Wie Sie einen Notfallfonds aufbauen: Globaler Leitfaden für finanzielle Sicherheit 2025

Stellen Sie sich vor, Sie verlieren morgen Ihren Job, haben einen medizinischen Notfall oder müssen dringende Hausreparaturen in Höhe von Tausenden durchführen. Für 73% der Menschen weltweit würden solche Notfälle eine Finanzkrise auslösen, weil ihnen ausreichende Notfall-Ersparnisse fehlen. Aber Sie müssen nicht zu dieser verletzlichen Mehrheit gehören.

Ein Notfallfonds ist Ihr finanzielles Sicherheitsnetz—Geld, das speziell für unerwartete Ausgaben oder Einkommensverluste zurückgelegt wird. Es ist das Fundament finanzieller Sicherheit und der Unterschied zwischen dem Überstehen von Lebensstürmen und dem Ertrinken in Schulden. Ob Sie bei null anfangen oder Ihre bestehenden Notfall-Ersparnisse optimieren möchten, dieser umfassende Leitfaden zeigt Ihnen, wie Sie robusten finanziellen Schutz aufbauen.

Für weitere Einblicke in die Bedeutung von Notfallfonds schauen Sie auch in unseren umfassenden Notfallfonds-Leitfaden, der spezifische Aufbau- und Verwaltungsstrategien abdeckt.

Was ist ein Notfallfonds?

Ein Notfallfonds ist ein spezielles Sparkonto mit Geld, das ausschließlich für echte finanzielle Notfälle reserviert ist. Anders als andere Sparziele dient dieser Fonds einem kritischen Zweck: sofortigen Zugang zu Bargeld zu bieten, wenn unerwartete Ausgaben auftreten oder das Einkommen plötzlich wegfällt.

Was qualifiziert sich als Notfall?

Echte Notfälle:

- Jobverlust oder Einkommensrückgang (Arbeitslosigkeit, Geschäftsschließung, Stundenkürzungen)

- Medizinische Notfälle (Operationen, Krankenhausaufenthalte, dringende Zahnbehandlungen)

- Größere Hausreparaturen (Dachschäden, Heizungsausfall, Rohrleitungskatastrophen)

- Autoreparaturen (Motorschäden, Getriebebrobleme, Unfallreparaturen)

- Familiennotfälle (Pflege kranker Verwandter, Notreisen)

KEINE Notfälle:

- Geplante Ausgaben (bekannte Autowartung, jährliche Versicherungsprämien)

- Als Bedürfnisse getarnte Wünsche (neue Kleidung, Elektronik, Urlaub)

- Vorhersagbare Kosten (Weihnachtsgeschenke, Schulanfangsausgaben)

- Investitionsmöglichkeiten (Börsenrückgänge, Immobiliendeals)

Die wichtige Unterscheidung: Notfälle sind unerwartete, dringende und notwendige Ausgaben, die nicht verschoben oder vermieden werden können.

Wie viel sollten Sie sparen?

Die universelle Richtlinie sind 3-6 Monate wesentlicher Ausgaben, aber Ihr idealer Betrag hängt von mehreren persönlichen Faktoren ab.

Die 3-6 Monats-Regel erklärt

Das bedeutet nicht 3-6 Monate Ihres aktuellen Einkommens, sondern das Geld, das benötigt wird, um wesentliche Ausgaben für diesen Zeitraum zu decken:

Wesentliche monatliche Ausgaben:

- Wohnen (Miete/Hypothek, Nebenkosten, Versicherung)

- Essen und Lebensmittel

- Transport (Autokredite, Versicherung, Kraftstoff, öffentliche Verkehrsmittel)

- Mindestschuldenzahlungen

- Gesundheitsversorgung und Versicherungsprämien

- Grundtelekommunikation (Telefon, Internet)

Beispielberechnung: Wenn Ihre wesentlichen monatlichen Ausgaben 3.000 € betragen:

- Mindest-Notfallfonds: 9.000 € (3 Monate)

- Idealer Notfallfonds: 18.000 € (6 Monate)

Faktoren, die Ihren Zielbetrag bestimmen

Tendenz zu 3 Monaten, wenn Sie haben:

- Stabile Beschäftigung mit starker Arbeitsplatzsicherheit

- Zweieinkommen-Haushalt mit beiden Partnern beschäftigt

- Staatliche Sicherheitsnetze (starke Arbeitslosenunterstützung, universelle Gesundheitsversorgung)

- Familienunterstützung in Notfällen verfügbar

- Zusätzliche Einkommensquellen (Mieteinnahmen, Nebenerwerb)

Tendenz zu 6+ Monaten, wenn Sie haben:

- Unregelmäßiges Einkommen (Freelance, provisionsbasiert, Saisonarbeit)

- Einzel-Einkommen-Haushalt mit Angehörigen

- Hochspezialisierte Fähigkeiten, die länger zum Ersetzen brauchen

- Gesundheitsprobleme oder Familienmitglieder mit chronischen Erkrankungen

- Selbständigkeit oder Geschäftseigentum

- Begrenzte soziale Sicherheitsnetze in Ihrem Land

Besondere Überlegungen nach Region

Länder mit starken sozialen Sicherheitsnetzen:

- Nordische Länder, Deutschland, Kanada, Australien

- Können zur niedrigeren Grenze (3-4 Monate) tendieren aufgrund von Arbeitslosenunterstützung und universeller Gesundheitsversorgung

Länder mit begrenzten Sicherheitsnetzen:

- Vereinigte Staaten, viele Entwicklungsländer

- Sollten höhere Grenze (6+ Monate) anstreben aufgrund von Gesundheitskosten und begrenzter Arbeitslosenunterstützung

Hochkosten-Wohngebiete:

- Großstädte wie London, Tokio, San Francisco, Zürich

- Mögen größere absolute Beträge benötigen, auch wenn Monatsausgaben gleich bleiben

Wo Sie Ihren Notfallfonds aufbewahren

Ihr Notfallfonds benötigt drei kritische Eigenschaften: Sicherheit, Liquidität und Wachstumsschutz. Hier erfahren Sie, wie Sie das richtige Konto global wählen.

Hochzins-Sparkonten

Am besten für: Die meisten Menschen, die das optimale Gleichgewicht zwischen Sicherheit und Rendite suchen.

Vorteile:

- Einlagensicherung (Deutschland bis 100.000 €) oder gleichwertige Schutz in anderen Ländern

- Sofortiger Zugang zu Mitteln

- Wettbewerbsfähige Zinssätze (2-5% p.a. in vielen Ländern ab 2025)

- Kein Marktrisiko oder Volatilität

Globale Überlegungen:

- Deutschland: Suchen Sie nach Konten mit Einlagensicherung bis 100.000 €

- Europäische Union: Stellen Sie sicher, dass Konten Einlagenschutz bis 100.000 € haben

- Vereinigtes Königreich: Prüfen Sie FSCS-Schutz bis £85.000

- Kanada: CDIC-Schutz bis CAD $100.000

- Australien: Staatliche Garantie bis AUD $250.000

Wie Sie die besten Zinsen finden:

- Vergleichen Sie Online-Banken vs. traditionelle Banken

- Suchen Sie nach Werbezinsen für Neukunden

- Erwägen Sie Kreditgenossenschaften oder Bausparkassen

- Nutzen Sie länderspezifische Vergleichswebsites

Geldmarktkonten

Am besten für: Diejenigen, die etwas höhere Renditen mit Scheckzugang wünschen.

Vorteile:

- Höhere Zinssätze als traditionelle Sparkonten

- Scheck- und Debitkartzugang

- Einlagensicherung oder gleichwertiger Schutz

- Mindestguthaben-Anforderungen können Gebühren begrenzen

Nachteile:

- Erfordern normalerweise höhere Mindestguthaben

- Können monatliche Transaktionen begrenzen

- Zinssätze können variabel sein

Festgeld (CD) Leiter-Strategie

Am besten für: Disziplinierte Sparer, die mit etwas reduzierter Liquidität zurechtkommen.

Strategie: Teilen Sie den Notfallfonds auf mehrere Festgelder mit gestaffelten Laufzeiten auf.

Beispiel CD-Leiter:

- 25% in 3-Monats-Festgeld

- 25% in 6-Monats-Festgeld

- 25% in 12-Monats-Festgeld

- 25% in 18-Monats-Festgeld

Vorteile:

- Höhere Zinssätze als Sparkonten

- Vorhersagbare Renditen

- Einlagensicherung oder gleichwertiger Schutz

Nachteile:

- Vorfälligkeitsentschädigungen

- Reduzierte sofortige Liquidität

- Zinsrisiko wenn Zinsen steigen

Was Sie für Notfallfonds vermeiden sollten

Girokonten:

- Minimale Zinserträge

- Einfach versehentlich auszugeben

- Besser für tägliche Ausgaben, nicht Notfall-Aufbewahrung

Aktienmarkt-Investitionen:

- Hohe Volatilität und Marktrisiko

- Könnten erheblich an Wert verlieren, wenn Sie es am meisten brauchen

- Nicht geeignet für Notfallfonds

Kryptowährungen:

- Extreme Volatilität

- Regulatorische Unsicherheit

- Technische Risiken und potentieller Verlust

Immobilien oder REITs:

- Illiquide - können nicht schnell zugreifen

- Marktrisiko und Volatilität

- Transaktionskosten reduzieren Effektivität

Schritt-für-Schritt Notfallfonds-Aufbau-Strategie

Phase 1: Klein anfangen (Ziel: 1.000-2.000 €)

Warum klein anfangen:

- Baut Schwung und Vertrauen auf

- Deckt die meisten kleineren Notfälle ab

- Verhindert Abhängigkeit von Kreditkarten für kleine unerwartete Ausgaben

Schnellstart-Strategien:

- Windfall-Gewinne sofort sparen (Steuerrückerstattungen, Boni, Geschenke)

- Aufrundungs-Apps, die automatisch Wechselgeld sparen

- 30-Tage-Ausgaben-Challenge - nicht-wesentliche Ausgaben temporär kürzen

- Ungenutzte Gegenstände verkaufen (Elektronik, Kleidung, Möbel)

Zeitziel: 2-3 Monate für ersten Notfallpuffer

Phase 2: Ihr Fundament aufbauen (Ziel: 1 Monat Ausgaben)

Fokus: Berechnen Sie Ihre wesentlichen monatlichen Ausgaben und sparen Sie diesen Betrag.

Monatliche Ausgabenkategorien zu berechnen:

- Wohnen: Miete/Hypothek, Nebenkosten, Grundsteuern, Versicherung

- Essen: Lebensmittel und wesentliches Essen

- Transport: Autokredite, Versicherung, Kraftstoff, Wartung, öffentliche Verkehrsmittel

- Schulden-Mindestbeträge: Kreditkarten, Studienkredite, Privatkredite

- Gesundheitsversorgung: Versicherungsprämien, Rezepte, regelmäßige medizinische Kosten

- Wesentliche Dienste: Telefon, Basis-Internet, Kinderbetreuung

Berechnungsbeispiel:

- Wohnen: 1.200 €

- Essen: 400 €

- Transport: 300 €

- Schulden-Mindestbeträge: 250 €

- Gesundheitsversorgung: 150 €

- Wesentliche Dienste: 100 €

- Gesamte monatliche Grundausgaben: 2.400 €

Zeitziel: 4-6 Monate um einen Monat Ausgaben zu sparen

Phase 3: Vollen Schutz erreichen (Ziel: 3-6 Monate)

Systematischer Sparansatz:

- Sparen automatisieren - automatische Überweisungen am Zahltag einrichten

- Prozentbasiertes Sparen verwenden - 20% des Einkommens sparen wenn möglich

- Gehaltserhöhungen nutzen - Erhöhungen und Boni zum Notfallfonds leiten

- Ausgaben optimieren - wiederkehrende Kosten reduzieren um Sparkapazität freizumachen

Zeitziel: 12-24 Monate um vollen Notfallfonds zu erreichen

Phase 4: Pflegen und optimieren

Regelmäßige Überprüfungen:

- Jährliche Ausgabenüberprüfung - Ziel anpassen wenn sich das Leben ändert

- Kontooptimierung - sicherstellen, dass Sie wettbewerbsfähige Zinsen verdienen

- Wiederauffüllungsplan - Fonds schnell wieder aufbauen nach Nutzung

Einen Notfallfonds mit niedrigem Einkommen aufbauen

Auch mit begrenztem Einkommen können Sie finanzielle Sicherheit durch strategische Ansätze und Geduld aufbauen.

Mikro-Spar-Strategien

Die 5-Euro-Challenge:

- Sparen Sie jeden 5-Euro-Schein, den Sie erhalten

- Kann jährlich 300-500 € ansammeln mit minimalem Aufwand

52-Wochen-Challenge modifiziert:

- Beginnen Sie mit 1 € Woche eins, 2 € Woche zwei, usw.

- Passen Sie Beträge an Ihr Einkommen an

- Umkehren der Challenge (hoch anfangen, niedrig enden) wenn Jahresende schwierig ist

Prozentbasierter Ansatz:

- Beginnen Sie mit 1% des Einkommens wenn das alles ist was Sie schaffen

- Erhöhen Sie alle paar Monate um 0,5%

- Sogar 5% eines bescheidenen Einkommens baut über Zeit bedeutungsvolle Ersparnisse auf

Ausgabenreduzierungs-Taktiken

Wohnungsoptimierungen:

- Mitbewohner finden oder WG-Sharing erwägen

- Miete oder Hypothekenzahlungen verhandeln

- Nebenkosten-Hilfsprogramme erkunden

- Umzug in kostengünstigere Gebiete erwägen

Lebensmittel-Einsparungen:

- Mahlzeitenplanung und Großportionen kochen

- Handelsmarken und Kundenbindungsprogramme

- Gemeinschafts-Tafeln und Hilfsprogramme

- Kräuter oder Gemüse anbauen wenn möglich

Transport-Alternativen:

- Öffentliche Verkehrsmittel, Radfahren oder Gehen

- Car-Sharing-Dienste statt Besitz

- DIY-Wartungsfähigkeiten um Reparaturkosten zu reduzieren

- Fahrgemeinschafts-Vereinbarungen

Einkommensverbesserung

Fähigkeitsbasiertes Nebeneinkommen:

- Nachhilfe, Beratung oder Freelance-Arbeit

- Online-Dienste (Schreiben, Design, Programmierung)

- Lokale Dienste (Haustiersitting, Haussitting, Reinigung)

Asset-Monetarisierung:

- Parkplatz oder Lagerraum vermieten

- Kunsthandwerk oder hausgemachte Waren verkaufen

- Werkzeuge oder Ausrüstung gelegentlich vermieten

Regierungs- und Gemeinschaftsressourcen:

- Verfügbare Hilfsprogramme recherchieren

- Steuergutschriften und Leistungen für die Sie qualifiziert sein könnten

- Gemeinschaftsorganisationen mit Finanzbildung

Erweiterte Notfallfonds-Strategien

Der Stufen-Ansatz

Organisieren Sie Ihren Notfallfonds in mehreren Stufen für optimale Zugänglichkeit und Wachstum:

Stufe 1: Sofortiger Zugang (1.000-2.000 €)

- Hochzins-Sparkonto

- Verfügbar innerhalb von Stunden

- Deckt die meisten häufigen Notfälle ab

Stufe 2: Kurzzeitiger Zugang (2-4 Monate Ausgaben)

- Geldmarktkonto oder kurzfristige Festgelder

- Verfügbar innerhalb von Tagen

- Etwas höhere Renditen als Stufe 1

Stufe 3: Verlängerter Notfall (2+ Monate Ausgaben)

- Längerfristige Festgelder oder konservative Investitionen

- Verfügbar innerhalb von Wochen

- Höhere potentielle Renditen für verlängerte Arbeitslosigkeit

Geografische Diversifikation

Für internationale Reisende oder Auswanderer:

Multi-Währungs-Überlegungen:

- Notfallfonds in Ihrer primären Ausgabenwährung aufbewahren

- Kleine Beträge in lokaler Währung erwägen wenn im Ausland lebend

- Währungsaustausch-Risiken und -Kosten verstehen

Multi-Land-Zugang:

- Internationale Banken mit globaler Präsenz

- Online-Banken mit weltweitem Zugang

- Mehrere Debitkarten für verschiedene Bankensysteme

Geschäftsinhaber-Überlegungen

Separate Geschäfts-Notfallfonds:

- Persönliche Notfälle und Geschäftsnotfälle sind unterschiedlich

- Geschäftsfonds sollte 6-12 Monate Betriebsausgaben abdecken

- Persönliche und Geschäfts-Notfallfonds komplett getrennt halten

Einkommensvolatilitäts-Planung:

- Größere Notfallfonds (6-12 Monate) aufgrund unregelmäßigen Einkommens

- Separater Fonds für Steuerverpflichtungen

- Professionelle Berufsunfähigkeitsversicherung erwägen

Notfallfonds-Fehler zu vermeiden

Fehler 1: Zu viel in Notfallfonds aufbewahren

Das Problem: Übermäßige Notfall-Ersparnisse mit niedrigen Renditen während Verpassung von Investitionsmöglichkeiten.

Die Lösung: Sobald Sie 6-9 Monate Ausgaben erreichen, zusätzliche Ersparnisse zu Investitionen oder anderen finanziellen Zielen umleiten.

Fehler 2: Notfallfonds für Nicht-Notfälle verwenden

Das Problem: Notfallfonds als allgemeine Ersparnisse für Wünsche oder geplante Ausgaben behandeln.

Die Lösung: Separate Sparkonten für spezifische Ziele erstellen (Urlaub, Hausanzahlung, Autoersatz).

Fehler 3: Nicht für Lebensveränderungen anpassen

Das Problem: Gleichen Notfallfonds-Betrag behalten wenn sich Ausgaben, Einkommen oder Familiensituation ändert.

Die Lösung: Notfallfonds-Ziel jährlich oder nach größeren Lebensereignissen überprüfen und anpassen.

Fehler 4: Falsche Kontotypen wählen

Das Problem: Girokonten verwenden (zu niedrige Renditen) oder Investitionen (zu riskant) für Notfallfonds.

Die Lösung: Bei Sparkonten, Geldmärkten oder kurzfristigen Festgeldern bleiben, die Sicherheit, Liquidität und Renditen ausbalancieren.

Fehler 5: Nie anfangen weil das Ziel zu groß erscheint

Das Problem: Sich von dem Bedarf nach Tausenden in Notfall-Ersparnissen überwältigt fühlen und nie beginnen.

Die Lösung: Mit jedem Betrag anfangen, sogar 25 € pro Monat. Kleine konsistente Beiträge summieren sich über Zeit.

Fehler 6: Nach einmaliger Nutzung aufhören

Das Problem: Notfallfonds verwenden und nie wieder auffüllen, sich selbst verletzlich lassen.

Die Lösung: Sofort Notfallfonds-Beiträge nach jeder Abhebung wieder starten bis vollständig aufgefüllt.

Notfallfonds-Alternativen und -Ergänzungen

Während ein traditioneller Notfallfonds wesentlich ist, können einige Alternativen Ihre finanzielle Sicherheit ergänzen:

Eigenheimkredit-Linie (HELOC)

Wie es funktioniert: Kreditlinie gesichert durch Eigenheimwert, nach Bedarf zugänglich.

Vorteile:

- Große verfügbare Kreditlimits

- Zahlen nur Zinsen auf genutzte Beträge

- Potentielle Steuerabzüge auf Zinsen

Nachteile:

- Erfordert Eigenheimbesitz und Equity

- Variable Zinssätze

- Risiko des Hausverlusts wenn unfähig zurückzuzahlen

- Nicht verfügbar während Marktabschwüngen wenn Sie es am meisten brauchen könnten

Beste Nutzung: Ergänzung zu, nicht Ersatz für, Notfallfonds.

Kreditkarten (Strategische Nutzung)

Wie es funktioniert: Kreditkarten für Notfälle verwenden mit Plan für schnelle Rückzahlung.

Vorteile:

- Sofortiger Zugang zu Mitteln

- Potentielle Belohnungen oder Cashback

- Betrugsschutz und Streitrechte

Nachteile:

- Hohe Zinssätze wenn monatlich mitgeschleppt

- Kann zu Schuldenspirale führen wenn übernutzt

- Kreditlimits können während wirtschaftlichem Stress reduziert werden

Beste Nutzung: Sehr kurzfristige Brücke bis Notfallfonds-Zugang, nicht primäre Notstrategie.

Familie und Freunde

Wie es funktioniert: Informelle Leihvereinbarungen mit Familie oder engen Freunden.

Vorteile:

- Potentiell niedrige oder keine Zinsen

- Flexible Rückzahlungsbedingungen

- Sofortige Verfügbarkeit

Nachteile:

- Kann Beziehungen belasten

- Nicht verlässlich oder garantiert

- Möglicherweise nicht verfügbar wenn am meisten benötigt

Beste Nutzung: Letzter Ausweg oder Ergänzung zu anderen Notfallressourcen.

Regierungs- und Gemeinschaftsressourcen

Verfügbares recherchieren:

- Arbeitslosenversicherung und -leistungen

- Lebensmittelhilfsprogramme

- Wohnungshilfe

- Nebenkosten-Hilfsprogramme

- Gesundheitssubventionen

- Gemeinschafts-Notfallfonds

Steuerliche Überlegungen für Notfallfonds

Zinseinkommens-Berichterstattung

Globale Überlegungen:

- Die meisten Länder erfordern Berichterstattung von Zinseinkommen über bestimmte Schwellen

- Aufzeichnungen von verdienten Zinsen für Steuerzwecke führen

- Steuerbegünstigte Sparkonten erwägen wo verfügbar

Steuerbegünstigte Optionen nach Region:

- Deutschland: Freistellungsauftrag bis 1.000 € für Alleinstehende

- Vereinigtes Königreich: ISAs bieten steuerfreies Wachstum

- Kanada: TFSAs bieten steuerfreies Wachstum

- Australien: Hochzins-Sparkonten mit wettbewerbsfähigen Zinsen erwägen

Nachlassplanungs-Überlegungen

Gemeinschaftskonten:

- Gemeinsamen Besitz für sofortigen Ehepartner-Zugang erwägen

- Lokale Gesetze über Kontozugang nach Tod verstehen

- Begünstigten-Bezeichnungen wo erlaubt

Dokumentation:

- Notfallfonds-Informationen in Nachlassplanungsdokumenten aufbewahren

- Sicherstellen, dass vertrauenswürdige Familienmitglieder Kontoorte und Zugriffsmethoden kennen

Notfallfonds für spezifische Lebenssituationen aufbauen

Junge Erwachsene (20er-30er)

Einzigartige Herausforderungen:

- Niedrigere Einkommen früh in der Karriere

- Studienkreditrückzahlungen

- Instabile Beschäftigung oder häufige Jobwechsel

Strategien:

- Mit kleinerem Ziel (1.000 €) beginnen und schrittweise aufbauen

- Automatisches Sparen verwenden um Disziplin aufzubauen

- Auf Karriereentwicklung fokussieren um Verdienstpotential zu erhöhen

- Temporär zu Familie zurückziehen erwägen um schneller zu sparen

Familien mit Kindern

Einzigartige Herausforderungen:

- Höhere Ausgaben aufgrund Kinderbetreuung, Bildung, Gesundheitsversorgung

- Mehrere Familienmitglieder zu schützen

- Potential für Einzel-Einkommen-Perioden

Strategien:

- Höheres Ende von 6+ Monate Ausgaben anstreben

- Separaten Fonds für kindspezifische Notfälle erwägen

- Kinderbetreuungskosten in wesentliche Ausgabenberechnungen einschließen

- Für potentielle Elternzeit-Einkommenslücken planen

Vor-Ruheständler (50er-60er)

Einzigartige Herausforderungen:

- Längere Arbeitslosigkeitsperioden wenn Jobverlust auftritt

- Höhere Gesundheitskosten

- Weniger Zeit um sich von finanziellen Rückschlägen zu erholen

Strategien:

- Größere Notfallfonds aufbauen (9-12 Monate Ausgaben)

- Gesundheitsversorgung-spezifischen Notfallfonds erwägen

- Krankenversicherungskosten einrechnen

- Brückenstrategien zur vollen Rente planen

Ruheständler

Einzigartige Herausforderungen:

- Feste Einkommen mit begrenzter Fähigkeit zu erhöhen

- Höhere Gesundheitsversorgung und Langzeitpflege-Risiken

- Marktvolatilität, die Rentenkonten beeinflusst

Strategien:

- Kleineren Notfallfonds beibehalten (3-6 Monate) da Einkommen vorhersagbarer ist

- Auf Gesundheitsversorgung und Hauswartungsreserven fokussieren

- Notfallfonds getrennt von Renten-Investitionen halten erwägen

- Langzeitpflege-Kosten separat planen

Technologie und Notfallfonds

Digitale Banking-Lösungen

Online-Hochzins-Sparen:

- Bieten oft bessere Zinsen als traditionelle Banken

- 24/7 Zugang zu Mitteln

- Niedrigere Gemeinkosten als höhere Zinsen an Kunden weitergegeben

Mobile Banking-Features:

- Automatische Sparprogramme

- Aufrundungs-Sparen von Käufen

- Zielverfolgung und Fortschrittsüberwachung

- Sofortige Überweisungen zwischen Konten

Globale Überlegungen für digitales Banking

Multi-Land-Zugang:

- Banken mit internationaler Präsenz

- Online-Banken zugänglich beim Reisen

- Lokale Banking-Beziehungen beim Leben im Ausland

Währungs- und Wechsel-Überlegungen:

- Notfallfonds in primärer Ausgabenwährung aufbewahren

- Auslandstransaktionsgebühren verstehen

- Lokale Banking-Beziehungen erwägen beim Leben im Ausland

Sicherheits-Best-Practices

Kontoschutz:

- Starke, einzigartige Passwörter für alle Finanzkonten

- Zwei-Faktor-Authentifizierung wo verfügbar

- Regelmäßige Überwachung von Kontoaktivität

- Sichere Internetverbindungen für Online-Banking

Wirtschaftliche Unsicherheit und Notfallfonds

Anpassung für wirtschaftliche Bedingungen

Während wirtschaftlicher Expansion:

- Können unteres Ende des empfohlenen Bereichs anstreben

- Auf Wachstumsmöglichkeiten mit überschüssigen Ersparnissen fokussieren

- Minimalen Notfallfonds beibehalten während zusätzliche Mittel investiert werden

Während wirtschaftlicher Unsicherheit:

- Höheres Ende des empfohlenen Bereichs anstreben (6+ Monate)

- Jobsuche und Karriereentwicklungsanstrengungen erhöhen

- Alle Ausgaben überprüfen und optimieren

- Einkommensquellen-Diversifikation erwägen

Inflationsschutz

Kaufkraft beibehalten:

- Regelmäßig Notfallfonds-Ziele für Inflation überprüfen und anpassen

- Hochzins-Konten wählen, die mit Inflation Schritt halten

- Inflationsindexierte Wertpapiere für Teil des Notfallfonds erwägen

Globale Inflations-Überlegungen:

- Lokale Inflationsraten überwachen und Ersparnisse entsprechend anpassen

- Multi-Währungs-Notfallfonds erwägen wenn hohe lokale Inflation erlebt wird

- Verstehen wie Inflation Ihre wesentlichen Ausgaben beeinflusst

Tools und Rechner

Wesentliche Berechnungen

Monatliche Ausgabenverfolgung: Nutzen Sie unseren Budget-Rechner, um wesentliche Ausgaben für Notfallfonds-Zielbestimmung zu identifizieren.

Notfallfonds-Zielsetzung: Unser Notfallfonds-Rechner hilft Ihren personalisierten Zielbetrag und Zeitplan zu bestimmen.

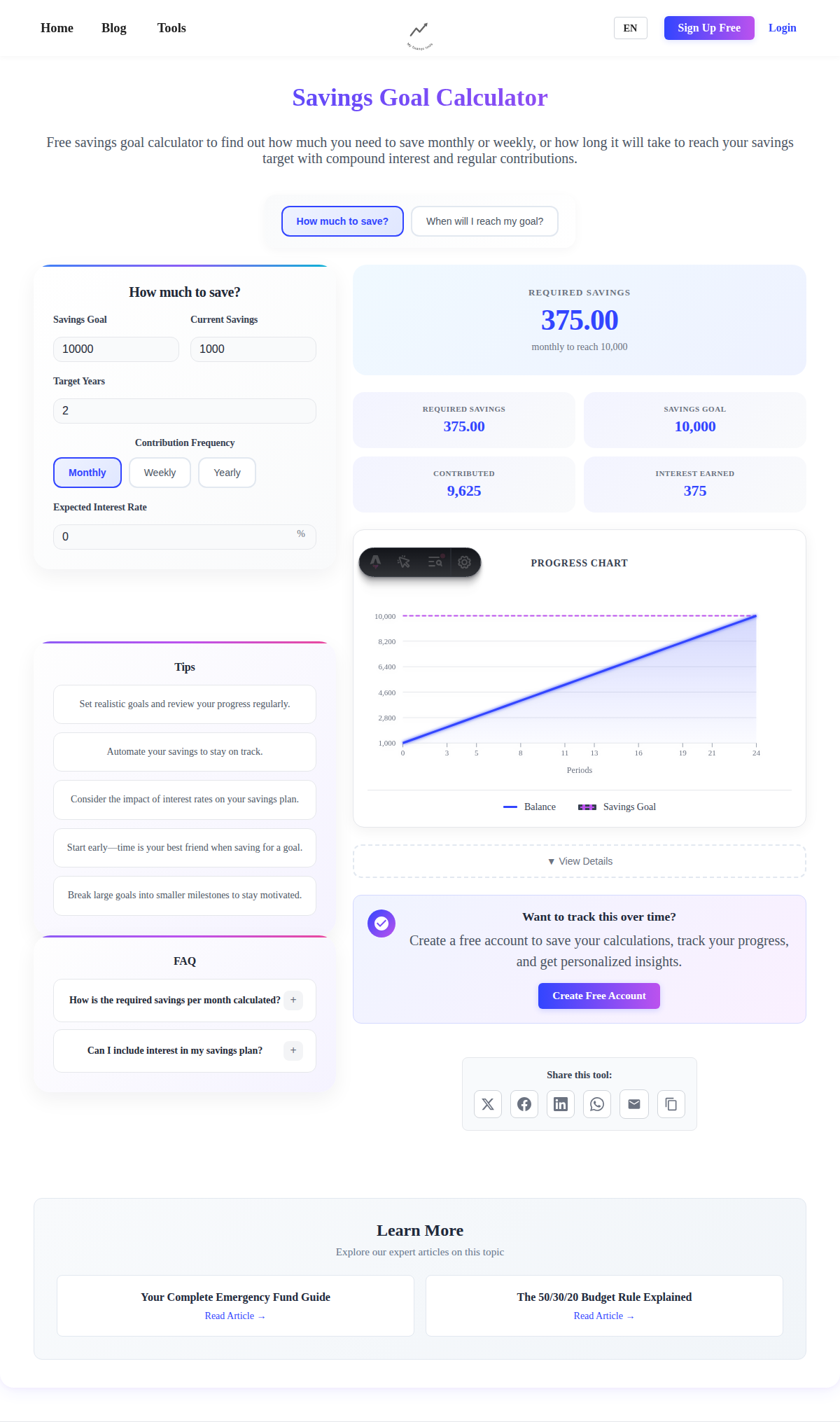

Sparziel-Planung: Der Sparziel-Rechner kann Ihnen helfen, einen systematischen Plan zu erstellen, um Ihr Notfallfonds-Ziel zu erreichen.

Hilfreiche Formeln

Basis-Notfallfonds-Ziel: Monatliche wesentliche Ausgaben × Zielmonate (3-6) = Notfallfonds-Ziel

Benötigte monatliche Ersparnisse: Notfallfonds-Ziel ÷ Zeitplan (Monate) = Benötigte monatliche Ersparnisse

Jahre zum Aufbau des Fonds: Notfallfonds-Ziel ÷ (Monatliche Ersparnisse × 12) = Jahre zum Abschluss

Fazit

Einen Notfallfonds aufzubauen ist einer der wichtigsten finanziellen Schritte, die Sie unternehmen können, unabhängig davon wo Sie leben oder was Sie verdienen. Es ist das Fundament, das Ihnen erlaubt, die unvermeidlichen Stürme des Lebens zu überstehen, ohne Ihre langfristigen finanziellen Ziele zu entgleisen.

Merken Sie sich diese Schlüsselprinzipien:

- Beginnen Sie wo Sie sind - Jeder Betrag ist besser als nichts

- Automatisieren Sie Ihre Ersparnisse - Machen Sie Notfallfonds-Aufbau mühelos

- Wählen Sie angemessene Konten - Balancieren Sie Sicherheit, Liquidität und Wachstum

- Passen Sie für Ihre Situation an - Berücksichtigen Sie Ihre Arbeitsplatzsicherheit, Familienbedürfnisse und lokale Sicherheitsnetze

- Pflegen und auffüllen - Halten Sie Ihren Fonds aktuell und stellen Sie ihn nach Nutzung wieder her

Der Weg zur finanziellen Sicherheit beginnt mit Ihrem ersten Notfallfonds-Beitrag. Ob das 25 € oder 250 € sind, beginnen Sie heute. Ihr zukünftiges Ich wird Ihnen danken, wenn die nächste unerwartete Herausforderung des Lebens auf Sie zukommt.

Ein Notfallfonds ist nicht nur Geld auf der Bank—es ist Seelenfrieden, finanzielle Freiheit und das Vertrauen, kalkulierte Risiken einzugehen, die Ihr Leben verbessern können. Es ist der Unterschied zwischen Überleben und Gedeihen wenn Sie mit den unvermeidlichen Unwägbarkeiten des Lebens konfrontiert werden.

Nutzen Sie unseren Notfallfonds-Rechner, um Ihr personalisiertes Ziel zu bestimmen und einen Plan zu erstellen, um dorthin zu gelangen. Beginnen Sie heute mit dem Aufbau Ihres finanziellen Sicherheitsnetzes und schließen Sie sich der finanziell vorbereiteten Minderheit an, die bewältigen kann, was auch immer das Leben auf sie wirft.

Dieser Artikel bietet allgemeine Anleitung zum Aufbau von Notfallfonds und sollte nicht als personalisierte Finanzberatung betrachtet werden. Notfallfonds-Strategien können basierend auf individuellen Umständen, lokalen Vorschriften und verfügbaren Finanzprodukten variieren. Berücksichtigen Sie immer Ihre spezifische Situation und konsultieren Sie qualifizierte Finanzprofis wenn benötigt.