Inversiones en Dividendos para Ingresos Estables: Construyendo Riqueza que te Paga

Imagina recibir pagos regulares simplemente por poseer piezas de empresas exitosas. Sin trabajo extra requerido. Sin segundo empleo. Solo depositos de efectivo consistentes llegando a tu cuenta mientras duermes, viajas o pasas tiempo con tus seres queridos.

Esta es la realidad de la inversion en dividendos, uno de los metodos mas confiables y probados a lo largo del tiempo para construir ingresos pasivos. A diferencia de especular con los precios de las acciones, la inversion en dividendos se centra en poseer negocios rentables que comparten sus ganancias con los accionistas. Asi es como generaciones de inversores han construido riqueza duradera e independencia financiera.

Esta guia, la segunda en nuestra serie de cinco partes sobre la construccion de ingresos pasivos, explora todo lo que necesitas saber sobre la inversion en dividendos: como funciona, estrategias para construir tu portafolio, el poder de la reinversion y como navegar las implicaciones fiscales.

Como Funciona la Inversion en Dividendos

Entendiendo los Dividendos

Un dividendo es una porcion de las ganancias de una empresa distribuida a los accionistas. Cuando una empresa genera mas ganancias de las que necesita para el crecimiento y las operaciones, puede devolver ese exceso a las personas que poseen la empresa: sus accionistas.

El Proceso de Dividendos:

- La empresa obtiene ganancias de las operaciones comerciales

- La junta directiva declara el dividendo (cantidad por accion)

- Se establece la fecha ex-dividendo (debes poseer acciones antes de esta fecha)

- La fecha de registro confirma los accionistas elegibles

- La fecha de pago entrega efectivo a tu cuenta

Terminos Clave de Dividendos:

- Dividendo por accion - La cantidad pagada por cada accion que posees

- Rendimiento del dividendo - Dividendo anual dividido por el precio de la accion (porcentaje)

- Ratio de pago - Porcentaje de ganancias pagadas como dividendos

- Fecha ex-dividendo - Fecha limite para recibir el proximo dividendo

- Frecuencia del dividendo - Con que frecuencia ocurren los pagos (mensual, trimestral, anual)

Por Que las Empresas Pagan Dividendos

Retornos para los Accionistas:

- Proporciona un retorno tangible sobre la inversion

- Atrae a inversores enfocados en ingresos

- Demuestra fortaleza y estabilidad financiera

- Muestra confianza en la rentabilidad continua

Empresas que Tipicamente Pagan Dividendos:

- Negocios maduros con flujos de efectivo estables

- Servicios publicos, productos de consumo basico, salud

- Instituciones financieras establecidas

- Empresas con necesidades limitadas de reinversion para crecimiento

Empresas que Usualmente No Pagan Dividendos:

- Empresas de alto crecimiento que reinvierten todas las ganancias

- Startups tecnologicas que necesitan capital para expansion

- Negocios ciclicos con ganancias irregulares

- Empresas con obligaciones de deuda significativas

Las Matematicas de la Inversion en Dividendos

Entendiendo el Rendimiento del Dividendo:

Rendimiento del Dividendo = Dividendo Anual por Accion / Precio de la Accion × 100Ejemplo:

- Precio de la accion: $100

- Dividendo anual: $4

- Rendimiento del dividendo: 4%

Importante: El rendimiento cambia con el precio. Un precio de accion en caida aumenta el rendimiento (lo cual puede senalar problemas), mientras que un precio en alza disminuye el rendimiento.

Entendiendo el Rendimiento sobre el Costo:

Rendimiento sobre el Costo = Dividendo Anual / Tu Precio de Compra × 100Ejemplo:

- Compraste a $50 por accion

- Dividendo actual: $4 anualmente

- Tu rendimiento sobre el costo: 8%

Esto explica por que los inversores de dividendos a largo plazo a menudo disfrutan de rendimientos mucho mas altos que las tasas actuales del mercado.

Estrategias de Inversion en Dividendos

Estrategia 1: Inversion en Crecimiento de Dividendos

La inversion en crecimiento de dividendos se centra en empresas que aumentan consistentemente sus dividendos a lo largo del tiempo, incluso si los rendimientos actuales son modestos.

Filosofia:

- Prioriza la tasa de crecimiento del dividendo sobre el rendimiento actual

- Enfocate en empresas de calidad con fundamentos solidos

- Acepta ingresos iniciales mas bajos para ingresos futuros mas altos

- Beneficiate tanto del crecimiento del dividendo como de la apreciacion del capital

Caracteristicas de los que Aumentan Dividendos:

- Fuertes ventajas competitivas (fosos economicos)

- Crecimiento consistente de ganancias

- Niveles de deuda manejables

- Historial de aumentar dividendos anualmente

- Ratios de pago que dejan espacio para crecimiento

Los Aristocratas de Dividendos:

Los Aristocratas de Dividendos son empresas del S&P 500 que han aumentado dividendos durante al menos 25 anos consecutivos. Los ejemplos incluyen:

- Procter & Gamble (bienes de consumo)

- Johnson & Johnson (salud)

- Coca-Cola (bebidas)

- 3M (industrial)

- Realty Income (bienes raices)

Reyes de Dividendos:

Aun mas elite, los Reyes de Dividendos han aumentado dividendos durante mas de 50 anos consecutivos.

Ejemplo de Matematicas de Crecimiento:

| Ano | Rendimiento Inicial | Aumento Anual | Rendimiento Efectivo |

|---|---|---|---|

| 1 | 2.5% | - | 2.5% |

| 5 | 2.5% | 7%/ano | 3.5% |

| 10 | 2.5% | 7%/ano | 4.9% |

| 20 | 2.5% | 7%/ano | 9.7% |

| 30 | 2.5% | 7%/ano | 19.0% |

Un rendimiento del 2.5% creciendo al 7% anualmente se convierte en un rendimiento sobre el costo del 19% despues de 30 anos.

Estrategia 2: Inversion de Alto Rendimiento

La inversion de alto rendimiento prioriza maximizar los ingresos actuales, tipicamente apuntando a rendimientos del 4-8% o mas.

Filosofia:

- Maximiza el flujo de efectivo inmediato

- Acepta un crecimiento de dividendos mas lento

- Adecuado para quienes necesitan ingresos actuales

- A menudo se usa cerca o durante la jubilacion

Sectores de Alto Rendimiento:

Fideicomisos de Inversion en Bienes Raices (REITs):

- Requeridos a distribuir el 90% del ingreso gravable

- Rendimientos a menudo del 4-8%

- Varios tipos de propiedades (residencial, comercial, salud)

- Consideraciones fiscales diferentes de los dividendos regulares

Empresas de Desarrollo de Negocios (BDCs):

- Prestan a pequenas y medianas empresas

- Rendimientos altos a menudo del 8-12%

- Mayor riesgo que las acciones de dividendos tradicionales

- Sensibles a las tasas de interes y condiciones crediticias

Sociedades Limitadas Maestras (MLPs):

- Enfocadas en infraestructura energetica

- Históricamente altos rendimientos

- Declaración de impuestos compleja (formularios K-1)

- Distribuciones con ventajas fiscales

Servicios Publicos:

- Negocios estables y regulados

- Rendimientos a menudo del 3-5%

- Crecimiento limitado pero ingresos consistentes

- Defensivos durante caidas del mercado

Precaucion con Rendimientos Altos:

Rendimientos excepcionalmente altos (10%+) a menudo senalan:

- Ratios de pago insostenibles

- Precios de acciones en declive (el rendimiento sube a medida que el precio baja)

- Deterioro del negocio

- Riesgo de recorte de dividendos

Siempre investiga por que el rendimiento es inusualmente alto antes de invertir.

Estrategia 3: ETFs y Fondos de Dividendos

Para simplicidad y diversificacion, los ETFs y fondos mutuos enfocados en dividendos ofrecen exposicion a acciones que pagan dividendos a traves de una sola inversion.

Tipos de ETFs de Dividendos:

ETFs de Crecimiento de Dividendos:

- Enfocados en empresas con historial de crecimiento de dividendos

- Ejemplos: NOBL (Aristocratas de Dividendos), VIG (Apreciacion de Dividendos)

- Menor rendimiento actual, mayor potencial de crecimiento

ETFs de Alto Rendimiento:

- Maximizan los ingresos actuales

- Ejemplos: HDV (Alto Dividendo), SPHD (Alto Dividendo Baja Volatilidad)

- Mayor rendimiento actual, menos enfoque en crecimiento

ETFs de Dividendos Internacionales:

- Exposicion global a dividendos

- Ejemplos: VIGI (Crecimiento de Dividendos Internacional), IDV (Alto Dividendo Internacional)

- Consideraciones de riesgo cambiario y politico

ETFs de Dividendos por Sector:

- REITs: VNQ, SCHH

- Servicios Publicos: XLU, VPU

- Financieros: VFH, XLF

Ventajas de los ETFs de Dividendos:

- Diversificacion instantanea

- Bajos ratios de gastos

- No se necesita analisis individual de acciones

- Rebalanceo automatico

- Facil de comenzar con cantidades pequenas

Desventajas:

- Menos control sobre las posiciones

- Puede incluir acciones que evitarias

- Los ratios de gastos reducen los retornos

- Menos eficiencia fiscal que las acciones individuales

Construyendo tu Portafolio de Dividendos

Paso 1: Determina tus Objetivos

Antes de comprar acciones de dividendos, clarifica tus objetivos:

Preguntas a Responder:

- ¿Necesitas ingresos ahora o estas construyendo para el futuro?

- ¿Cual es tu horizonte de inversion?

- ¿Cuanta volatilidad puedes tolerar?

- ¿Reinvertiras los dividendos o los gastaras?

- ¿Cual es tu cantidad objetivo de ingresos pasivos?

Seleccion de Estrategia Basada en Objetivos:

| Objetivo | Horizonte | Estrategia | Rendimiento Objetivo |

|---|---|---|---|

| Ingresos futuros | 20+ anos | Crecimiento de dividendos | 2-3% |

| Equilibrado | 10-20 anos | Enfoque hibrido | 3-4% |

| Ingresos actuales | Ahora | Alto rendimiento | 4-6% |

| Ingresos maximos | Jubilacion | Alto rendimiento + crecimiento | 4-7% |

Paso 2: Decide la Estructura

Acciones Individuales vs. ETFs:

Elige acciones individuales si:

- Disfrutas investigando empresas

- Quieres maximo control

- Puedes analizar estados financieros

- Tienes tiempo para monitoreo continuo

- Quieres optimizar la eficiencia fiscal

Elige ETFs si:

- Prefieres la simplicidad

- Tienes tiempo limitado para investigacion

- Quieres diversificacion instantanea

- Estas comenzando

- Prefieres un enfoque sin intervencion

Enfoque Hibrido: Muchos inversores usan ETFs para sus posiciones principales mientras agregan acciones individuales de dividendos que han investigado y en las que creen.

Paso 3: Construccion del Portafolio

Pautas de Diversificacion:

Por Sector:

- Ningun sector individual debe exceder el 25% del portafolio

- Incluye sectores defensivos (servicios publicos, productos de consumo basico, salud)

- Equilibra posiciones ciclicas y no ciclicas

Por Geografia:

- Considera pagadores de dividendos internacionales

- Diversificacion de divisas

- Exposicion a diferentes ciclos economicos

Por Tamano de Empresa:

- Gran capitalizacion para estabilidad

- Mediana capitalizacion para potencial de crecimiento

- Asignaciones mas pequenas a alto riesgo, alto rendimiento

Ejemplo de Asignacion de Portafolio de Dividendos:

| Categoria | Asignacion | Proposito |

|---|---|---|

| Acciones de Crecimiento de Dividendos | 40% | Crecimiento de ingresos a largo plazo |

| ETFs de Dividendos | 25% | Diversificacion y estabilidad |

| REITs | 15% | Alto rendimiento y exposicion a bienes raices |

| Dividendos Internacionales | 10% | Diversificacion geografica |

| Posiciones de Alto Rendimiento | 10% | Impulso de ingresos |

Paso 4: Criterios de Seleccion de Acciones

Al seleccionar acciones individuales de dividendos, evalua:

Salud Financiera:

- Crecimiento consistente de ingresos y ganancias

- Niveles de deuda manejables (ratio deuda-capital)

- Fuerte generacion de flujo de efectivo

- Ratio saludable de cobertura de intereses

Calidad del Dividendo:

- Historial de dividendos (anos de pagos y aumentos)

- Ratio de pago (el nivel sostenible varia por industria)

- Cobertura del dividendo por flujo de efectivo libre

- Compromiso de la gerencia con la politica de dividendos

Valoracion:

- Ratio precio-ganancias vs. promedio historico

- Rendimiento del dividendo vs. rango historico

- Comparacion con pares del sector

- Las perspectivas de crecimiento justifican la valoracion

Posicion Competitiva:

- Marca fuerte o posicion de mercado

- Barreras de entrada en la industria

- Poder de fijacion de precios

- Capacidad de resistir recesiones economicas

Paso 5: Gestion Continua

Programa Regular de Revision:

Trimestral:

- Revisa informes de ganancias

- Verifica anuncios de dividendos

- Monitorea cambios en el ratio de pago

- Evalua el equilibrio general del portafolio

Anual:

- Rebalancea si es necesario

- Revisa la tesis de inversion para cada posicion

- Evalua oportunidades de cosecha de perdidas fiscales

- Ajusta la estrategia si los objetivos han cambiado

Senales de Alerta a Observar:

- Recortes o congelacion de dividendos

- Ratio de pago superior al 100%

- Ingresos o ganancias en declive

- Cambios de gerencia que afectan la politica de dividendos

- Niveles de deuda aumentando significativamente

El Poder de la Reinversion de Dividendos

Entendiendo los DRIPs

Un Plan de Reinversion de Dividendos (DRIP) usa automaticamente los pagos de dividendos para comprar acciones adicionales, creando un poderoso efecto de composicion.

Como Funcionan los DRIPs:

- La empresa paga el dividendo

- En lugar de efectivo, el dividendo compra mas acciones

- Mas acciones significan mas dividendos la proxima vez

- El ciclo se repite, acelerando el crecimiento

Beneficios del DRIP:

- Composicion automatica

- Promedio del costo en dolares

- A menudo sin comisiones

- Compras de acciones fraccionarias

- Construccion de riqueza sin intervencion

El Efecto Compuesto

El verdadero poder de la reinversion de dividendos se hace evidente a lo largo de periodos prolongados:

Ejemplo: $10,000 de Inversion Inicial

- Accion: 3% de rendimiento de dividendos

- Crecimiento de dividendos: 6% anualmente

- Crecimiento del precio de la accion: 4% anualmente

| Ano | Sin DRIP | Con DRIP | Diferencia |

|---|---|---|---|

| 5 | $12,167 | $13,842 | +$1,675 |

| 10 | $14,802 | $19,772 | +$4,970 |

| 20 | $21,911 | $42,478 | +$20,567 |

| 30 | $32,434 | $94,637 | +$62,203 |

Despues de 30 anos, la reinversion de dividendos casi triplica el valor final.

Cuando Dejar de Reinvertir

Eventualmente, puedes querer los dividendos como ingresos en lugar de reinvertidos:

Considera Tomar Dividendos en Efectivo Cuando:

- Te acercas a la jubilacion o independencia financiera

- Necesitas los ingresos para gastos de vida

- Existen mejores oportunidades de inversion en otro lugar

- El portafolio es suficientemente grande

Estrategia de Transicion: Muchos inversores cambian gradualmente de la reinversion a los ingresos durante varios anos, manteniendo alguna reinversion para crecimiento continuo mientras extraen ingresos de una porcion.

Consideraciones Fiscales para Inversores de Dividendos

Tipos de Tributacion de Dividendos

Dividendos Calificados:

- Gravados a tasas de ganancias de capital a largo plazo (0%, 15%, o 20%)

- Debes mantener acciones durante 60+ dias alrededor de la fecha ex-dividendo

- Mas comunes para dividendos de empresas estadounidenses

Dividendos No Calificados (Ordinarios):

- Gravados a tu tasa regular de impuesto sobre la renta

- Incluye REITs, muchos dividendos extranjeros, posiciones a corto plazo

- A menudo mayor carga fiscal

Estrategias de Eficiencia Fiscal

Ubicacion de Cuentas:

Coloca inversiones en cuentas que minimicen el impacto fiscal:

Cuentas con Ventajas Fiscales (401(k), IRA, planes de pensiones):

- REITs (dividendos de ingresos ordinarios)

- Inversiones de alto rendimiento

- Posiciones negociadas frecuentemente

- Bonos y fondos de bonos

Cuentas Gravables:

- Acciones con dividendos calificados

- Posiciones de tenencia a largo plazo

- Inversiones que mantendras por anos

- Fondos indice eficientes fiscalmente

Cosecha de Perdidas Fiscales:

- Vende posiciones con perdidas para compensar ganancias

- Reemplaza con inversiones similares (no identicas)

- Regla de venta ficticia: No puedes recomprar el mismo valor dentro de 30 dias

- Arrastra perdidas no utilizadas hacia adelante

Tributacion de Dividendos Internacionales

Retencion de Impuestos Extranjeros: Muchos paises retienen impuestos sobre dividendos pagados a inversores extranjeros (a menudo 15-30%).

Beneficios de Tratados Fiscales: Los tratados fiscales entre paises pueden reducir las tasas de retencion.

Credito Fiscal Extranjero: Puedes reclamar credito por impuestos extranjeros pagados, reduciendo tu obligacion fiscal.

Mejor Practica: Mantén acciones de dividendos internacionales en cuentas gravables para utilizar creditos fiscales extranjeros.

Construyendo un Flujo de Ingresos por Dividendos: Ejemplos Practicos

Ejemplo 1: Inversor Joven Construyendo Riqueza

Perfil:

- Edad: 30

- Horizonte: 30+ anos hasta la jubilacion

- Inversion mensual: $500

- Objetivo: Construir ingresos pasivos futuros

Estrategia:

- 70% ETF de Crecimiento de Dividendos (VIG)

- 20% ETF de Dividendos Internacional (VIGI)

- 10% ETF de Alto Rendimiento (VYM)

- Todos los dividendos reinvertidos (DRIP)

Resultado Proyectado (30 anos, 8% retorno promedio):

- Total invertido: $180,000

- Valor proyectado: $680,000+

- Ingreso anual por dividendos: $20,000+ (al retirar)

Ejemplo 2: Inversor de Media Carrera

Perfil:

- Edad: 45

- Horizonte: 15-20 anos hasta la jubilacion

- Suma global: $100,000 + $1,000/mes

- Objetivo: Equilibrar crecimiento e ingresos

Estrategia:

- 40% Acciones individuales de crecimiento de dividendos

- 30% ETF de Crecimiento de Dividendos

- 15% REITs

- 15% Posiciones de Alto Rendimiento

- Reinvertir todos los dividendos

Resultado Proyectado (20 anos):

- Total invertido: $340,000

- Valor proyectado: $900,000+

- Ingreso anual por dividendos: $36,000+ (en la jubilacion)

Ejemplo 3: Jubilado Buscando Ingresos

Perfil:

- Edad: 60

- Horizonte: Ingresos inmediatos necesarios

- Portafolio: $500,000

- Objetivo: Maximizar ingresos sostenibles

Estrategia:

- 30% ETFs de Alto Rendimiento

- 25% Acciones de Crecimiento de Dividendos

- 25% REITs

- 20% Fondos de bonos/Acciones preferentes

- Tomar todos los dividendos como ingresos

Generacion de Ingresos:

- 4.5% rendimiento promedio

- Ingreso anual: $22,500

- Ingreso mensual: $1,875

- Mas Seguridad Social y otras fuentes

Errores Comunes en la Inversion de Dividendos a Evitar

Error 1: Perseguir el Rendimiento

El Problema: Comprar acciones unicamente por sus altos rendimientos sin investigar por que el rendimiento es elevado.

La Realidad: Rendimientos excepcionalmente altos a menudo indican:

- El precio de la accion ha colapsado (problemas adelante)

- El dividendo es insostenible

- La empresa esta en declive

La Solucion: Enfocate en el retorno total (dividendos + crecimiento) y la sostenibilidad del dividendo, no solo en el rendimiento actual.

Error 2: Ignorar la Seguridad del Dividendo

El Problema: Asumir que los dividendos continuaran solo porque se han pagado antes.

La Realidad: Los dividendos pueden ser recortados o eliminados cuando:

- Las ganancias declinan significativamente

- La deuda se vuelve inmanejable

- Ocurre disrupcion en la industria

- Las condiciones economicas se deterioran

La Solucion: Monitorea los ratios de pago, el flujo de efectivo libre y los fundamentos de la empresa. Diversifica entre muchos pagadores de dividendos.

Error 3: Falta de Diversificacion

El Problema: Concentrarse en unos pocos sectores de alto rendimiento como energia o REITs.

La Realidad: La concentracion sectorial aumenta el riesgo. Cuando la energia colapso en 2020, muchos inversores de dividendos enfrentaron multiples recortes simultaneamente.

La Solucion: Diversifica entre sectores, geografias y tamanos de empresa. Ninguna posicion individual debe exceder el 5% del portafolio.

Error 4: Pasar por Alto el Retorno Total

El Problema: Enfocarse solo en los ingresos por dividendos mientras se ignora la apreciacion o depreciacion del capital.

La Realidad: Un dividendo del 6% no significa nada si la accion cae un 20%. El retorno total importa.

La Solucion: Rastrea el retorno total (dividendos + cambio de precio). No sacrifiques crecimiento por rendimiento.

Error 5: Impaciencia

El Problema: Esperar ingresos significativos de un portafolio pequeno inmediatamente.

La Realidad: Construir ingresos significativos por dividendos toma tiempo e inversion consistente.

Las Matematicas:

- $100,000 al 4% de rendimiento = $4,000/ano ($333/mes)

- $500,000 al 4% de rendimiento = $20,000/ano ($1,667/mes)

- $1,000,000 al 4% de rendimiento = $40,000/ano ($3,333/mes)

La Solucion: Establece expectativas realistas. Enfocate en construir tu portafolio mientras los dividendos se componen.

Comenzando Hoy

Tu Plan de Accion para Invertir en Dividendos

Semana 1: Fundamentos

- Abre una cuenta de corretaje si es necesario

- Investiga ETFs de dividendos para principiantes

- Decide la cantidad de inversion inicial

- Habilita DRIP en tu cuenta

Mes 1: Primeras Inversiones

- Compra tu primer ETF de dividendos o acciones

- Configura inversiones mensuales automaticas

- Comienza a rastrear los dividendos recibidos

- Empieza a investigar acciones individuales

Trimestre 1: Construyendo

- Mantén contribuciones mensuales consistentes

- Reinvierte todos los dividendos recibidos

- Evalua el equilibrio del portafolio

- Investiga posiciones adicionales

Ano 1: Estableciendo

- Revisa el rendimiento del portafolio

- Evalua el crecimiento de dividendos

- Rebalancea si es necesario

- Planifica para el ano dos

Herramientas y Recursos

Seguimiento:

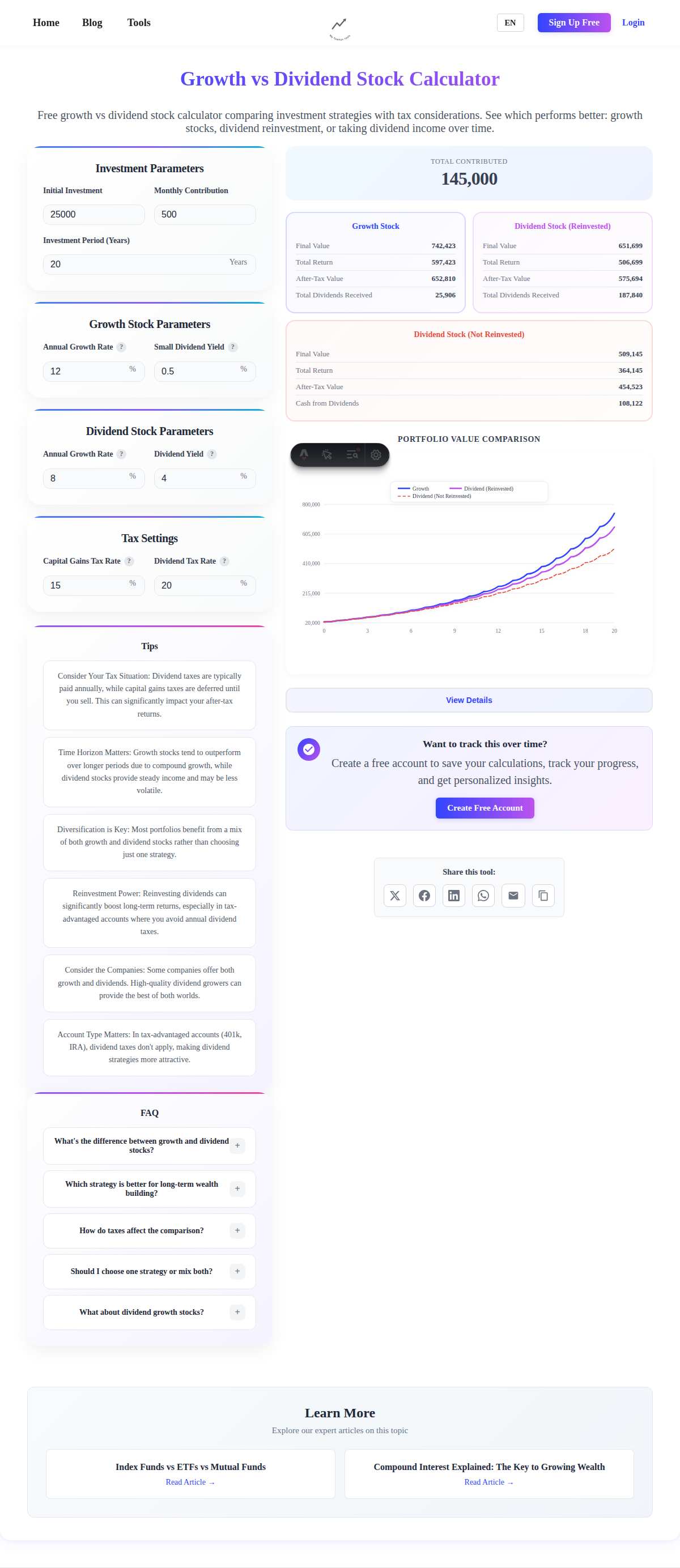

- Usa nuestra Calculadora de Rendimiento de Inversiones para proyectar el crecimiento

- Rastrea dividendos con una hoja de calculo o aplicacion de portafolio

- Monitorea el rendimiento sobre el costo a lo largo del tiempo

Investigacion:

- Informes anuales de empresas y presentaciones a inversores

- Bases de datos de historial de dividendos

- Fuentes de noticias financieras

- Filtros de acciones para criterios de dividendos

Puntos Clave

-

La inversion en dividendos proporciona ingresos verdaderamente pasivos de empresas rentables que comparten sus ganancias

-

Existen dos estrategias principales: crecimiento de dividendos (menor rendimiento, mayor crecimiento) y alto rendimiento (mas ingresos ahora)

-

La reinversion de dividendos compone la riqueza exponencialmente durante largos periodos de tiempo

-

La diversificacion entre sectores y geografias reduce el riesgo de recortes de dividendos

-

La eficiencia fiscal importa: coloca diferentes inversiones en tipos de cuenta apropiados

-

La paciencia es esencial: los ingresos significativos por dividendos requieren tiempo para construirse

-

Enfocate en el retorno total, no solo en el rendimiento del dividendo, tanto los ingresos como el crecimiento importan

Que Sigue

Continua construyendo tu conocimiento de ingresos pasivos con el siguiente articulo de nuestra serie:

Parte 3: Productos Digitales y Flujos de Ingresos en Línea (Próximamente) explorará cómo crear y monetizar activos digitales para ingresos pasivos continuos.

Navegacion de la Serie:

- Parte 1: Introduccion a los Ingresos Pasivos

- Parte 2: Inversiones en Dividendos para Ingresos Estables (Estas aqui)

- Parte 3: Productos Digitales y Flujos de Ingresos en Linea

- Parte 4: Ingresos de Bienes Raices sin ser Propietario

- Parte 5: Construyendo tu Portafolio de Ingresos Pasivos

Esta guia proporciona informacion general sobre la inversion en dividendos y no debe considerarse asesoramiento financiero personalizado. Todas las inversiones conllevan riesgo, incluyendo la posible perdida del principal. El rendimiento pasado de dividendos no garantiza pagos futuros. Considera consultar con profesionales financieros calificados para orientacion especifica a tu situacion.