Finanzielle Unabhängigkeit mit Jedem Einkommen: Die FIRE-Bewegung Erklärt

Stellen Sie sich vor, jeden Morgen mit vollständiger Freiheit über die Gestaltung Ihrer Zeit aufzuwachen. Kein Wecker, der Sie zu einem Job drängt, den Sie tolerieren. Kein Chef, der Ihren Zeitplan diktiert. Kein finanzieller Stress, der Sie nachts wach hält. Das ist nicht nur eine Fantasie—es ist die Realität, die Tausende von Menschen weltweit durch die FIRE-Bewegung erreicht haben: Financial Independence, Retire Early (Finanzielle Unabhängigkeit, Früh in Rente).

FIRE handelt nicht davon, schnell reich zu werden oder im Lotto zu gewinnen. Es ist ein systematischer Ansatz zum Vermögensaufbau und zur Ausgabenreduzierung, der für Menschen mit praktisch jedem Einkommensniveau funktionieren kann. Ob Sie 40.000€ oder 400.000€ jährlich verdienen, die Prinzipien von FIRE können Ihnen helfen, finanzielle Unabhängigkeit schneller als traditionelle Rentenplanung zu erreichen.

Dieser umfassende Leitfaden erforscht, was FIRE wirklich bedeutet, die verschiedenen Ansätze innerhalb der Bewegung, praktische Strategien zur Umsetzung und realistische Erwartungen für verschiedene Einkommensniveaus. Sie werden entdecken, dass finanzielle Unabhängigkeit nicht nur für Spitzenverdiener ist—es ist ein erreichbares Ziel für jeden, der bereit ist, bewusst mit seinem Geld umzugehen.

FIRE Verstehen: Mehr Als Nur Vorzeitige Rente

Was FIRE Wirklich Bedeutet

FIRE steht für Financial Independence, Retire Early, aber die Bewegung umfasst viel mehr als einfach jung mit der Arbeit aufzuhören:

Finanzielle Unabhängigkeit (FI):

- Genügend Vermögen haben, um auf unbestimmte Zeit ohne Arbeitseinkommen zu leben

- Freiheit, Arbeit basierend auf Leidenschaft zu wählen, nicht aus finanzieller Notwendigkeit

- Sicherheit vor wirtschaftlichen Abschwüngen, Jobverlust oder Gesundheitsproblemen

- Fähigkeit, Risiken einzugehen, Träume zu verfolgen oder anderen zu helfen

- Seelenfrieden, der aus finanzieller Sicherheit kommt

Vorzeitige Rente (RE):

- Option, traditionelle Beschäftigung vor dem typischen Rentenalter zu beenden

- Freiheit, Leidenschaftsprojekte, Reisen oder Ehrenarbeit zu verfolgen

- Zeit für Familie, Gesundheit, Hobbys und persönliches Wachstum

- Flucht vor Jobs, die unerfüllend oder schädlich für das Wohlbefinden sind

- Flexibilität, wann und wie Sie arbeiten möchten

Das Kern-FIRE-Prinzip: Die 4%-Regel

Die Grundlage der FIRE-Planung ist die 4%-Regel, die besagt, dass Sie sicher 4% Ihres Anlageportfolios jährlich abheben können, ohne das Hauptkapital zu erschöpfen. Das bedeutet:

FIRE-Zahl = Jährliche Ausgaben ÷ 0,04

Beispiele:

- Jährliche Ausgaben von 40.000€ → FIRE-Zahl von 1.000.000€

- Jährliche Ausgaben von 60.000€ → FIRE-Zahl von 1.500.000€

- Jährliche Ausgaben von 100.000€ → FIRE-Zahl von 2.500.000€

Wichtige Erkenntnis: Ihre FIRE-Zahl hängt mehr von Ihren Ausgaben als von Ihrem Einkommen ab. Eine Person, die 50.000€ verdient und 30.000€ ausgibt, braucht weniger für die Rente als jemand, der 100.000€ verdient und 80.000€ ausgibt.

Häufige FIRE-Missverständnisse

Mythos 1: “FIRE ist nur für Spitzenverdiener” Realität: FIRE handelt von der Lücke zwischen Einkommen und Ausgaben, nicht vom absoluten Einkommensniveau. Geringverdiener haben oft Vorteile wie einfachere Lebensstile und niedrigere Zielzahlen.

Mythos 2: “Sie müssen leben wie ein Mönch” Realität: FIRE betont bewusstes Ausgeben für das, was wirklich wichtig ist, während man gnadenlos bei dem kürzt, was es nicht ist. Viele FIRE-Praktiker leben reiche, erfüllende Leben.

Mythos 3: “Sie können nie wieder Geld ausgeben” Realität: FIRE bietet finanzielle Sicherheit, die oft großzügigere Ausgaben für bedeutungsvolle Erfahrungen und Zwecke ermöglicht.

Mythos 4: “Sie müssen komplett mit der Arbeit aufhören” Realität: Viele wählen “Barista FIRE” oder Teilzeitarbeit und nutzen finanzielle Unabhängigkeit für Flexibilität statt kompletter Rente.

Die Verschiedenen Arten von FIRE

Lean FIRE: Minimalistische Finanzielle Unabhängigkeit

Ziel: 25x jährliche Ausgaben bei schlankem Lebensstil (typisch 25.000€-40.000€ jährlich) FIRE-Zahl: 625.000€-1.000.000€ Zeitplan: Oft in 10-15 Jahren bei bescheidenen Einkommen erreichbar

Charakteristika:

- Minimalistischer Lebensstil fokussiert auf das Wesentliche

- Geografische Arbitrage (Leben in kostengünstigen Gebieten)

- Betonung auf Erfahrungen über Besitztümer

- Starker Gemeinschaftsfokus und DIY-Ansatz

- Oft ansprechend für die, die einfaches Leben suchen

Strategien:

- House-Hacking oder alternative Wohnarrangements

- Eigenes Gemüse anbauen oder Großeinkäufe

- Reparatur- und Wartungsfähigkeiten meistern

- Kostenlose oder kostengünstige Unterhaltung wählen

- Jede Ausgabenkategorie optimieren

Reales Beispiel: Sarah, eine Lehrerin mit 45.000€ Einkommen, erreichte Lean FIRE in 12 Jahren durch:

- Leben in einem Tiny House (keine Hypothek)

- Radfahren statt Autobesitz

- Gemüse anbauen und zu Hause kochen

- 60% des Einkommens durch extreme Optimierung sparen

- Rente mit 35 Jahren mit 800.000€ investiert

Regular FIRE: Mainstream Finanzielle Unabhängigkeit

Ziel: 25x jährliche Ausgaben bei Mittelklasse-Lebensstil (typisch 40.000€-80.000€ jährlich) FIRE-Zahl: 1.000.000€-2.000.000€ Zeitplan: Typisch 15-25 Jahre je nach Einkommen und Sparrate

Charakteristika:

- Komfortabler Mittelklasse-Lebensstil beibehalten

- Balance zwischen Optimierung und Genuss

- Moderate geografische Flexibilität

- Familienfreundlicher Ansatz

- Häufigster FIRE-Pfad

Strategien:

- Wohneigentumsbesitz mit vernünftiger Hypothek

- Ein oder zwei bescheidene Fahrzeuge

- Strategisches Reise- und Unterhaltungsausgaben

- Qualitätskäufe, die halten

- 40-60% Sparraten durch Einkommensoptimierung

Reales Beispiel: Mark und Jennifer, kombiniertes Einkommen 120.000€, erreichten FIRE in 18 Jahren durch:

- Kauf einer Doppelhaushälfte und House-Hacking

- Fahren zuverlässiger Gebrauchtwagen

- Strategische Urlaube und gelegentliches Auswärtsessen

- 50% des Einkommens konstant sparen

- Rente mit 45 Jahren mit 1,6 Millionen Euro investiert

Fat FIRE: Luxus Finanzielle Unabhängigkeit

Ziel: 25x jährliche Ausgaben bei hohem Lebensstil (typisch 100.000€+ jährlich) FIRE-Zahl: 2.500.000€-10.000.000€+ Zeitplan: Oft 20-30 Jahre aber mit höherer Lebensqualität durchgehend

Charakteristika:

- Behält hohen Lebensstandard bei

- Premium-Wohnen, Reisen und Erfahrungen

- Privatschulen, Luxusgüter, etc.

- Erfordert oft hohes Einkommen zu erreichen

- Fokus auf Optimierung statt Kürzung

Strategien:

- Maximierung hohen Einkommens durch Karrierefortschritt

- Strategische Luxuskäufe (Qualität über Quantität)

- Geografische Optimierung für hohe Verdienstmöglichkeiten

- Geschäftsbesitz oder Anlageimmobilien

- 30-50% Sparraten bei hohem Einkommen

Reales Beispiel: David, Software-Executive mit 300.000€ Einkommen, erreichte Fat FIRE in 22 Jahren durch:

- Maximierung von Aktienoptionen und Boni

- Kauf von Qualitätshäusern in wertsteigerenden Märkten

- Strategische Geschäftsinvestitionen

- Lebensstil beibehalten während 120.000€+ jährlich sparen

- Rente mit 50 Jahren mit 4,5 Millionen Euro investiert

Coast FIRE: Passive Finanzielle Unabhängigkeit

Ziel: Genug investiert, dass Zinseszins-Wachstum die FIRE-Zahl bis zum traditionellen Rentenalter erreicht Aktueller Bedarf: Oft 200.000€-500.000€ bis Alter 30-35 Vorteil: Finanzieller Stressabbau ohne komplette Unabhängigkeit

Charakteristika:

- Bietet Sicherheit und Flexibilität

- Ermöglicht Karriere-Risiken oder Leidenschaftsverfolgung

- Entfernt Druck für konstantes Sparwachstum

- Brücke zu vollem FIRE

- Seelenfrieden über Rentensicherheit

Berechnungsbeispiel: Wenn Sie 300.000€ mit 30 Jahren investiert haben und es jährlich um 7% wächst, haben Sie 2,4 Millionen Euro mit 60 Jahren, ohne einen weiteren Euro hinzuzufügen. Das deckt einen 96.000€ jährlichen Renten-Lebensstil ab.

Barista FIRE: Semi-Renten Finanzielle Unabhängigkeit

Ziel: Genug investiert, um die meisten Ausgaben zu decken, mit Teilzeitarbeit zur Lückenschließung Typische Aufteilung: 70-80% aus Investitionen, 20-30% aus Arbeit Vorteil: Frühere “Rente” mit reduziertem finanziellen Druck

Charakteristika:

- Arbeit wird optional und angenehm

- Krankenversicherung oft über Beschäftigung verfügbar

- Niedrigere FIRE-Zahl erforderlich

- Gradueller Übergang zur vollen Rente

- Behält soziale Verbindungen und Zweck bei

Beispielstrategie: Statt 1,5 Millionen Euro für volles FIRE zu brauchen, könnten Sie Barista FIRE mit 1 Million Euro investiert erreichen und 20.000€ jährlich aus angenehmer Teilzeitarbeit verdienen.

FIRE-Strategien Nach Einkommensniveau

Niedriges Einkommen (30.000€-50.000€): Fokus auf Lean FIRE

Hauptvorteile:

- Niedrigere Ziel-FIRE-Zahlen

- Natürlich schlanker Lebensstil

- Starke Gemeinschaft und Einfallsreichtum

- Geografische Arbitrage-Möglichkeiten

Schlüsselstrategien:

Ausgabenoptimierung:

- Wohnen: House-Hacking, Mitbewohner oder alternative Arrangements

- Transport: Radfahren, öffentliche Verkehrsmittel oder Car-Sharing

- Essen: Kochen, Gemüse anbauen, Großeinkäufe

- Unterhaltung: Kostenlose Aktivitäten, Bibliotheksressourcen, Gemeinschaftsveranstaltungen

Einkommensmaximierung:

- Fähigkeitsentwicklung für Karrierefortschritt

- Nebenjobs und Gig-Economy-Arbeit

- Verkauf ungenutzter Besitztümer

- Cashback- und Belohnungsoptimierung

Zeitplan-Beispiel: Einkommen: 40.000€, Ausgaben: 25.000€, Ersparnisse: 15.000€ (37,5%) Ziel: 625.000€ (25x 25.000€) Zeitplan: 15-17 Jahre zu Lean FIRE

Mittleres Einkommen (50.000€-100.000€): Regular FIRE Pfad

Hauptvorteile:

- Ausgewogener Ansatz möglich

- Familienfreundliche Strategien

- Vernünftiger Zeitplan

- Lebensqualitätsmaintenance

Schlüsselstrategien:

Ausgewogene Optimierung:

- Wohnen: Strategisches Eigentumsrecht oder optimales Mieten

- Transport: Zuverlässige Gebrauchtwagen, strategische Standorte

- Reisen: Belohnungs-Hacking, Nebensaison-Reisen, Hausswapping

- Familie: Qualitätszeit über teure Aktivitäten

Karriereentwicklung:

- Professionelle Fähigkeitsentwicklung

- Strategische Jobwechsel für Einkommenswachstum

- Professionelles Networking

- Nebengeschäftsentwicklung

Zeitplan-Beispiel: Einkommen: 75.000€, Ausgaben: 45.000€, Ersparnisse: 30.000€ (40%) Ziel: 1.125.000€ (25x 45.000€) Zeitplan: 18-20 Jahre zu FIRE

Höheres Einkommen (100.000€+): Mehrere FIRE-Optionen

Hauptvorteile:

- Schnellere Zeitpläne möglich

- Fat FIRE erreichbar

- Geschäftsinvestitionsmöglichkeiten

- Geografische Flexibilität

Schlüsselstrategien:

Einkommensoptimierung:

- Maximierung des hohen Karrierepotentials

- Geschäftsbesitz oder Investition

- Aktienoptionen und Eigenkapitalvergütung

- Immobilieninvestition

Strategisches Ausgeben:

- Qualität über Quantität Ansatz

- Steuerbevorteile Investitionsmaximierung

- Geografische Optimierung für Einkommen

- Strategische Schulden für Investitionshebel

Zeitplan-Beispiele:

Konservativer Ansatz: Einkommen: 150.000€, Ausgaben: 75.000€, Ersparnisse: 75.000€ (50%) Ziel: 1.875.000€ (25x 75.000€) Zeitplan: 12-15 Jahre zu FIRE

Aggressiver Ansatz: Einkommen: 200.000€, Ausgaben: 60.000€, Ersparnisse: 140.000€ (70%) Ziel: 1.500.000€ (25x 60.000€) Zeitplan: 8-10 Jahre zu FIRE

Praktische Umsetzungsschritte

Phase 1: Fundamentbau (Monate 1-6)

Finanzielle Bewertung:

- Nettovermögen berechnen (Vermögen minus Verbindlichkeiten)

- Alle Ausgaben für 3-6 Monate verfolgen

- Aktuelle Sparrate identifizieren

- Potentielle FIRE-Zahl bestimmen

Zielsetzung:

- FIRE-Typ basierend auf Lebensstilpräferenzen wählen

- Ziel-Zeitplan basierend auf Einkommen und Ausgaben setzen

- Erforderliche monatliche Sparrate berechnen

- Hauptausgabenkategorien zur Optimierung identifizieren

Notfallvorbereitung:

- Notfallfonds aufbauen (3-6 Monate Ausgaben)

- Versicherungsschutz optimieren

- Hochzinsschulden eliminieren

- Grundlegende Anlagekonten einrichten

Phase 2: Optimierung (Monate 6-24)

Ausgabenreduzierung:

- Wohnen: Größte Ausgabe durch Downsizing, House-Hacking oder Umzug optimieren

- Transport: Autoausgaben reduzieren oder Autobesitz eliminieren

- Essen: Hauskochen und strategisches Einkaufen meistern

- Abonnements: Ungenutzte Dienste prüfen und eliminieren

Einkommensmaximierung:

- Gehaltserhöhungen verhandeln oder Beförderungen suchen

- Marktfähige Fähigkeiten für Karrierefortschritt entwickeln

- Nebenjobs oder Freelance-Arbeit beginnen

- Steuerstrategien und Arbeitgeber-Vorteile optimieren

Investmentfundament:

- Arbeitgeber-401(k)-Matching maximieren

- IRA-Konten eröffnen und finanzieren

- Kostengünstiges Indexfonds-Portfolio wählen

- Investmentbeiträge automatisieren

Phase 3: Beschleunigung (Jahre 2-5)

Fortgeschrittene Strategien:

- Immobilien: Mietimmobilien oder House-Hacking erwägen

- Geschäft: Skalierbares Nebengeschäft starten oder in andere investieren

- Geografische Arbitrage: Zu kostengünstigeren, chancenreicheren Gebieten ziehen

- Investmentoptimierung: Steuer-Verlust-Harvesting, Asset-Location

Lifestyle-Design:

- Mit “Mini-Renten” oder Sabbaticals experimentieren

- Nicht-Arbeits-Interessen und Fähigkeiten entwickeln

- Gemeinschaft mit Gleichgesinnten aufbauen

- Leben von Investmenteinnahmen üben

Phase 4: Finanzielle Unabhängigkeit (Jahre 5+)

Portfolio-Management:

- Ziel-FIRE-Zahl erreichen

- Abhebungsstrategie implementieren

- Notfallfonds beibehalten

- Krankenversicherungsschutz planen

Übergangsplanung:

- Graduelle Arbeitsreduzierung oder Karrierewechsel

- Bedeutungsvolle Post-FIRE-Aktivitäten entwickeln

- Geografische Umsiedlung erwägen

- Potentielle Rückkehr zur Arbeit planen

Fazit: Ihr Weg Zur Finanziellen Unabhängigkeit

Finanzielle Unabhängigkeit durch die FIRE-Bewegung handelt nicht von Entbehrung oder extremen Maßnahmen—es geht darum, bewusst mit Ihrem Geld umzugehen, damit Sie bewusst mit Ihrem Leben umgehen können. Ob Sie Lean FIRE, Fat FIRE oder etwas dazwischen wählen, die Prinzipien bleiben dieselben: aggressiv sparen, weise investieren und Ihren Lebensstil sowohl für Glück als auch Effizienz optimieren.

Wichtige Erkenntnisse:

- FIRE ist auf jedem Einkommensniveau zugänglich - konzentrieren Sie sich auf die Lücke zwischen Einkommen und Ausgaben

- Wählen Sie den FIRE-Typ, der zu Ihren Werten passt - lean, regular, fat, coast oder barista

- Beginnen Sie mit Fundamentbau - Notfallfonds, Schuldenelimination, grundlegendes Investieren

- Optimieren Sie sowohl Einkommen als auch Ausgaben - Karriereentwicklung und Lifestyle-Design

- Denken Sie global - geografische Arbitrage kann Ihren Zeitplan beschleunigen

- Bauen Sie Gemeinschaft auf - umgeben Sie sich mit Gleichgesinnten

- Bleiben Sie flexibel - passen Sie Ihren Plan an, wenn sich die Lebensumstände ändern

Ihre Nächsten Schritte:

- Berechnen Sie Ihre aktuelle Sparrate und potentielle FIRE-Zahl

- Wählen Sie, welcher FIRE-Typ Sie am meisten anspricht

- Verwenden Sie unseren Sparziel-Rechner um Ihren Zeitplan zu planen

- Beginnen Sie, Ausgaben zu verfolgen und Optimierungsmöglichkeiten zu identifizieren

- Beginnen Sie, Investitionen zu automatisieren und Ihr Portfolio aufzubauen

- Verbinden Sie sich mit der FIRE-Gemeinschaft für Unterstützung und Motivation

Die Reise zur finanziellen Unabhängigkeit ist ein Marathon, kein Sprint. Jeder Euro, der heute gespart und investiert wird, setzt sich zu zukünftiger Freiheit zusammen. Ob Sie FIRE in 10 Jahren oder 25 erreichen, die Gewohnheiten und Denkweise, die Sie entwickeln, werden ein bewussteres, sichereres und erfüllenderes Leben schaffen.

Ihre finanzielle Unabhängigkeit erfordert keinen perfekten Plan—sie erfordert, heute mit dem Einkommen und den Umständen zu beginnen, die Sie haben. Die beste Zeit, einen Baum zu pflanzen, war vor 20 Jahren. Die zweitbeste Zeit ist jetzt.

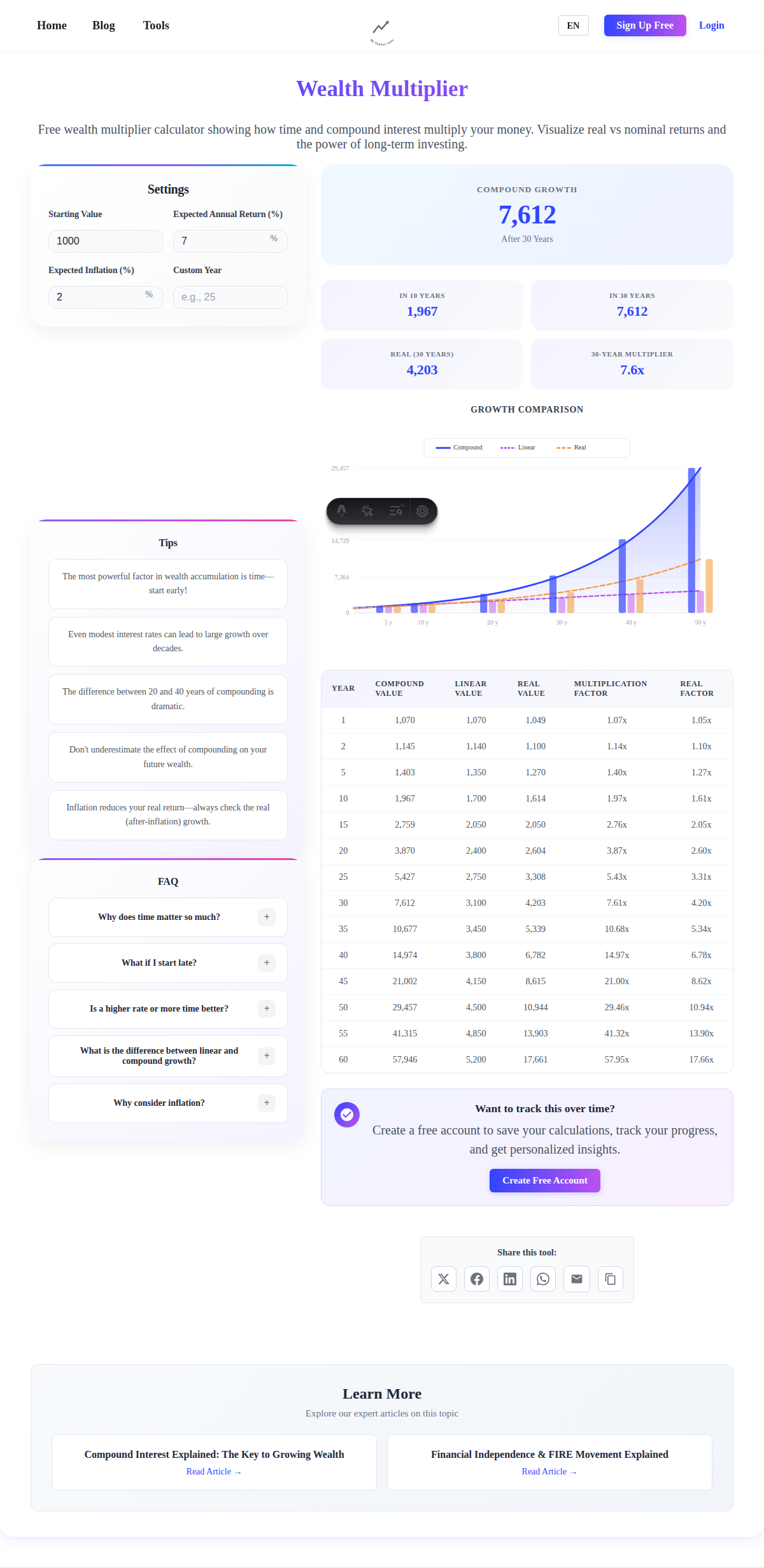

Verwenden Sie unsere Finanzrechner, um Ihre FIRE-Reise zu modellieren: den Anlagerendite-Rechner zur Projektion des Portfolio-Wachstums, den Zinseszins-Rechner um die Macht der Zeit zu sehen, und den Sparziel-Rechner um Ihren Fortschritt zur finanziellen Unabhängigkeit zu verfolgen.

Finanzielle Unabhängigkeit handelt nicht nur von Geld—es geht darum, ein Leben mit Zweck, Freiheit und Sicherheit zu gestalten. Ihre FIRE-Reise beginnt mit der nächsten finanziellen Entscheidung, die Sie treffen. Machen Sie sie wichtig.

Dieser Leitfaden bietet allgemeine Informationen über die FIRE-Bewegung und sollte nicht als personalisierte Finanzberatung betrachtet werden. Erwägen Sie die Beratung mit qualifizierten Finanzfachleuten für Anleitung spezifisch zu Ihrer Situation. Vergangene Anlageperformance garantiert keine zukünftigen Ergebnisse, und alle Investitionen tragen das Risiko von Verlusten.