Optimización de Riqueza en los Cincuenta: La Recta Final Pre-Jubilación

Tus cincuenta representan el sprint final en tu maratón de construcción de riqueza. Esta es tu última década de poder máximo de ingresos, tu oportunidad final para acumulación agresiva de riqueza, y el momento cuando la jubilación se transforma de una meta distante en una realidad inminente.

Las apuestas son más altas ahora. Los errores cometidos en tus veinte tenían décadas para recuperarse. Los errores cometidos en tus cincuenta tienen tal vez 10-15 años. Pero aquí están las buenas noticias: tienes más recursos financieros, sabiduría y enfoque que nunca antes. Es hora de optimizar todo.

Por Qué Tus Cincuenta Son Críticos para el Éxito Financiero

La Verificación de Realidad: La mayoría de las personas alcanzan sus cincuenta con mucho menos ahorrado de lo que necesitan para una jubilación cómoda. El saldo mediano de cuenta de jubilación para españoles de 50-59 años es solo aproximadamente 150.000€—muy lejos de los 1-2 millones de euros que la mayoría de expertos financieros recomiendan.

La Oportunidad: Tus cincuenta son típicamente tus años de máximos ingresos. Muchas personas ven sus salarios más altos durante esta década, mientras que gastos importantes (educación de niños, hipoteca) a menudo disminuyen. Esto crea una ventana poderosa de construcción de riqueza.

La Matemática de Recuperación: Comenzando a los 50, muchos países permiten contribuciones adicionales de “recuperación” a cuentas de jubilación. En España, por ejemplo, puedes hacer contribuciones adicionales a planes de pensiones privados. Durante 15 años, estas contribuciones adicionales se convierten en 200.000€+ en ahorros de jubilación.

Cálculo de Ejemplo: Un 50-añero con 200.000€ ahorrados que maximiza contribuciones por 15 años:

- Contribuciones regulares: 15.000€/año

- Contribuciones de recuperación: 5.000€/año

- Total anual: 20.000€

- Resultado a los 65: 1.1 millones€+ (asumiendo 7% de rendimientos)

Los Cinco Pilares de Optimización de Riqueza en los Cincuenta

Pilar #1: Maximizar Contribuciones de Jubilación

Este es tu movimiento financiero de mayor apalancamiento. Cada euro contribuido a cuentas de jubilación proporciona beneficios fiscales inmediatos y décadas de crecimiento con ventajas fiscales.

Estrategias Globales de Cuentas de Jubilación:

España:

- Seguridad Social: Años máximos de cotización para mayores prestaciones

- Planes de Pensiones de Empleo: Aportaciones de empresa y beneficios fiscales

- Planes de Pensiones Individuales: Desgravación fiscal hasta límites anuales

- Seguros de Ahorro: Alternativas con ventajas fiscales

Francia:

- Régimen General: Pensión estatal basada en cotizaciones

- Pensiones Complementarias: ARRCO-AGIRC para empleados

- PER (Plan d’Épargne Retraite): Nuevos planes de ahorro con ventajas fiscales

- Assurance Vie: Seguros de vida con beneficios fiscales

Italia:

- Pensione di Vecchiaia: Pensión estatal italiana

- Fondi Pensione: Fondos de pensión complementarios

- TFR (Trattamento di Fine Rapporto): Indemnización por despido

- Previdenza Complementare: Planes de pensiones privados

Estrategia de Implementación:

- Maximizar aportación empresarial primero (sigue siendo dinero gratis)

- Maximizar contribuciones de recuperación en todas las cuentas disponibles

- Considerar conversiones Roth durante años de menores ingresos

- Coordinar con cónyuge para optimizar contribuciones del hogar

Pilar #2: Planificación de Salud y Cuidado a Largo Plazo

Los costos de atención médica aumentan dramáticamente con la edad y pueden devastar los ahorros de jubilación si no se planifican.

Consideraciones Globales de Salud:

Países con Atención Médica Universal (España, Francia, Italia):

- Seguro complementario para cobertura mejorada

- Cuidado dental y de la vista a menudo no incluido

- Cobertura internacional si planeas viajar o reubicarte

- Planificación de cuidado a largo plazo sigue siendo esencial

Sistemas de Atención Médica Privada (EE.UU., Suiza):

- Cuentas de Ahorro de Salud para triple ventaja fiscal donde estén disponibles

- Planificación de Medicare (EE.UU.) o programas nacionales equivalentes

- Seguro de cuidado a largo plazo se vuelve cada vez más importante

- Planificación de inflación de atención médica (típicamente 2-3x inflación general)

Estadísticas de Cuidado a Largo Plazo:

- 70% de personas mayores de 65 necesitarán algún cuidado a largo plazo

- Costo promedio: 50.000-100.000€+ anualmente dependiendo del país/región

- Duración: Promedio de 2-3 años, pero puede extenderse mucho más

Estrategias de Planificación:

- Seguro de cuidado a largo plazo comprado en los cincuenta tiene primas más bajas

- Cuentas de ahorro de salud se convierten en fondos de salud de jubilación después de los 65

- Inversiones en estilo de vida saludable reducen costos futuros de atención médica

- Investigación de atención médica internacional si considerando jubilación en el extranjero

Pilar #3: Optimización Estratégica de Carrera e Ingresos

Tus cincuenta son el momento de maximizar tu poder adquisitivo mientras planificas tu eventual estrategia de salida.

Estrategias de Máximos Ingresos:

- Aprovechar experiencia: Consultoría, puestos en juntas directivas, conferencias

- Roles de liderazgo: Posiciones de alta gerencia con mayor compensación

- Compensación de equity: Opciones de acciones, participación en ganancias, participaciones de propiedad

- Arbitraje geográfico: Trabajo remoto desde áreas de menor costo

- Emprendimiento: Aprovechar décadas de experiencia y redes

Planificación de Transición de Carrera: Muchas personas en sus cincuenta comienzan a planificar su salida de carreras tradicionales:

Enfoque de Jubilación Gradual:

- Reducir a tiempo parcial con empleador actual

- Consultoría en tu área de experiencia

- Carrera de portafolio combinando múltiples roles de tiempo parcial

- Reubicación geográfica a áreas de menor costo

Desarrollo de Habilidades:

- Habilidades tecnológicas para mantenerse competitivo

- Habilidades de enseñanza/entrenamiento para consultoría o trabajo de tiempo parcial

- Calificaciones para juntas directivas para juntas sin fines de lucro o corporativas

- Habilidades emprendedoras para aventuras comerciales post-jubilación

Pilar #4: Gestión de Riesgos y Optimización de Portafolio

Tu estrategia de inversión debe evolucionar para equilibrar el crecimiento con la protección creciente de la riqueza acumulada.

Asignación de Activos Apropiada para la Edad:

Cincuenta Tempranos (Crecimiento Agresivo):

- 70% acciones / 25% bonos / 5% alternativos

- Aún enfocándose en crecimiento con 15+ años hasta jubilación

- La diversificación internacional se vuelve más importante

Cincuenta Medios (Crecimiento Equilibrado):

- 60% acciones / 30% bonos / 10% alternativos

- Comenzando a reducir volatilidad mientras mantienes crecimiento

- Enfoque en acciones que pagan dividendos para ingresos

Cincuenta Tardíos (Crecimiento Conservador):

- 50% acciones / 40% bonos / 10% alternativos

- La preservación de riqueza se vuelve cada vez más importante

- Considerar fondos de fecha objetivo para rebalanceo automático

Estrategia de Diversificación Global:

- 40% acciones domésticas para familiaridad y coincidencia de moneda

- 30% mercados desarrollados internacionales para diversificación

- 15% mercados emergentes para potencial de crecimiento

- 15% bonos y alternativos para estabilidad

Técnicas de Gestión de Riesgos:

- Promedio de costo en euros para grandes cantidades de inversión

- Rebalanceo trimestral para mantener asignaciones objetivo

- Cosecha de pérdidas fiscales para optimizar rendimientos después de impuestos

- Portafolios de bonos escalonados para ingresos predecibles

Pilar #5: Planificación Patrimonial y Transferencia de Riqueza

Tus cincuenta son cuando la planificación patrimonial se vuelve crítica, tanto para protección de activos como para transferencia eficiente de riqueza.

Documentos Esenciales de Planificación Patrimonial:

- Testamento actualizado para activos y deseos actuales

- Poder notarial para decisiones financieras y de salud

- Directivas de salud para preferencias de cuidado al final de la vida

- Designaciones de beneficiarios en todas las cuentas (reemplazan testamentos)

Estrategias de Transferencia de Riqueza:

- Donaciones anuales dentro de límites libres de impuestos a hijos/nietos

- Financiamiento educativo para nietos através de planes educativos o equivalentes

- Donaciones caritativas para beneficios fiscales y metas filantrópicas

- Estructuras de fideicomiso para situaciones familiares complejas

Consideraciones Globales:

- Activos internacionales requieren planificación patrimonial especializada

- Tratados fiscales entre países afectan impuestos sobre sucesiones

- Cobertura de moneda para activos internacionales

- Asesoramiento profesional esencial para situaciones complejas

Estrategias Avanzadas para Individuos de Alto Patrimonio

Optimización Fiscal en Años de Máximos Ingresos

Con mayores ingresos vienen mayores obligaciones fiscales—pero también más oportunidades de optimización.

Estrategias de Impuesto sobre la Renta:

- Maximización de cuentas de jubilación para deducciones inmediatas

- Cosecha de pérdidas fiscales para compensar ganancias de inversión

- Estrategias de donaciones caritativas para deducciones

- Estructuras de propiedad de negocios para eficiencia fiscal

Gestión de Impuestos sobre Ganancias de Capital:

- Períodos de tenencia para tratamiento de ganancias de capital a largo plazo

- Cosecha de pérdidas fiscales para compensar ganancias realizadas

- Conversiones Roth durante años de menores ingresos

- Planificación patrimonial para incremento de base para herederos

Consideraciones Fiscales Internacionales:

- Créditos fiscales extranjeros para inversiones internacionales

- Estrategias de cobertura de moneda

- Implicaciones fiscales de jubilación en el extranjero

- Asesoramiento profesional para situaciones internacionales complejas

Evolución de Estrategia de Bienes Raíces

La estrategia de bienes raíces en tus cincuenta debe equilibrar la generación de ingresos con la preservación de riqueza.

Decisiones de Residencia Principal:

- Reducir tamaño para reducir gastos y liberar equity

- Modificaciones para envejecer en el lugar para habitabilidad a largo plazo

- Reubicación geográfica a áreas de menor costo o clima preferido

- Reubicación internacional para estilo de vida de jubilación o ahorro de costos

Bienes Raíces de Inversión:

- Propiedades de alquiler para generación de ingresos

- REITs para exposición diversificada a bienes raíces sin gestión

- Bienes raíces internacionales para diversificación y estilo de vida

- Asociaciones de bienes raíces para inversiones más grandes

Negocios y Emprendimiento

Tus cincuenta podrían ser el momento perfecto para emprendimiento, aprovechando décadas de experiencia y redes.

Estrategias de Negocio:

- Negocio de consultoría en tu área de experiencia

- Oportunidades de adquisición de negocios existentes

- Inversiones de asociación en otros emprendedores

- Propiedad de franquicia para modelos de negocio probados

Planificación de Estrategia de Salida:

- Valoración de negocio para planificación de jubilación

- Planificación de sucesión para negocios familiares

- Preparación de venta para maximizar valor del negocio

- Optimización fiscal para ventas de negocios

Gestionando Ansiedad Financiera en los Cincuenta

Ansiedad de Preparación para Jubilación

Muchas personas en sus cincuenta experimentan ansiedad sobre preparación para jubilación.

Estrategias de Verificación de Realidad:

- Planificación financiera profesional para evaluar preparación real

- Planificación de escenarios para diferentes estilos de vida de jubilación

- Modelado de costos de atención médica para planificación realista

- Optimización de Seguridad Social/pensión para beneficios gubernamentales

Medidas de Construcción de Confianza:

- Expansión del fondo de emergencia a 12+ meses de gastos

- Desarrollo de múltiples flujos de ingresos

- Desarrollo de habilidades para trabajo post-jubilación

- Optimización de salud para reducir costos futuros

Apoyando Hijos Adultos y Padres Envejeciendo

La presión de la “generación sandwich” alcanza su pico en los cincuenta.

Apoyo a Hijos Adultos:

- Financiamiento educativo sin comprometer tu jubilación

- Asistencia para compra de casa através de regalos o préstamos

- Apoyo de emergencia mientras mantienes límites

- Educación financiera para promover independencia

Cuidado de Padres Envejeciendo:

- Evaluación financiera de la situación de los padres

- Planificación de cuidado y estimación de costos

- Documentos legales y autoridad de toma de decisiones

- Coordinación de recursos con hermanos

Equilibrando Prioridades Competidoras:

- Tu jubilación permanece como máxima prioridad

- Apoyo de emergencia para crisis familiares

- Apoyo planificado dentro de restricciones presupuestarias

- Comunicación clara sobre expectativas y limitaciones

Planificación de Ubicación de Jubilación Global

Muchas personas usan sus cincuenta para investigar y planificar reubicaciones de jubilación.

Factores de Reubicación Doméstica:

- Diferencias de costo de vida entre regiones

- Acceso y calidad de atención médica

- Implicaciones fiscales de cambios de región/provincia

- Consideraciones de proximidad familiar

Consideraciones de Jubilación Internacional:

- Ventajas de costo de vida en países en desarrollo

- Calidad y accesibilidad de atención médica

- Requisitos de visa y caminos de residencia

- Implicaciones fiscales de residencia internacional

- Riesgos de cambio de moneda y cobertura

Destinos Populares de Jubilación:

- Países desarrollados de menor costo: Portugal, Grecia, Europa del Este

- Países en desarrollo con buena infraestructura: México, Costa Rica, Malasia

- Opciones de habla inglesa: Belice, Filipinas, Malta

- Destinos enfocados en atención médica: Singapur, Suiza, Alemania

Proceso de Investigación y Planificación:

- Visitar ubicaciones potenciales por períodos extendidos

- Investigar requisitos de visa y caminos de residencia

- Evaluación del sistema de salud para tus necesidades

- Consulta de profesional fiscal para implicaciones

- Planificación de transición gradual en lugar de movimientos abruptos

Tecnología y Gestión Financiera

Aprovecha la tecnología para optimizar tu gestión financiera durante esta década crítica.

Tecnología de Gestión de Inversiones:

- Robo-advisors para gestión automatizada de portafolio

- Automatización de cosecha de pérdidas fiscales

- Alertas de rebalanceo y ejecución automática

- Rastreo de rendimiento através de todas las cuentas

Software de Planificación Financiera:

- Herramientas de planificación de jubilación para análisis de escenarios

- Calculadoras de costos de atención médica para planificación

- Software de planificación patrimonial para gestión de documentos

- Herramientas de optimización fiscal para planificación estratégica

Seguridad y Protección contra Fraude:

- Servicios de monitoreo de identidad

- Alertas de cuenta para actividad inusual

- Comunicación segura con asesores financieros

- Actualizaciones de seguridad regulares para todas las cuentas financieras

Conexión de Salud y Riqueza

Tu salud se vuelve cada vez más importante para tu riqueza mientras envejeces.

Inversión en Atención Médica Preventiva:

- Exámenes anuales integrales para detectar problemas temprano

- Consultas con especialistas para cuidado preventivo

- Cuidado dental y de la vista para evitar procedimientos mayores

- Apoyo de salud mental para gestión del estrés

Inversión en Fitness y Longevidad:

- Entrenamiento personal para ejercicio seguro y efectivo

- Asesoramiento nutricional para salud óptima

- Reducción del estrés através de meditación, yoga, hobbies

- Participación social para salud mental

Reducción de Costos de Atención Médica:

- Medicamentos genéricos donde sea apropiado

- Cuidado preventivo para evitar tratamientos de emergencia

- Compras de atención médica para procedimientos y servicios

- Optimización de cuenta de ahorro de salud para beneficios fiscales

Creando Tu Plan de Optimización de los Cincuenta

Fase 1: Evaluación y Establecimiento de Metas (Mes 1)

- Cálculo integral de patrimonio neto y análisis de preparación para jubilación

- Evaluación de necesidades de salud y proyección de costos

- Evaluación de trayectoria profesional y planificación de optimización

- Revisión de documentos de planificación patrimonial y actualizaciones

Fase 2: Implementación de Estrategias (Meses 2-6)

- Maximización de contribuciones de jubilación através de todas las cuentas

- Rebalanceo de portafolio de inversión para nivel de riesgo apropiado

- Evaluación de seguro de salud y cuidado a largo plazo

- Actualizaciones de documentos de planificación patrimonial y revisiones de beneficiarios

Fase 3: Optimización y Monitoreo (Meses 7-12)

- Implementación de estrategia fiscal para años de altos ingresos

- Planificación de transición de carrera y desarrollo de habilidades

- Investigación de ubicación de jubilación y planificación preliminar

- Coordinación financiera familiar y planificación de apoyo

Tus Hitos Financieros de los Cincuenta

Para los 52:

- Patrimonio neto: 6-8x salario anual

- Contribuciones de jubilación: Maximizando todas las cuentas disponibles

- Planificación de salud: Seguro de cuidado a largo plazo evaluado

- Planificación patrimonial: Documentos actualizados y actuales

Para los 55:

- Patrimonio neto: 8-10x salario anual

- Transición de carrera: Planificando o implementando cambios

- Estrategia de inversión: Apropiada para edad y tolerancia al riesgo

- Ubicación de jubilación: Investigación y planificación en curso

Para los 59:

- Patrimonio neto: 10-12x salario anual

- Preparación para jubilación: Imagen clara del estilo de vida de jubilación

- Planificación de salud: Estrategia integral en lugar

- Planificación de legado: Estrategias de sucesión y transferencia de riqueza implementadas

Cuando la Vida No Va Según el Plan

Pérdida de Trabajo en los Cincuenta

La discriminación por edad hace que la pérdida de trabajo sea particularmente desafiante en los cincuenta.

Estrategia de Respuesta Inmediata:

- Fondo de emergencia más grande (12+ meses de gastos) se vuelve crítico

- Activación de red profesional para oportunidades

- Actualización de habilidades para competitividad en el mercado

- Oportunidades de consultoría aprovechando tu experiencia

Adaptación a Largo Plazo:

- Cambio de carrera a industrias o roles en crecimiento

- Flexibilidad geográfica para mejores oportunidades

- Consideración de jubilación temprana si es financieramente viable

- Emprendimiento como alternativa al empleo tradicional

Gestión de Crisis de Salud

Los problemas de salud se vuelven más comunes y pueden impactar tanto los costos de atención médica como la capacidad de ganar.

Estrategias de Protección Financiera:

- Seguro de incapacidad para protección de ingresos

- Cuentas de ahorro de salud para gastos médicos

- Seguro de cuidado a largo plazo para necesidades de cuidado extendido

- Planes financieros flexibles que se adaptan a cambios de salud

Crisis Financieras Familiares

Hijos adultos o padres envejeciendo pueden necesitar apoyo financiero significativo.

Marco de Estrategia de Apoyo:

- Apoyo de emergencia dentro de límites pre-planificados

- Apoyo continuo que no compromete tu jubilación

- Coordinación de recursos con otros miembros de la familia

- Orientación profesional para problemas financieros familiares complejos

La Psicología de Acercarse a la Jubilación

Cambios de Mentalidad

Tu relación con el dinero evoluciona mientras se acerca la jubilación:

- De acumulación a preservación enfoque

- De crecimiento a generación de ingresos

- De trabajar a vivir de inversiones

- De construir a gastar riqueza

Planificación de Estilo de Vida de Jubilación

Comienza a visualizar tu estilo de vida de jubilación:

- Planificación de actividades para cumplimiento y propósito

- Estimación de presupuesto para estilo de vida deseado

- Preferencias de ubicación y costos asociados

- Conexiones sociales y participación comunitaria

Consideraciones de Legado

Piensa sobre el legado que quieres dejar:

- Legado financiero para hijos y nietos

- Donaciones caritativas para causas que te importan

- Transferencia de conocimiento compartiendo tu experiencia

- Transmisión de valores a futuras generaciones

Tomando Acción en Tu Década de Optimización

Tus cincuenta se tratan de optimizar todo lo que has construido mientras te preparas para la siguiente fase de vida.

Elementos de Acción de la Semana 1:

- Calcula tu preparación para jubilación usando ahorros actuales y necesidades proyectadas

- Maximiza todas las contribuciones de recuperación para este año fiscal

- Programa revisiones integrales de salud y seguros

- Actualiza documentos de planificación patrimonial y designaciones de beneficiarios

Metas del Mes 1:

- Crea un plan financiero integral que aborde todas las metas y preocupaciones principales

- Optimiza tu estrategia de inversión para tu edad y tolerancia al riesgo

- Desarrolla una estrategia de costos de atención médica y cuidado a largo plazo

- Comienza planificación de transición de carrera y estilo de vida de jubilación

Objetivos del Año 1:

- Implementa todas las estrategias de optimización identificadas en tu planificación

- Monitorea y ajusta tu plan trimestralmente basado en cambios de vida

- Construye los sistemas y hábitos que te llevarán através de la jubilación

- Prepárate para la transición de construcción de riqueza a gestión de riqueza

Recuerda: tus cincuenta son tu oportunidad final para hacer mejoras importantes a tu situación financiera. Las decisiones que tomes esta década determinarán si entras a la jubilación con confianza y seguridad, o te encuentras trabajando más tiempo de lo planeado.

La clave es equilibrar construcción agresiva de riqueza con gestión prudente de riesgos. Quieres exprimir cada euro de crecimiento de tus años de trabajo restantes mientras proteges lo que ya has construido.

Tu yo futuro jubilado depende de la optimización financiera que implementes hoy. Haz que estos años cuenten.

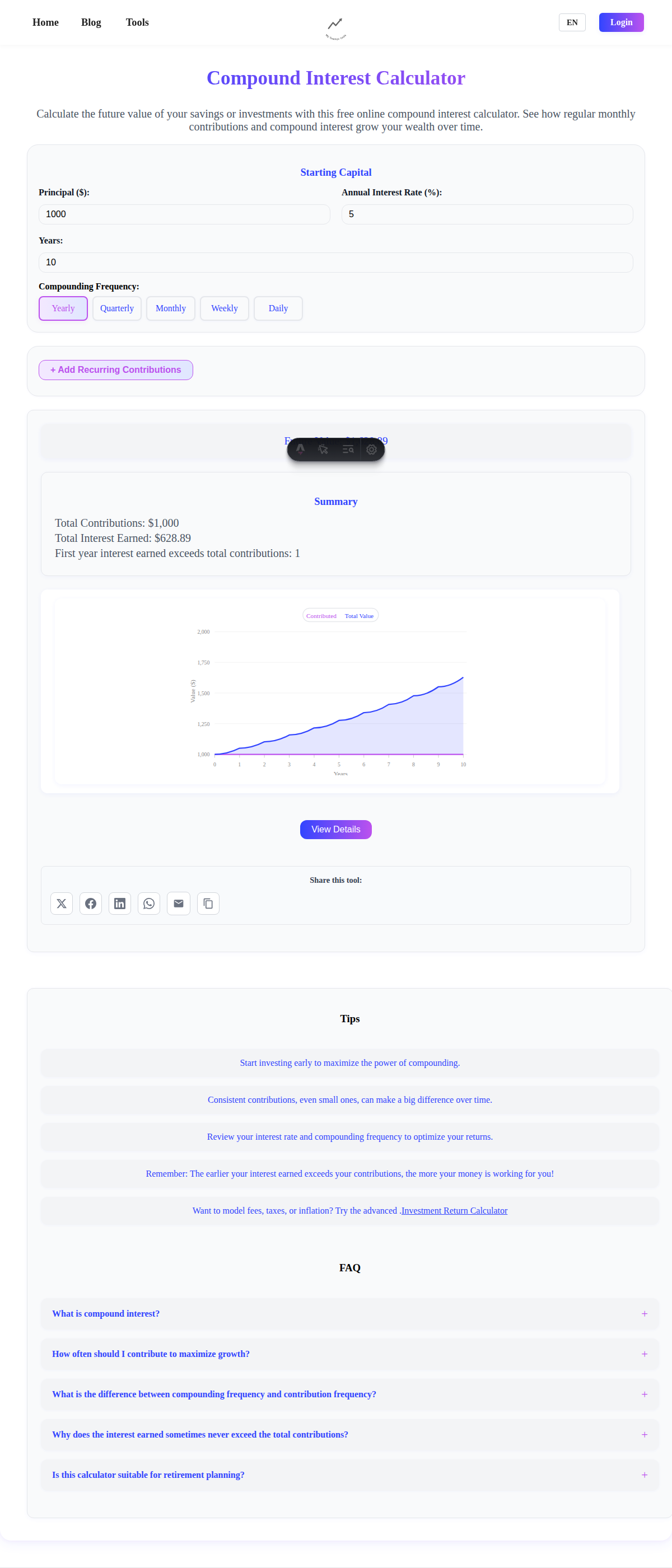

¿Listo para optimizar tu estrategia pre-jubilación? Usa nuestras calculadoras financieras para modelar diferentes escenarios y crear tu plan de optimización personalizado para tu recta final de construcción de riqueza.