Vermögensoptimierung in den Fünfzigern: Die Vor-Renten-Zielgerade

Ihre Fünfziger stellen den finalen Sprint in Ihrem Vermögensaufbau-Marathon dar. Das ist Ihr letztes Jahrzehnt der Spitzenverdienstmöglichkeiten, Ihre finale Chance für aggressiven Vermögensaufbau und die Zeit, in der sich die Rente von einem fernen Ziel in eine bevorstehende Realität verwandelt.

Die Einsätze sind jetzt höher. Fehler in den Zwanzigern hatten Jahrzehnte zur Erholung. Fehler in den Fünfzigern haben vielleicht 10-15 Jahre. Aber hier ist die gute Nachricht: Sie haben mehr finanzielle Ressourcen, Weisheit und Fokus als je zuvor. Es ist Zeit, alles zu optimieren.

Warum Ihre Fünfziger kritisch für finanziellen Erfolg sind

Die Realitätsprüfung: Die meisten Menschen erreichen ihre Fünfziger mit weit weniger gespart, als sie für eine komfortable Rente brauchen. Das mittlere Rentenkonto-Guthaben für Deutsche im Alter von 50-59 beträgt nur etwa 150.000€ – weit entfernt von den 1-2 Millionen Euro, die die meisten Finanzexperten empfehlen.

Die Chance: Ihre Fünfziger sind typischerweise Ihre Spitzenverdienstjahre. Viele Menschen sehen ihre höchsten Gehälter während dieses Jahrzehnts, während große Ausgaben (Kinderbildung, Hypothek) oft abnehmen. Das schafft ein mächtiges Vermögensaufbau-Fenster.

Die Mathematik des Aufholens: Ab 50 Jahren erlauben viele Länder zusätzliche “Aufhol”-Beiträge zu Rentenkonten. In Deutschland können Sie beispielsweise zusätzliche Beiträge in Ihre betriebliche Altersvorsorge leisten. Über 15 Jahre werden diese zusätzlichen Beiträge zu 200.000€+ an Rentenersparnissen.

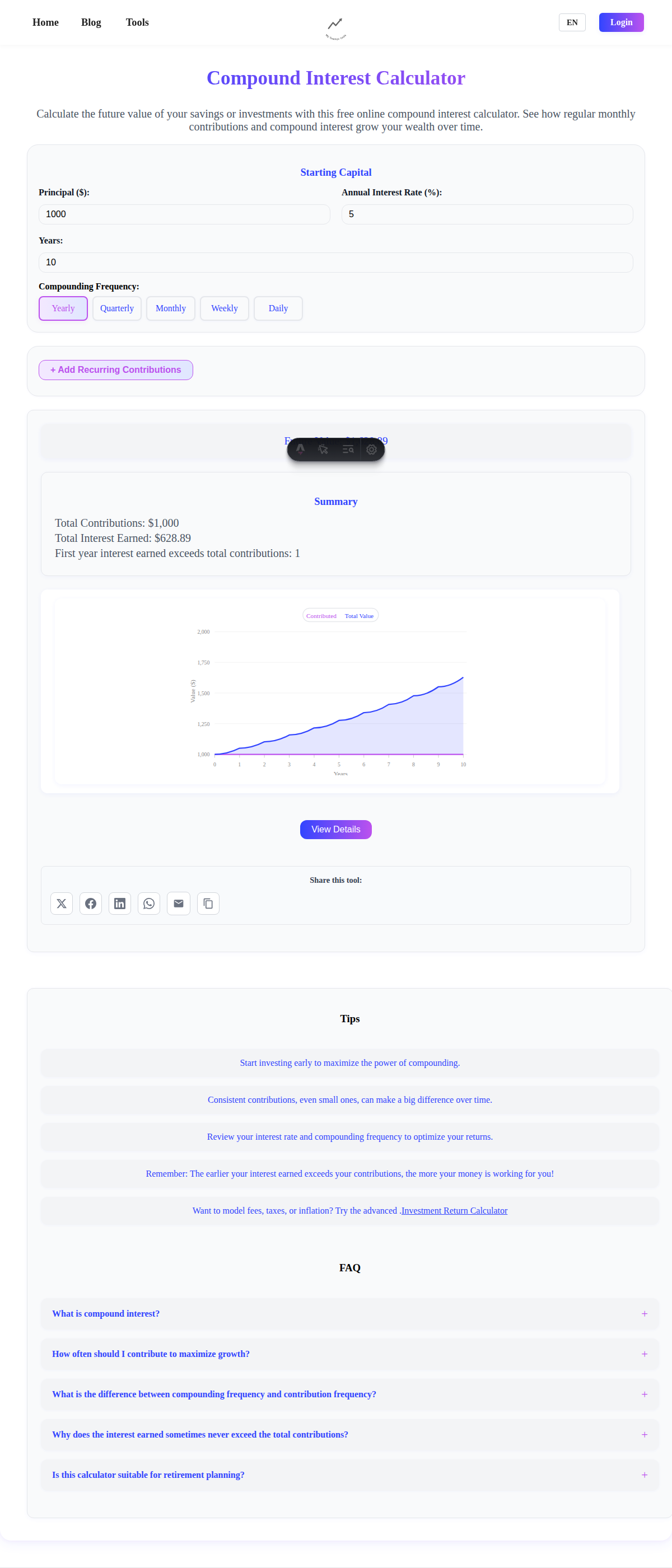

Beispielrechnung: Ein 50-Jähriger mit 200.000€ gespart, der 15 Jahre lang Beiträge maximiert:

- Reguläre Beiträge: 15.000€/Jahr

- Aufholbeiträge: 5.000€/Jahr

- Jährlich gesamt: 20.000€

- Ergebnis mit 65: 1,1 Millionen€+ (bei angenommenen 7% Renditen)

Die fünf Säulen der Vermögensoptimierung in den Fünfzigern

Säule #1: Rentenbeiträge maximieren

Das ist Ihr wirksamster finanzieller Schachzug. Jeder Euro, der in Rentenkonten eingezahlt wird, bietet sofortige Steuervorteile und jahrzehntelanges steuerlich begünstigtes Wachstum.

Globale Rentenkonto-Strategien:

Deutschland:

- Gesetzliche Rente: Maximale Beitragsjahre für höhere Ansprüche

- Betriebliche Altersvorsorge: Entgeltumwandlung und Arbeitgeberzuschüsse

- Riester-Rente: Staatliche Förderung für zusätzliche Altersvorsorge

- Rürup-Rente: Besonders für Selbstständige und Gutverdiener

Österreich:

- Staatliche Pension: Vollständige Beitragsjahre für maximale Leistungen

- Betriebliche Vorsorge: Arbeitgeber-gesponserte Pensionspläne

- Private Vorsorge: Lebensversicherungen und Investmentfonds

Schweiz:

- 1. Säule: AHV-Beiträge maximieren

- 2. Säule: Pensionskassen-Beiträge optimieren

- 3. Säule: Private Altersvorsorge mit Steuervorteilen

Umsetzungs-Strategie:

- Arbeitgeberzuschuss maximieren zuerst (immer noch kostenloses Geld)

- Aufholbeiträge maximieren in allen verfügbaren Konten

- Roth-Umwandlungen erwägen während einkommensschwächerer Jahre

- Mit Ehepartner koordinieren um Haushaltsbeiträge zu optimieren

Säule #2: Gesundheits- und Langzeitpflege-Planung

Gesundheitskosten steigen dramatisch mit dem Alter und können Rentenersparnisse verwüsten, wenn nicht geplant.

Globale Gesundheits-Überlegungen:

Länder mit universeller Gesundheitsversorgung (Deutschland, Österreich, Schweiz):

- Zusatzversicherung für erweiterte Abdeckung

- Zahn- und Augenversorgung oft nicht inkludiert

- Internationale Abdeckung bei Reise- oder Umzugsplänen

- Langzeitpflege-Planung bleibt wesentlich

Private Gesundheitssysteme (USA, Schweiz teilweise):

- Gesundheitssparkonten für dreifache Steuervorteile wo verfügbar

- Medicare-Planung (USA) oder äquivalente nationale Programme

- Langzeitpflege-Versicherung wird zunehmend wichtig

- Gesundheits-Inflations-Planung (typischerweise 2-3x allgemeine Inflation)

Langzeitpflege-Statistiken:

- 70% der Menschen über 65 brauchen irgendeine Langzeitpflege

- Durchschnittliche Kosten: 50.000-100.000€+ jährlich je nach Land/Region

- Dauer: Durchschnitt 2-3 Jahre, kann sich aber viel länger erstrecken

Planungsstrategien:

- Langzeitpflege-Versicherung in den Fünfzigern gekauft hat niedrigere Prämien

- Gesundheitssparkonten werden zu Renten-Gesundheitsfonds nach 65

- Gesunde Lifestyle-Investitionen reduzieren zukünftige Gesundheitskosten

- Internationale Gesundheitsversorgung recherchieren bei Auslands-Renten-Überlegungen

Säule #3: Strategische Karriere- und Einkommensoptimierung

Ihre Fünfziger sind die Zeit, Ihre Verdienstmöglichkeiten zu maximieren, während Sie Ihre eventuelle Ausstiegsstrategie planen.

Spitzenverdienst-Strategien:

- Expertise nutzen: Beratung, Aufsichtsratsposten, Vorträge

- Führungsrollen: Senior-Management-Positionen mit höherer Vergütung

- Eigenkapital-Vergütung: Aktienoptionen, Gewinnbeteiligung, Eigentumsanteile

- Geografische Arbitrage: Remote-Arbeit von kostengünstigeren Gebieten

- Unternehmertum: Jahrzehnte von Erfahrung und Netzwerken nutzen

Karriereübergang-Planung: Viele Menschen in den Fünfzigern beginnen, ihren Ausstieg aus traditionellen Karrieren zu planen:

Schrittweiser Renten-Ansatz:

- Auf Teilzeit reduzieren beim aktuellen Arbeitgeber

- Beratung in Ihrem Expertisebereich

- Portfolio-Karriere mehrere Teilzeit-Rollen kombinieren

- Geografische Umsiedlung in kostengünstigere Gebiete

Fähigkeitsentwicklung:

- Technologie-Fähigkeiten um wettbewerbsfähig zu bleiben

- Lehr-/Trainingsfähigkeiten für Beratung oder Teilzeitarbeit

- Aufsichtsrats-Qualifikationen für Nonprofit- oder Unternehmens-Gremien

- Unternehmerische Fähigkeiten für Post-Renten-Geschäftsvorhaben

Säule #4: Portfolio-Risikomanagement und Optimierung

Ihre Investitionsstrategie sollte sich entwickeln, um Wachstum mit zunehmendem Schutz des akkumulierten Vermögens auszubalancieren.

Altersgerechte Asset-Allokation:

Frühe Fünfziger (Aggressives Wachstum):

- 70% Aktien / 25% Anleihen / 5% Alternativen

- Immer noch Fokus auf Wachstum mit 15+ Jahren bis Rente

- Internationale Diversifikation wird wichtiger

Mitte Fünfziger (Ausgewogenes Wachstum):

- 60% Aktien / 30% Anleihen / 10% Alternativen

- Beginnen Volatilität zu reduzieren bei Wachstumsbeibehaltung

- Fokus auf dividendenzahlende Aktien für Einkommen

Späte Fünfziger (Konservatives Wachstum):

- 50% Aktien / 40% Anleihen / 10% Alternativen

- Vermögenserhaltung wird zunehmend wichtig

- Target-Date-Fonds für automatische Neugewichtung erwägen

Globale Diversifikations-Strategie:

- 40% heimische Aktien für Vertrautheit und Währungsübereinstimmung

- 30% internationale entwickelte Märkte für Diversifikation

- 15% Schwellenmärkte für Wachstumspotenzial

- 15% Anleihen und Alternativen für Stabilität

Risikomanagement-Techniken:

- Dollar-Cost-Averaging große Investitionsbeträge

- Vierteljährliche Neugewichtung um Zielallokationen zu erhalten

- Steuer-Verlust-Harvesting um Nach-Steuer-Renditen zu optimieren

- Gestaffelte Anleihen-Portfolios für vorhersagbares Einkommen

Säule #5: Nachlassplanung und Vermögensübertragung

Ihre Fünfziger sind die Zeit, in der Nachlassplanung kritisch wird, sowohl für Vermögensschutz als auch effiziente Vermögensübertragung.

Wesentliche Nachlassplanung-Dokumente:

- Testament aktualisiert für aktuelle Vermögenswerte und Wünsche

- Vollmacht für finanzielle und Gesundheitsentscheidungen

- Patientenverfügung für Lebensende-Pflegepräferenzen

- Begünstigten-Bezeichnungen auf allen Konten (überschreiben Testamente)

Vermögensübertragung-Strategien:

- Jährliche Schenkungen innerhalb steuerfreier Grenzen an Kinder/Enkel

- Bildungsfinanzierung für Enkel durch Bildungspläne oder Äquivalente

- Wohltätige Spenden für Steuervorteile und philanthropische Ziele

- Trust-Strukturen für komplexe Familiensituationen

Globale Überlegungen:

- Internationale Vermögenswerte erfordern spezialisierte Nachlassplanung

- Steuerabkommen zwischen Ländern beeinflussen Erbschaftssteuern

- Währungsabsicherung für internationale Vermögenswerte

- Professionelle Beratung wesentlich für komplexe Situationen

Erweiterte Strategien für vermögende Personen

Steueroptimierung in Spitzenverdienstjahren

Mit höherem Einkommen kommen höhere Steuerverpflichtungen – aber auch mehr Optimierungsmöglichkeiten.

Einkommensteuer-Strategien:

- Rentenkonto-Maximierung für sofortige Abzüge

- Steuer-Verlust-Harvesting um Investmentgewinne auszugleichen

- Wohltätige Spenden Strategien für Abzüge

- Geschäftsbesitz Strukturen für Steuereffizienz

Kapitalertragsteuer-Management:

- Haltezeiten für langfristige Kapitalertragsbehandlung

- Steuer-Verlust-Harvesting um realisierte Gewinne auszugleichen

- Roth-Umwandlungen während einkommensschwächerer Jahre

- Nachlassplanung für Stufenerhöhung der Basis für Erben

Internationale Steuer-Überlegungen:

- Ausländische Steuergutschriften für internationale Investitionen

- Währungsabsicherung Strategien

- Rente im Ausland Steuerimplikationen

- Professionelle Beratung für komplexe internationale Situationen

Immobilienstrategie-Evolution

Immobilienstrategie in den Fünfzigern sollte Einkommensgenerierung mit Vermögenserhaltung ausbalancieren.

Hauptwohnsitz-Entscheidungen:

- Verkleinern um Ausgaben zu reduzieren und Eigenkapital freizusetzen

- Altersgerecht umbauen für langfristige Bewohnbarkeit

- Geografische Umsiedlung in kostengünstigere oder bevorzugte Klimagebiete

- Internationale Umsiedlung für Renten-Lifestyle oder Kosteneinsparungen

Investment-Immobilien:

- Mietobjekte für Einkommensgenerierung

- REITs für diversifizierte Immobilienexposition ohne Management

- Internationale Immobilien für Diversifikation und Lifestyle

- Immobilien-Partnerschaften für größere Investitionen

Geschäft und Unternehmertum

Ihre Fünfziger könnten die perfekte Zeit für Unternehmertum sein, Jahrzehnte von Erfahrung und Netzwerken nutzend.

Geschäfts-Strategien:

- Beratungsgeschäft in Ihrem Expertisebereich

- Akquisitions-Möglichkeiten bestehender Geschäfte

- Partnership-Investitionen in andere Unternehmer

- Franchise-Besitz für bewährte Geschäftsmodelle

Ausstiegsstrategie-Planung:

- Geschäftsbewertung für Rentenplanung

- Nachfolgeplanung für Familienunternehmen

- Verkaufsvorbereitung um Geschäftswert zu maximieren

- Steueroptimierung für Geschäftsverkäufe

Finanzielle Angst in den Fünfzigern verwalten

Renten-Bereitschafts-Angst

Viele Menschen in den Fünfzigern erleben Angst über Renten-Bereitschaft.

Realitätsprüfung-Strategien:

- Professionelle Finanzplanung um wahre Bereitschaft zu bewerten

- Szenario-Planung für verschiedene Renten-Lifestyles

- Gesundheitskosten-Modellierung für realistische Planung

- Sozialversicherung/Renten-Optimierung für staatliche Leistungen

Vertrauensbildende Maßnahmen:

- Notfallreserve-Erweiterung auf 12+ Monatsausgaben

- Multiple Einkommensströme Entwicklung

- Fähigkeitsentwicklung für Post-Renten-Arbeit

- Gesundheitsoptimierung um zukünftige Kosten zu reduzieren

Erwachsene Kinder und alternde Eltern unterstützen

Der “Sandwich-Generation”-Druck erreicht in den Fünfzigern seinen Höhepunkt.

Erwachsene Kinder-Unterstützung:

- Bildungsfinanzierung ohne Ihre Rente zu kompromittieren

- Hauskauf-Hilfe durch Geschenke oder Darlehen

- Notfallunterstützung bei Grenzaufrechterhaltung

- Finanzbildung um Unabhängigkeit zu fördern

Alternde Eltern-Pflege:

- Finanzielle Bewertung der Eltern-Situation

- Pflegeplanung und Kostenschätzung

- Rechtsdokumente und Entscheidungsbefugnis

- Ressourcenkoordination mit Geschwistern

Konkurrierende Prioritäten ausbalancieren:

- Ihre Rente bleibt oberste Priorität

- Notfallunterstützung für Familienkrisen

- Geplante Unterstützung innerhalb Budgetgrenzen

- Klare Kommunikation über Erwartungen und Grenzen

Globale Renten-Standort-Planung

Viele Menschen nutzen ihre Fünfziger um Renten-Umsiedlungen zu recherchieren und zu planen.

Inländische Umsiedlung-Faktoren:

- Lebenshaltungskosten Unterschiede zwischen Regionen

- Gesundheitsversorgung Zugang und Qualität

- Steuerimplikationen von Landes-/Kantonsänderungen

- Familiennähe Überlegungen

Internationale Renten-Überlegungen:

- Lebenshaltungskosten Vorteile in Entwicklungsländern

- Gesundheitsversorgung Qualität und Zugänglichkeit

- Visa-Anforderungen und Aufenthaltswege

- Steuerimplikationen internationaler Wohnsitze

- Währungsumtausch Risiken und Absicherung

Beliebte Renten-Destinationen:

- Kostengünstige entwickelte Länder: Portugal, Griechenland, Osteuropa

- Entwicklungsländer mit guter Infrastruktur: Mexiko, Costa Rica, Malaysia

- Englischsprachige Optionen: Belize, Philippinen, Malta

- Gesundheitsversorgung-fokussierte Destinationen: Singapur, Schweiz, Deutschland

Forschungs- und Planungsprozess:

- Potenzielle Standorte besuchen für erweiterte Zeiträume

- Visa-Anforderungen recherchieren und Aufenthaltswege

- Gesundheitssystem-Bewertung für Ihre Bedürfnisse

- Steuerberater-Konsultation für Implikationen

- Schrittweise Übergangsplanung statt abrupter Umzüge

Technologie und Finanzverwaltung

Nutzen Sie Technologie, um Ihre Finanzverwaltung während dieses kritischen Jahrzehnts zu optimieren.

Investment-Management-Technologie:

- Robo-Advisor für automatisierte Portfolio-Verwaltung

- Steuer-Verlust-Harvesting Automatisierung

- Neugewichtungs-Alarme und automatische Ausführung

- Performance-Tracking über alle Konten

Finanzplanungs-Software:

- Renten-Planungs-Tools für Szenario-Analyse

- Gesundheitskosten-Rechner für Planung

- Nachlassplanungs-Software für Dokumentenverwaltung

- Steueroptimierungs-Tools für strategische Planung

Sicherheit und Betrugsschutz:

- Identitäts-Überwachung Services

- Konto-Alarme für ungewöhnliche Aktivität

- Sichere Kommunikation mit Finanzberatern

- Regelmäßige Sicherheitsupdates für alle Finanzkonten

Gesundheit und Vermögen-Verbindung

Ihre Gesundheit wird zunehmend wichtig für Ihr Vermögen, während Sie altern.

Präventive Gesundheitsversorgung-Investment:

- Jährliche umfassende Untersuchungen um Probleme früh zu erkennen

- Spezialist-Konsultationen für präventive Pflege

- Zahn- und Augenpflege um große Eingriffe zu vermeiden

- Mentale Gesundheits-Unterstützung für Stress-Management

Fitness und Langlebigkeits-Investment:

- Personal Training für sicheres, effektives Training

- Ernährungs-Beratung für optimale Gesundheit

- Stress-Reduktion durch Meditation, Yoga, Hobbys

- Soziale Teilhabe für mentale Gesundheit

Gesundheitskosten-Reduktion:

- Generische Medikamente wo angemessen

- Präventive Pflege um Notfallbehandlungen zu vermeiden

- Gesundheitsversorgung-Shopping für Eingriffe und Services

- Gesundheitssparkonto Optimierung für Steuervorteile

Ihren Fünfziger-Optimierungsplan erstellen

Phase 1: Bewertung und Zielstellung (Monat 1)

- Umfassende Nettovermögen Berechnung und Renten-Bereitschafts-Analyse

- Gesundheitsbedürfnisse Bewertung und Kostenprojektion

- Karriere-Trajektorie Evaluation und Optimierungsplanung

- Nachlassplanung Dokumentenüberprüfung und Updates

Phase 2: Strategie-Implementierung (Monate 2-6)

- Rentenbeitrag Maximierung über alle Konten

- Investment-Portfolio Neugewichtung für angemessenes Risikoniveau

- Gesundheits- und Langzeitpflege Versicherungsevaluation

- Nachlassplanung Dokumentupdates und Begünstigtenüberprüfungen

Phase 3: Optimierung und Überwachung (Monate 7-12)

- Steuerstrategie Implementierung für hohe Verdienstjahre

- Karriereübergang Planung und Fähigkeitsentwicklung

- Renten-Standort Forschung und vorläufige Planung

- Familie-Finanz Koordination und Unterstützungsplanung

Ihre Fünfziger Finanz-Meilensteine

Bis Alter 52:

- Nettovermögen: 6-8x Jahresgehalt

- Rentenbeiträge: Alle verfügbaren Konten maximieren

- Gesundheitsplanung: Langzeitpflege-Versicherung evaluiert

- Nachlassplanung: Dokumente aktualisiert und aktuell

Bis Alter 55:

- Nettovermögen: 8-10x Jahresgehalt

- Karriereübergang: Veränderungen planen oder implementieren

- Investment-Strategie: Angemessen für Alter und Risikotoleranz

- Renten-Standort: Forschung und Planung im Gange

Bis Alter 59:

- Nettovermögen: 10-12x Jahresgehalt

- Renten-Bereitschaft: Klares Bild des Renten-Lifestyles

- Gesundheitsplanung: Umfassende Strategie vorhanden

- Legacy-Planung: Nachlass- und Vermögensübertragung-Strategien implementiert

Wenn das Leben nicht nach Plan läuft

Jobverlust in den Fünfzigern

Altersdiskriminierung macht Jobverlust besonders herausfordernd in den Fünfzigern.

Sofortige Reaktions-Strategie:

- Größere Notfallreserve (12+ Monatsausgaben) wird kritisch

- Professionelles Netzwerk Aktivierung für Möglichkeiten

- Fähigkeiten-Update für Markt-Wettbewerbsfähigkeit

- Beratungsmöglichkeiten Ihre Expertise nutzen

Langzeit-Anpassung:

- Karriere-Schwenk zu wachsenden Industrien oder Rollen

- Geografische Flexibilität für bessere Möglichkeiten

- Früh-Rente Überlegung falls finanziell machbar

- Unternehmertum als Alternative zu traditioneller Anstellung

Gesundheitskrise-Management

Gesundheitsprobleme werden häufiger und können sowohl Gesundheitskosten als auch Verdienstfähigkeit beeinflussen.

Finanzielle Schutz-Strategien:

- Berufsunfähigkeitsversicherung für Einkommensschutz

- Gesundheitssparkonten für medizinische Ausgaben

- Langzeitpflege-Versicherung für erweiterte Pflegebedürfnisse

- Flexible Finanzpläne die sich an Gesundheitsveränderungen anpassen

Familie-Finanzkrisen

Erwachsene Kinder oder alternde Eltern könnten bedeutende finanzielle Unterstützung brauchen.

Unterstützungs-Strategie-Framework:

- Notfallunterstützung innerhalb vorab geplanter Grenzen

- Laufende Unterstützung die Ihre Rente nicht kompromittiert

- Ressourcenkoordination mit anderen Familienmitgliedern

- Professionelle Führung für komplexe Familie-Finanzprobleme

Die Psychologie der herannahenden Rente

Mentalitäts-Verschiebungen

Ihre Beziehung zu Geld entwickelt sich, während die Rente näher rückt:

- Von Akkumulation zu Erhaltung Fokus

- Von Wachstum zu Einkommen Generierung

- Von arbeiten zu leben von Investitionen

- Von aufbauen zu ausgeben Vermögen

Renten-Lifestyle-Planung

Beginnen Sie, Ihren Renten-Lifestyle zu visualisieren:

- Aktivitäten-Planung für Erfüllung und Zweck

- Budget-Schätzung für gewünschten Lifestyle

- Standort-Präferenzen und zugehörige Kosten

- Soziale Verbindungen und Gemeinschafts-Engagement

Legacy-Überlegungen

Denken Sie über das Erbe nach, das Sie hinterlassen möchten:

- Finanzielles Erbe für Kinder und Enkel

- Wohltätige Spenden für Anliegen, die Ihnen wichtig sind

- Wissenstransfer Ihre Expertise teilen

- Werte-Übertragung an zukünftige Generationen

Handeln in Ihrem Optimierungs-Jahrzehnt

Ihre Fünfziger handeln davon, alles zu optimieren, was Sie aufgebaut haben, während Sie sich auf die nächste Lebensphase vorbereiten.

Woche 1 Handlungspunkte:

- Berechnen Sie Ihre Renten-Bereitschaft mit aktuellen Ersparnissen und projizierten Bedürfnissen

- Maximieren Sie alle Aufholbeiträge für dieses Steuerjahr

- Planen Sie umfassende Gesundheits- und Versicherungsüberprüfungen

- Aktualisieren Sie Nachlassplanungs- Dokumente und Begünstigten-Bezeichnungen

Monat 1 Ziele:

- Erstellen Sie einen umfassenden Finanzplan der alle großen Ziele und Sorgen angeht

- Optimieren Sie Ihre Investment-Strategie für Ihr Alter und Risikotoleranz

- Entwickeln Sie eine Gesundheitskosten- und Langzeitpflege-Strategie

- Beginnen Sie Karriereübergang und Renten-Lifestyle-Planung

Jahr 1 Ziele:

- Implementieren Sie alle Optimierungs-Strategien die in Ihrer Planung identifiziert wurden

- Überwachen und anpassen Sie Ihren Plan vierteljährlich basierend auf Lebensveränderungen

- Bauen Sie die Systeme und Gewohnheiten auf die Sie durch die Rente tragen werden

- Bereiten Sie sich auf den Übergang vor vom Vermögensaufbau zur Vermögensverwaltung

Denken Sie daran: Ihre Fünfziger sind Ihre finale Chance, große Verbesserungen an Ihrer finanziellen Situation zu machen. Die Entscheidungen, die Sie in diesem Jahrzehnt treffen, werden bestimmen, ob Sie die Rente mit Vertrauen und Sicherheit beginnen, oder sich selbst länger als geplant arbeiten finden.

Der Schlüssel ist, aggressiven Vermögensaufbau mit umsichtigem Risikomanagement auszubalancieren. Sie wollen jeden Euro Wachstum aus Ihren verbleibenden Arbeitsjahren herausholen, während Sie schützen, was Sie bereits aufgebaut haben.

Ihr zukünftiges Rentner-Ich hängt von der finanziellen Optimierung ab, die Sie heute implementieren. Lassen Sie diese Jahre zählen.

Bereit, Ihre Vor-Renten-Strategie zu optimieren? Nutzen Sie unsere Finanzrechner, um verschiedene Szenarien zu modellieren und Ihren personalisierten Optimierungsplan für Ihre Vermögensaufbau-Zielgerade zu erstellen.