Criptomonedas en tu Estrategia Financiera Personal: Un Enfoque Equilibrado para Activos Digitales

Las criptomonedas han evolucionado de un experimento tecnológico oscuro a una clase de activos financieros mainstream que es imposible de ignorar. Con ETFs de Bitcoin aprobados, grandes corporaciones añadiendo crypto a sus balances, y bancos centrales explorando monedas digitales, la pregunta ya no es si las criptomonedas pertenecen a las discusiones financieras, sino cómo abordarlas responsablemente.

Esta guía integral toma un enfoque equilibrado y educativo hacia las criptomonedas en el contexto de las finanzas personales. Exploraremos cómo los activos digitales pueden encajar en un portafolio diversificado, examinaremos los riesgos y oportunidades, y proporcionaremos orientación práctica para aquellos que consideran crypto como parte de su estrategia financiera.

Entendiendo las Criptomonedas en el Panorama Financiero Moderno

Qué Hace Diferentes a las Criptomonedas

Las criptomonedas representan un tipo de activo fundamentalmente nuevo que combina características de monedas, commodities e inversiones tecnológicas. A diferencia de los activos tradicionales, las criptomonedas son:

Descentralizadas: Ninguna autoridad única controla la mayoría de las criptomonedas, haciéndolas resistentes a la interferencia gubernamental pero también careciendo de redes de seguridad tradicionales.

Digitales-nativas: Existiendo puramente en forma digital, las criptomonedas operan 24/7 a través de mercados globales sin infraestructura bancaria tradicional.

Programables: Muchas criptomonedas habilitan contratos inteligentes y aplicaciones descentralizadas, creando utilidad más allá de la simple transferencia de valor.

Suministro Limitado: La mayoría de las criptomonedas tienen horarios de suministro fijos o predecibles, contrastando con monedas fiat que pueden imprimirse indefinidamente.

La Evolución de los Activos Digitales

El ecosistema de criptomonedas se ha expandido mucho más allá de Bitcoin para incluir:

Bitcoin (BTC): A menudo llamado “oro digital”, visto principalmente como reserva de valor y cobertura contra inflación.

Ethereum (ETH): Una blockchain programable que habilita contratos inteligentes y aplicaciones descentralizadas.

Stablecoins: Criptomonedas vinculadas a activos tradicionales como el dólar estadounidense, diseñadas para minimizar la volatilidad.

Monedas Digitales de Bancos Centrales (CBDCs): Monedas digitales emitidas por gobiernos que combinan tecnología crypto con política monetaria tradicional.

Tokens de Utilidad: Criptomonedas que proporcionan acceso a plataformas específicas o servicios dentro de ecosistemas blockchain.

Evaluación de Riesgos: Entendiendo en Qué te Estás Metiendo

Volatilidad y Riesgo de Mercado

Los mercados de criptomonedas son notoriamente volátiles. Bitcoin, la criptomoneda más establecida, ha experimentado oscilaciones de precios del 80% o más dentro de años individuales. Esta volatilidad presenta tanto oportunidad como riesgo:

Oportunidad: Potencial para retornos significativos durante mercados alcistas Riesgo: Posibilidad de pérdidas sustanciales, a veces muy rápidamente

Contexto Histórico: Bitcoin ha experimentado varios “inviernos crypto” donde los precios declinaron 70-90% desde niveles máximos, tomando años para recuperarse.

Riesgos Regulatorios y Legales

El panorama regulatorio para criptomonedas varía dramáticamente mundialmente y continúa evolucionando:

Estados Unidos: Generalmente trata las criptomonedas como commodities (Bitcoin, Ethereum) o valores (muchas altcoins), con aclaración regulatoria en curso.

Unión Europea: Implementando regulación crypto integral a través del marco Markets in Crypto-Assets (MiCA).

España: Las ganancias de crypto están sujetas a impuestos sobre ganancias de capital, con diferentes tratamientos para uso personal vs. comercial.

Asia: Enfoque mixto, con algunos países abrazando crypto (Japón, Corea del Sur) mientras otros imponen restricciones (prohibición de minería de China).

Riesgos Tecnológicos y de Seguridad

Riesgo de Exchange: Los exchanges centralizados pueden ser hackeados, quebrar o congelar fondos. El colapso de FTX en 2022 destacó estos riesgos.

Seguridad de Wallet: La autocustodia requiere conocimiento técnico. Las llaves privadas perdidas significan fondos perdidos permanentemente - ningún servicio al cliente puede ayudar.

Riesgo de Red: Las redes blockchain pueden experimentar problemas técnicos, forks o ataques que afecten valor y usabilidad.

Desafíos de Escalabilidad: Muchas criptomonedas enfrentan limitaciones en velocidad de transacción y costo durante períodos de alta demanda.

Integración de Portafolio: ¿Dónde Encaja Crypto?

El Caso para Asignación Pequeña

Los asesores financieros recomiendan cada vez más tratar las criptomonedas como una asignación pequeña de portafolio (1-5%) en lugar de una inversión principal:

Beneficios de Diversificación: Crypto a menudo se mueve independientemente de acciones y bonos tradicionales, potencialmente reduciendo el riesgo general del portafolio.

Potencial de Cobertura de Inflación: Algunos ven Bitcoin como “oro digital” que podría proteger contra la devaluación de moneda.

Potencial de Crecimiento: Como clase de activos emergente, las criptomonedas podrían proporcionar retornos desproporcionados conforme aumenta la adopción.

Exposición Tecnológica: Invertir en crypto proporciona exposición al potencial impacto futuro de la tecnología blockchain.

Marcos de Asignación de Activos

Enfoque Conservador (1-2% de asignación):

- 60% Acciones (domésticas e internacionales)

- 30% Bonos y renta fija

- 8% Bienes raíces y REITs

- 2% Criptomonedas (enfoque en Bitcoin y Ethereum)

Enfoque Moderado (3-5% de asignación):

- 65% Acciones

- 25% Bonos

- 7% Bienes raíces

- 3% Commodities y metales preciosos

- 5% Criptomonedas (diversificadas entre monedas principales)

Enfoque Agresivo (5-10% de asignación):

- 70% Acciones (incluyendo acciones relacionadas con crypto)

- 15% Bonos

- 5% Bienes raíces

- 10% Inversiones alternativas incluyendo criptomonedas

Estrategia de Promedio de Costo en Dólares

En lugar de hacer inversiones de suma alzada, considera el promedio de costo en dólares en criptomonedas:

Beneficios: Reduce el impacto de la volatilidad, remueve la emoción de las decisiones de timing Implementación: Reserva una cantidad fija mensual para compras de crypto Cronograma: Considera al menos 2-3 años para suavizar ciclos de mercado

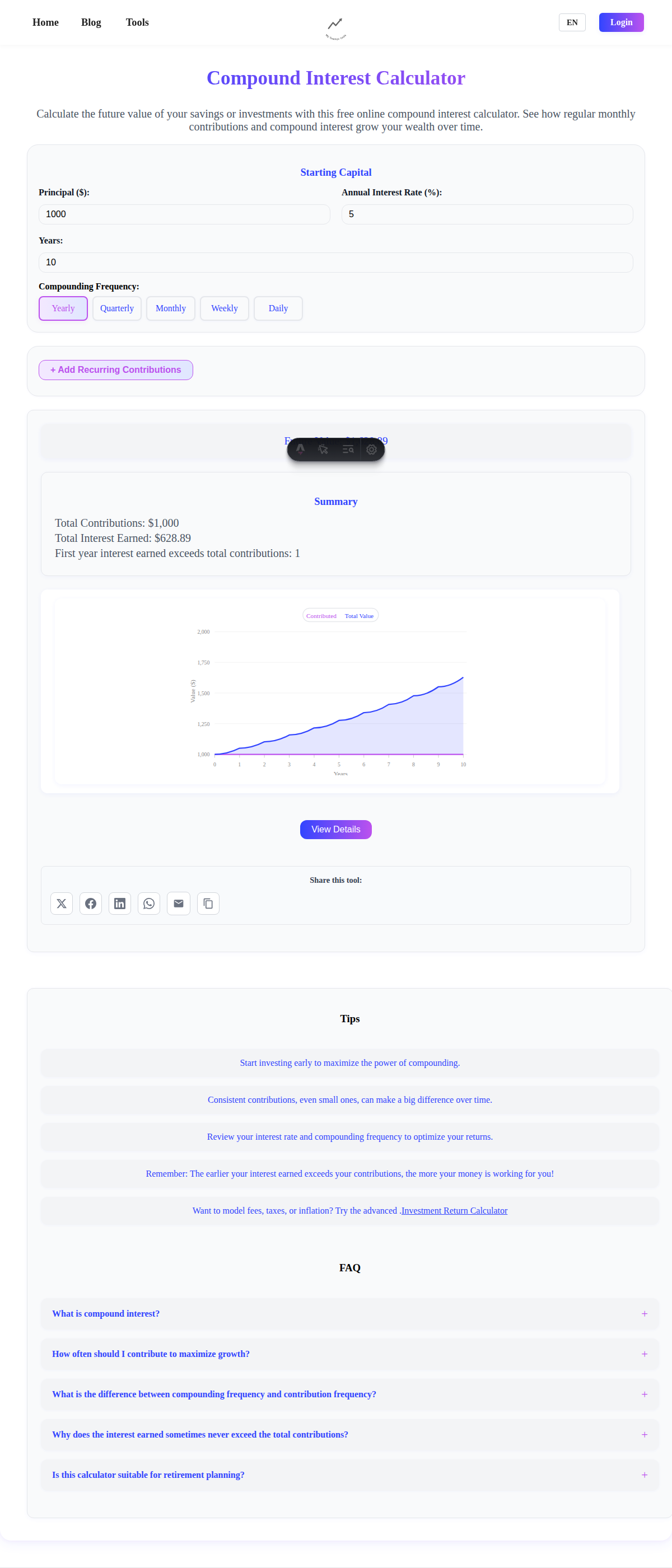

Usa nuestra Calculadora de Retorno de Inversión para modelar cómo diferentes estrategias de DCA podrían funcionar bajo varios escenarios.

Panorama Regulatorio Global e Implicaciones Fiscales

Marcos Regulatorios Principales

Estados Unidos:

- IRS trata crypto como propiedad para propósitos fiscales

- Impuesto sobre ganancias de capital aplica a ventas de crypto

- Reportes requeridos para transacciones sobre $10,000

Unión Europea:

- Regulación MiCA proporciona marco integral

- Varía por estado miembro para tributación

- Generalmente tratado como ganancias de capital

España:

- Las ganancias de crypto sujetas a impuesto sobre ganancias de capital

- Diferentes reglas para uso personal vs. comercial

- Hacienda proporciona orientación detallada

Reino Unido:

- Las ganancias de crypto sujetas a impuesto sobre ganancias de capital

- Diferentes reglas para uso personal vs. comercial

- HMRC proporciona orientación detallada

Estrategias de Planificación Fiscal

Mantenimiento de Registros: Mantén registros detallados de todas las transacciones crypto, incluyendo fechas, cantidades y valores justos de mercado.

Cosecha de Pérdidas Fiscales: A diferencia de las acciones, crypto no tiene reglas de venta ficticia en muchas jurisdicciones, permitiendo realización estratégica de pérdidas.

Tenencia a Largo Plazo: Muchos países ofrecen tasas fiscales preferenciales para activos mantenidos por más de un año.

Orientación Profesional: Considera consultar profesionales fiscales familiarizados con regulaciones de criptomonedas en tu jurisdicción.

Mejores Prácticas de Seguridad e Implementación

Tipos de Wallet y Seguridad

Hot Wallets (Conectados a Internet):

- Convenientes para trading frecuente

- Más vulnerables a hacks

- Ejemplos: Wallets de exchange, apps móviles

Cold Wallets (Almacenamiento Offline):

- Máxima seguridad para almacenamiento a largo plazo

- Menos conveniente para acceso frecuente

- Ejemplos: Hardware wallets, paper wallets

Criterios de Selección de Exchange

Cumplimiento Regulatorio: Elige exchanges licenciados en tu jurisdicción Historial de Seguridad: Investiga el historial de incidentes de seguridad del exchange Cobertura de Seguro: Algunos exchanges aseguran fondos de clientes Liquidez: Asegura volumen de trading adecuado para tus necesidades

Prácticas de Seguridad Recomendadas

- Nunca inviertas más de lo que puedas permitirte perder

- Usa exchanges de buena reputación con fuertes registros de seguridad

- Habilita autenticación de dos factores en todas las cuentas

- Considera hardware wallets para tenencias significativas

- Mantén las llaves privadas seguras y respaldadas

- Ten cuidado con intentos de phishing y estafas

Exposición Alternativa a Criptomonedas

Vehículos de Inversión Tradicionales

Para aquellos que quieren exposición crypto sin posesión directa:

ETFs de Bitcoin: Disponibles en muchos países, proporcionando exposición regulada a movimientos de precios de Bitcoin Acciones de Criptomonedas: Empresas como MicroStrategy, Coinbase o compañías mineras proporcionan exposición indirecta ETFs de Blockchain: Fondos que invierten en empresas desarrollando tecnología blockchain

Beneficios de la Exposición Indirecta

- Entorno regulatorio familiar

- Compatibilidad con cuentas de corretaje tradicionales

- Gestión profesional

- No hay necesidad de wallets crypto o gestión de seguridad

Limitaciones

- Puede no rastrear perfectamente los precios de criptomonedas

- Las tarifas de gestión reducen retornos

- Menos control sobre timing y selección específica de activos

Construyendo tu Estrategia de Criptomonedas

Paso 1: Educación e Investigación

Antes de invertir, entiende completamente:

- Tecnología blockchain básica

- Criptomonedas específicas que estás considerando

- Entorno regulatorio en tu ubicación

- Implicaciones fiscales de las inversiones crypto

Paso 2: Evaluación de Riesgos

Evalúa tu:

- Tolerancia al riesgo

- Cronograma de inversión

- Objetivos financieros

- Composición de portafolio existente

Usa nuestra Calculadora de Presupuesto para determinar cuánto puedes asignar cómodamente a inversiones de alto riesgo como criptomonedas.

Paso 3: Comenzar Pequeño y Escalar Gradualmente

Comienza con una asignación mínima (1% del portafolio) y aumenta solo conforme ganes experiencia y comodidad con la tecnología y mercados.

Paso 4: Implementar Promedio de Costo en Dólares

En lugar de tratar de cronometrar el mercado, implementa un horario de compra consistente:

- Elige una cantidad fija en euros

- Selecciona un horario regular (semanal/mensual)

- Mantente en el plan independientemente de movimientos de precios

Paso 5: Revisión Regular y Rebalanceo

La volatilidad de las criptomonedas significa que las asignaciones pueden desviarse rápidamente de los objetivos:

- Revisa la asignación del portafolio trimestralmente

- Rebalancea cuando la asignación crypto exceda el objetivo por 2-3%

- Considera tomar ganancias durante grandes corridas alcistas

Errores Comunes a Evitar

FOMO e Inversión Emocional

El Error: Tomar decisiones de inversión basadas en miedo a perderse o hype de redes sociales La Solución: Mantente en límites de asignación predeterminados y horarios de inversión

Ignorar Impuestos

El Error: No rastrear transacciones crypto para reportes fiscales La Solución: Usa software de impuestos crypto o consulta profesionales desde el principio

Seguridad Inadecuada

El Error: Dejar cantidades significativas en exchanges o usar contraseñas débiles La Solución: Implementa prácticas de seguridad adecuadas desde el día uno

Apalancamiento y Especulación

El Error: Usar dinero prestado o contratos de futuros para amplificar exposición crypto La Solución: Solo invierte fondos que posees y puedes permitirte perder

Falta de Diversificación

El Error: Poner toda la asignación crypto en un solo activo o activos relacionados La Solución: Diversifica a través de criptomonedas establecidas y considera exposición indirecta

La Psicología de Invertir en Crypto

Gestionando el Estrés de Volatilidad

La volatilidad extrema de las criptomonedas puede desencadenar respuestas emocionales fuertes:

Preparación: Entiende que caídas del 50% son comunes y posiblemente inevitables Perspectiva: Enfócate en tendencias de adopción a largo plazo en lugar de movimientos de precios diarios Apoyo: Considera unirte a comunidades educativas en lugar de foros especulativos

Evitando la Cámara de Eco

La comunidad de criptomonedas puede volverse auto-reforzante, llevando a sobreconfianza:

Balance: Busca perspectivas tanto de finanzas tradicionales como de entusiastas crypto Pensamiento Crítico: Cuestiona predicciones alcistas y entiende casos bajistas Expectativas Realistas: Entiende que el rendimiento pasado no garantiza resultados futuros

Adopción Global y Consideraciones Futuras

Tendencias de Adopción Institucional

Tesorería Corporativa: Empresas como Tesla y MicroStrategy han añadido Bitcoin a balances Productos de Inversión: ETFs de Bitcoin y fondos índice crypto aumentan acceso institucional Integración de Pagos: Principales procesadores de pagos añadiendo soporte crypto Interés de Banco Central: Desarrollo de CBDCs mundialmente

Casos de Uso de Mercados en Desarrollo

Inclusión Financiera: Crypto proporcionando servicios bancarios donde fallan sistemas tradicionales Remesas: Transferencias internacionales de dinero de menor costo Cobertura de Inflación: Reserva de valor en países con inestabilidad monetaria Infraestructura Tecnológica: Bloques de construcción para futura innovación financiera

Desafíos Potenciales

Incertidumbre Regulatoria: Acciones futuras del gobierno podrían impactar significativamente mercados crypto Preocupaciones Ambientales: Consumo de energía de criptomonedas proof-of-work Evolución Tecnológica: Tecnologías más nuevas podrían hacer obsoletas las criptomonedas actuales Maduración del Mercado: Los retornos pueden moderarse conforme los mercados maduran y la volatilidad disminuye

Integración con Objetivos Financieros Existentes

Consideraciones de Fondo de Emergencia

Nunca uses criptomonedas como tu fondo de emergencia primario debido a la volatilidad. Sin embargo, pequeñas tenencias crypto podrían servir como recurso de emergencia secundario en escenarios extremos.

Nuestra Calculadora de Fondo de Emergencia puede ayudarte a determinar cantidades apropiadas de fondo de emergencia tradicional antes de considerar cualquier asignación crypto.

Integración de Planificación de Jubilación

Planes de Pensiones: Algunas cuentas de jubilación ahora permiten inversiones crypto Horizonte Temporal: Cronogramas largos de jubilación pueden justificar asignaciones crypto ligeramente más altas Capacidad de Riesgo: Considera reducir asignación crypto conforme te acerques a la jubilación

Pago de Deudas vs. Inversión Crypto

Generalmente prioriza:

- Pago de deuda de alto interés

- Establecimiento de fondo de emergencia

- Financiamiento de cuenta de inversión tradicional

- Asignación de criptomonedas

Usa nuestra Calculadora de Pago de Deudas para entender si pagar deudas o invertir (incluyendo en crypto) tiene más sentido financiero.

Conclusión: Un Enfoque Equilibrado para Activos Digitales

Las criptomonedas representan tanto una oportunidad como un riesgo dentro de las finanzas personales modernas. Mientras existe el potencial para retornos significativos, también existe la posibilidad de pérdidas sustanciales. La clave para la integración crypto exitosa yace en tratarla como un componente pequeño de un portafolio bien diversificado en lugar de un camino hacia riquezas rápidas.

Recuerda estos principios fundamentales:

- Nunca inviertas más de lo que puedas permitirte perder

- Comienza pequeño y escala gradualmente mientras aprendes

- Prioriza seguridad y cumplimiento regulatorio

- Mantén perspectiva durante mercados tanto alcistas como bajistas

- Continúa aprendiendo conforme la tecnología y mercados evolucionan

Ya sea que elijas invertir en criptomonedas directamente, a través de vehículos de inversión tradicionales, o no del todo, entender los activos digitales se ha vuelto alfabetización financiera esencial en el mundo moderno.

Comienza evaluando tu fundación financiera actual con nuestra Calculadora de Presupuesto, luego explora cómo diferentes escenarios de inversión podrían resultar usando nuestra Calculadora de Retorno de Inversión. Tu futuro financiero depende no de cualquier inversión individual, sino de planificación consistente y disciplinada a través de todas las clases de activos.

La información proporcionada en este artículo es solo para propósitos educativos y no debe considerarse como consejo financiero personalizado. Las inversiones en criptomonedas conllevan riesgos significativos, incluyendo el potencial de pérdida total. Considera consultar con profesionales financieros y fiscales calificados antes de tomar decisiones importantes de inversión.