Renten-Umsetzung ab den Sechzigern: Ihr Geld ein Leben lang halten

Glückwunsch – Sie haben die Ziellinie Ihrer Arbeitskarriere und die Startlinie der Rente erreicht. Nach Jahrzehnten des Sparens, Investierens und Planens ist es Zeit, vom Vermögensaufbau zur Erhaltung und weisen Ausgabe überzugehen.

Dieser Übergang von Akkumulation zu Verteilung ist eine der herausforderndsten finanziellen Phasen Ihres Lebens. Sie erhalten nicht länger einen regelmäßigen Gehaltsscheck, Marktvolatilität kann bedrohlicher wirken, und das Gespenst, Ihr Geld zu überleben, wird real. Aber mit angemessener Planung und Umsetzung können Ihre Rentenjahre die finanziell sichersten und persönlich erfüllendsten Ihres Lebens sein.

Die neue finanzielle Realität der Rente

Die Langlebigkeits-Herausforderung: Moderne Rente kann 20-30+ Jahre dauern. Jemand, der heute mit 65 in Rente geht, hat eine gute Chance, 90 oder länger zu leben. Das bedeutet, Ihr Geld muss potenziell länger halten als Ihre gesamte Arbeitskarriere.

Lebenserwartung nach Region (2024):

- Deutschland: 81,2 Jahre Durchschnitt

- Schweiz: 83,4 Jahre Durchschnitt

- Österreich: 81,6 Jahre Durchschnitt

- Japan: 84,8 Jahre Durchschnitt

- Australien: 83,2 Jahre Durchschnitt

- Globaler Durchschnitt: 73,16 Jahre

Die Inflations-Realität: Selbst bescheidene 2-3% jährliche Inflation erodiert die Kaufkraft über 20-30 Jahre erheblich. Was heute 1.000€ kostet, wird in 20 Jahren mit 3% Inflation 1.800€+ kosten.

Gesundheitskosten-Eskalation: Gesundheitsausgaben steigen typischerweise mit dem Alter und übertreffen oft die allgemeinen Inflationsraten. In Deutschland gibt ein durchschnittlicher Rentner 3.000-5.000€+ jährlich für Gesundheitskosten aus, die nicht von der Krankenversicherung abgedeckt werden.

Die vier Phasen der Rente

Phase 1: Frühe Rente (Alter 60-70)

- Aktiver Lifestyle mit höheren Ausgaben für Reisen und Aktivitäten

- Übergangsperiode von der Arbeit zur vollen Rente

- Gesundheit allgemein gut mit niedrigeren medizinischen Ausgaben

- Höhere Entnahmeraten oft nachhaltig

Phase 2: Aktive Rente (Alter 70-80)

- Etablierte Routine mit moderaten Ausgaben

- Mehr häusliche Aktivitäten und lokale Reisen

- Zunehmende Gesundheitsbedürfnisse aber noch bewältigbar

- Standard-Entnahmeraten empfohlen

Phase 3: Passive Rente (Alter 80-90)

- Reduzierte Aktivitätsniveaus und niedrigere Ermessensausgaben

- Erheblich höhere Gesundheitskosten

- Potenzielle Langzeitpflege-Bedürfnisse

- Konservative Entnahmestrategien wesentlich

Phase 4: Pflegeabhängig (Alter 90+)

- Minimale Ermessensausgaben

- Maximale Gesundheits- und Pflegekosten

- Nachlassplanung wird Hauptfokus

- Vermögenserhaltung für Pflege und Erbe

Entnahmestrategien: Ihr Geld halten lassen

Die klassische 4%-Regel

Der traditionelle Ansatz schlägt vor, 4% Ihres Portfolios im ersten Rentenjahr zu entnehmen, dann jährlich für Inflation anzupassen.

Beispiel:

- 1 Million Euro Portfolio: 40.000€ Erstjahr-Entnahme

- Jahr 2 mit 3% Inflation: 41.200€ Entnahme

- Jahr 3: 42.436€ Entnahme

Vorteile der 4%-Regel:

- Einfach zu verstehen und umzusetzen

- Basiert auf historischen Marktdaten

- Bietet vorhersagbares Einkommen

Nachteile der 4%-Regel:

- Passt sich nicht an Marktbedingungen an

- Könnte in Bullenmärkten zu konservativ sein

- Könnte in Bärenmärkten zu aggressiv sein

- Berücksichtigt kein Sequenz-von-Renditen-Risiko

Dynamische Entnahmestrategien

Ausgefeiltere Ansätze passen Entnahmen basierend auf Marktperformance und Portfolio-Werten an.

Die Bucket-Strategie: Teilen Sie Ihr Portfolio in drei “Eimer”:

Eimer 1 (Jahre 1-5 Ausgaben):

- Konservative Investitionen: Hochzinssparen, Festgeld, kurzfristige Anleihen

- Zweck: Sofortige Einkommensbedürfnisse

- Schutz: Vor Marktvolatilität

Eimer 2 (Jahre 6-15 Ausgaben):

- Moderate Investitionen: Ausgewogene Fonds, Dividendenaktien, mittelfristige Anleihen

- Zweck: Mittelfristiges Wachstum und Einkommen

- Balance: Wachstum und Stabilität

Eimer 3 (Jahre 16+ Ausgaben):

- Wachstumsinvestitionen: Aktienindexfonds, internationale Aktien

- Zweck: Langfristiges Wachstum zur Inflationsbekämpfung

- Risikotoleranz: Höher für langfristige Bedürfnisse

Die Leitplanken-Strategie: Setzen Sie obere und untere Entnahmegrenzen basierend auf Portfolio-Performance:

- Portfolio steigt 20%+: Entnahmen um 10% erhöhen

- Portfolio fällt 20%+: Entnahmen um 10% verringern

- Normale Jahre: Standard-Entnahmerate beibehalten

Globale Entnahme-Überlegungen

Steuereffiziente Entnahme-Reihenfolge:

- Erforderliche Mindestausschüttungen (wo anwendbar)

- Steuerpflichtige Konten (Kapitalertragsbehandlung)

- Steuerlich aufgeschobene Konten (traditionelle Rentenkonten)

- Steuerfreie Konten (Roth-Konten, steuerfreie Ersparnisse)

Internationale Steuer-Implikationen:

- Steuerabkommen zwischen Ländern können Entnahmebesteuerung beeinflussen

- Ausländische Steuergutschriften für internationale Investitionen

- Wohnsitzwechsel können Steuerverpflichtungen erheblich beeinflussen

- Professionelle Beratung wesentlich für komplexe internationale Situationen

Gesundheitsplanung und -kosten

Gesundheitsversorgung wird zur größten variablen Ausgabe im Ruhestand und erfordert sorgfältige Planung und angemessene Ressourcen.

Globale Gesundheitssysteme

Länder mit universeller Gesundheitsversorgung (Deutschland, Österreich, Schweiz):

- Grundversorgung durch staatliche Systeme bereitgestellt

- Zusatzversicherung für erweiterte Services

- Verschreibungspflichtige Medikamente Abdeckung variiert nach Land

- Langzeitpflege erfordert oft zusätzliche Planung

Private Gesundheitssysteme (USA, Schweiz):

- Medicare-Planung (USA) für Grundversorgung

- Zusatzversicherung wesentlich für umfassende Abdeckung

- Gesundheitssparkonten bieten steuerlich begünstigte Gesundheitsfinanzierung

- Internationale Versicherung für globale Rentner

Gesundheitskosten-Planung

Jährliche Gesundheitsausgaben nach Alter:

- Alter 65-74: 3.000-4.000€ jährlich (deutsches Beispiel)

- Alter 75-84: 4.000-6.000€ jährlich

- Alter 85+: 6.000-10.000€+ jährlich

Langzeitpflege-Kosten:

- Häusliche Pflege: 25-40€/Stunde für Pflegehilfen

- Tagespflege: 60-100€/Tag

- Betreutes Wohnen: 2.000-4.000€/Monat

- Pflegeheim: 3.000-6.000€+/Monat

Globale Kosten-Variationen: Gesundheitskosten variieren dramatisch nach Land und Region:

- Südostasien: 50-80% niedriger als westliche Länder

- Osteuropa: 60-70% niedriger als Westeuropa

- Lateinamerika: 40-70% niedriger als Nordamerika

- Westeuropa/Nordamerika: Höchste Kosten global

Gesundheitsfinanzierungs-Strategien

Gesundheitssparkonten (HSAs): Wo verfügbar bieten HSAs dreifache Steuervorteile:

- Steuerabzugsfähige Beiträge

- Steuerfreies Wachstum

- Steuerfreie Entnahmen für qualifizierte medizinische Ausgaben

Langzeitpflege-Versicherung:

- In den Fünfzigern gekauft: Niedrigere Prämien, bessere Gesundheitsqualifikation

- Hybrid-Policen: Lebensversicherung mit Langzeitpflege-Zusätzen

- Internationale Abdeckung: Wichtig für globale Rentner

Gesundheits-Notfallfonds: Getrennt vom allgemeinen Notfallfonds:

- Ziel: 50.000-100.000€ für größere medizinische Ereignisse

- Investment: Konservative, leicht zugängliche Fonds

- Wiederauffüllung: Plan für laufende Gesundheitsinflation

Sozialversicherung und staatliche Leistungen optimieren

Die meisten Länder bieten irgendeine Form staatlicher Rentenleistungen, die strategische Optimierung erfordern.

Deutsche Gesetzliche Rente

Antragsstrategien:

- Frühzeitiger Antrag (63): Permanente Abschläge von bis zu 14,4%

- Regelaltersgrenze (65-67): 100% der berechneten Leistungen

- Späterer Antrag (70): 6% jährlicher Zuschlag bis zum 70. Lebensjahr

Ehepartner-Leistungen:

- Witwen-/Witwerrente: Bis zu 60% der Rente des verstorbenen Partners

- Antragsstrategien: Timing für maximale Haushaltsleistungen koordinieren

Internationale staatliche Leistungen

Österreich:

- Staatliche Pension: Vollständige Pension erfordert 45 Beitragsjahre

- Private Pensionen: Arbeitsplatz- und Personalpensionen

- Pensionskredit: Bedarfsgeprüfte Leistung für Niedrigeinkommens-Rentner

Schweiz:

- AHV (1. Säule): Grundrente für alle Einwohner

- Pensionskasse (2. Säule): Berufliche Vorsorge

- 3. Säule: Private Altersvorsorge

Frankreich:

- Rétraite de base: Grundpension basierend auf Beitragsjahren

- Rétraite complémentaire: Zusätzliche berufsbezogene Pensionen

- Minimum vieillesse: Für Geringverdiener-Senioren

Investment-Strategie-Evolution in der Rente

Ihr Investment-Ansatz muss Einkommensgenerierung, Wachstum und Kapitalerhaltung ausbalancieren.

Altersgerechte Asset-Allokation

Frühe Rente (60-70):

- 40% Aktien / 50% Anleihen / 10% Alternativen

- Brauchen immer noch Wachstum zur Inflationsbekämpfung

- Volatilität für Seelenfrieden reduzieren

Mitte Rente (70-80):

- 30% Aktien / 60% Anleihen / 10% Alternativen

- Fokus verschiebt sich zu Einkommen und Erhaltung

- Etwas Wachstum für Langlebigkeit beibehalten

Späte Rente (80+):

- 20% Aktien / 70% Anleihen / 10% Alternativen

- Erhaltung und Liquidität werden paramount

- Vereinfachtes Portfolio für einfachere Verwaltung

Einkommensfokussiertes Investieren

Dividenden-Strategien:

- Dividendenwachstums-Aktien: Unternehmen mit Geschichte steigender Dividenden

- Dividenden-ETFs: Diversifizierte Exposition gegenüber dividendenzahlenden Unternehmen

- Internationale Dividenden: Geografische Diversifikation des Einkommens

- Steuer-Implikationen: Steuerbehandlung von Dividenden berücksichtigen

Anleihen-Staffelung: Schaffen Sie vorhersagbares Einkommen durch systematische Anleihenkäufe:

- Anleihen kaufen mit gestaffelten Fälligkeitsdaten

- Kapital zurückerhalten in regelmäßigen Abständen

- In neue Anleihen reinvestieren zu aktuellen Zinsen

- Inflationsschutz: Durch regelmäßige Reinvestition

Real Estate Investment Trusts (REITs):

- Hohe Dividendenrenditen: Oft 3-6% jährlich

- Inflationsschutz: Immobilien steigen typischerweise mit Inflation

- Diversifikation: Anders als Aktien und Anleihen

- Steuer-Überlegungen: REIT-Dividenden oft als ordentliches Einkommen besteuert

Globale Investment-Überlegungen

Währungsabsicherung: Schutz vor Währungsschwankungen:

- Heimwährungs-Neigung: Mehrheit der Investitionen in Rentenwährung halten

- Diversifikation: Etwas internationale Exposition für Möglichkeiten

- Abgesicherte Fonds: Währungsabgesicherte internationale Investitionen

- Natürliche Absicherung: Internationale Immobilien in Renten-Standorten

Steuereffizientes globales Investieren:

- Steuerlich begünstigte Konten: Nutzung von Rentenkonten maximieren

- Steuerabkommen: Implikationen für internationale Investitionen verstehen

- Quellensteuer: Ausländische Steuergutschriften für internationale Dividenden

- Professionelle Beratung: Wesentlich für komplexe internationale Portfolios

Nachlassplanung und Legacy-Management

Ihre Sechziger und darüber hinaus sind die Zeit, in der Nachlassplanung kritisch wichtig wird, sowohl für Ihre Sicherheit als auch Ihr Erbe.

Wesentliche Nachlassplanung-Dokumente

Testament:

- Vermögensverteilung nach Ihren Wünschen

- Vormund-Bezeichnung für Angehörige

- Testamentsvollstrecker-Ernennung für Nachlassverwaltung

- Regelmäßige Updates für Lebensveränderungen

Vollmacht:

- Finanzielle Vollmacht: Für finanzielle Entscheidungsfindung

- Gesundheits-Vollmacht: Für medizinische Entscheidungen

- Dauerhafte Bestimmungen: Wirksam auch bei Geschäftsunfähigkeit

- Vertrauenswürdige Personen: Zuverlässige, finanziell verantwortliche Vertreter wählen

Gesundheitsvorsorge-Vollmacht:

- Patientenverfügung: Lebensende-Pflegepräferenzen

- Wiederbelebungsverzicht (DNR): Falls gewünscht

- Organspende: Wünsche klar angegeben

- Kommunikation: Präferenzen mit Familie besprechen

Trust-Strukturen:

- Widerrufliche Trusts: Flexibilität mit Nachlassvermeidung

- Unwiderrufliche Trusts: Steuervorteile mit reduzierter Kontrolle

- Besondere Bedürfnisse-Trusts: Für behinderte Begünstigte

- Wohltätige Trusts: Für philanthropische Ziele

Vermögensübertragung-Strategien

Jährliche Schenkungen: Die meisten Länder erlauben steuerfreie jährliche Geschenke:

- Deutschland: 20.000€ an Kinder alle 10 Jahre

- Österreich: Schenkungen zwischen nahen Verwandten oft steuerfrei

- Schweiz: Keine Schenkungssteuer auf Bundes-, meist auch auf Kantonsebene

- Begrenzte jährliche Freibeträge in anderen EU-Ländern

Bildungsfinanzierung:

- Bildungspläne: Steuerlich begünstigte Bildungsersparnisse

- Direkte Studiengebühr-Zahlungen: Oft unbegrenzte Schenkungssteuer-Ausnahme

- Bildungs-Trusts: Für laufende Bildungsunterstützung

- Internationale Schulen: Globale Bildungsoptionen berücksichtigen

Wohltätige Spenden:

- Steuerabzüge: Für wohltätige Beiträge

- Spender-beratene Fonds: Flexible wohltätige Spenden-Konten

- Wohltätige Remainder-Trusts: Einkommen fürs Leben, Rest für Wohltätigkeit

- Legacy-Planung: Bedeutungsvolle Wirkung über Ihr Leben hinaus

Internationale Nachlassplanung

Grenzüberschreitende Überlegungen:

- Mehrere Testamente: Für Vermögenswerte in verschiedenen Ländern

- Steuerabkommen: Verhindern Doppelbesteuerung von Nachlässen

- Professionelle Beratung: Wesentlich für internationale Nachlässe

- Vermögensstandort: Strategische Platzierung für Steuereffizienz

Finanzielle Angst in der Rente verwalten

Häufige Renten-Finanzängste

Ihr Geld überleben:

- Langlebigkeits-Planung: Für 90+ Lebensjahre planen

- Konservative Entnahmeraten: Mit 3-3,5% beginnen bei Sorgen

- Teilzeit-Arbeitsoptionen: Etwas Verdienstfähigkeit beibehalten

- Soziale Sicherheitsnetze: Staatliche Leistungsprogramme verstehen

Marktvolatilität:

- Diversifikation: Portfolio-Volatilität reduzieren

- Notfallfonds: Größere Barreserven für Seelenfrieden

- Flexible Ausgaben: Fähigkeit, Ausgaben während Abschwüngen zu reduzieren

- Historische Perspektive: Märkte erholen sich über Zeit

Gesundheitskosten:

- Umfassende Versicherung: Angemessene Abdeckung für größere Ausgaben

- Gesundheitsersparnisse: Spezielle Fonds für medizinische Kosten

- Gesunder Lifestyle: Präventive Maßnahmen zur Reduzierung zukünftiger Kosten

- Standortplanung: Gesundheitskosten in Standortentscheidungen berücksichtigen

Psychologische Aspekte des Ausgebens in der Rente

Erlaubnis zum Ausgeben: Viele Rentner kämpfen mit dem Wechsel vom Sparen zum Ausgeben:

- Mentalitäts-Wechsel: Ihr Geld soll Ihre Rente unterstützen

- Budgetierung: Renten-Ausgabenpläne erstellen

- Schuldfreie Kategorien: Geld für Genuss bestimmen

- Regelmäßige Überprüfungen: Sicherstellen, dass Ausgaben mit Ressourcen übereinstimmen

Aktivität und Zweck: Finanzielle Sicherheit ermöglicht bedeutungsvolle Renten-Aktivitäten:

- Freiwilligenarbeit: Zu Anliegen beitragen, die Ihnen wichtig sind

- Lernen: Kurse, Workshops, neue Fähigkeiten

- Reisen: Orte erkunden, die Sie immer besuchen wollten

- Familienzeit: Erinnerungen mit Lieben schaffen

Technologie und Renten-Finanzverwaltung

Digitale Tools für Rentner

Finanzverwaltungs-Apps:

- Portfolio-Tracking: Alle Investment-Konten überwachen

- Budgetierungs-Tools: Renten-Ausgaben verfolgen

- Rechnungszahlung-Automatisierung: Routine-Finanzaufgaben vereinfachen

- Sicherheitsfeatures: Schutz vor Betrug und Identitätsdiebstahl

Gesundheits-Management:

- Gesundheitsakten: Digitale Speicherung medizinischer Informationen

- Versicherungs-Navigation: Abdeckung und Ansprüche verstehen

- Medikamenten-Management: Medikamente und Kosten verfolgen

- Telegesundheit: Remote-Gesundheitsversorgung-Zugang

Kommunikations-Tools:

- Familien-Koordination: Finanzinformationen mit vertrauenswürdiger Familie teilen

- Professionelle Kommunikation: Video-Anrufe mit Beratern

- Dokument-Speicherung: Sichere Cloud-Speicherung für wichtige Dokumente

- Notfall-Zugang: Systeme für Familie zum Informationszugang bei Bedarf

Cybersicherheit für Senioren

Häufige Bedrohungen:

- Phishing-E-Mails: Gefälschte Nachrichten, die persönliche Informationen anfordern

- Investment-Betrug: Zu-gut-um-wahr-zu-sein Investment-Möglichkeiten

- Romantik-Betrug: Online-Beziehungs-Betrug, der einsame Senioren ins Visier nimmt

- Tech-Support-Betrug: Gefälschte Computer-Reparatur-Services

Schutz-Strategien:

- Starke Passwörter: Einzigartige Passwörter für alle Finanzkonten

- Zwei-Faktor-Authentifizierung: Extra Sicherheit für sensible Konten

- Regelmäßige Überwachung: Alle Konten auf unbefugte Aktivität prüfen

- Familie-Einbeziehung: Vertrauenswürdige Familienmitglieder, die bei verdächtiger Aktivität helfen können

Globale Renten-Lifestyle-Überlegungen

Lebenshaltungskosten-Arbitrage

Viele Rentner entdecken, dass ihr Geld an bestimmten Orten weiter reicht:

Beliebte kostengünstige Renten-Destinationen:

Lateinamerika:

- Mexiko: 40-60% niedrigere Kosten, gute Gesundheitsversorgung, Nähe zu EU

- Costa Rica: Stabile Demokratie, gute Gesundheitsversorgung, Biodiversität

- Panama: US-Dollar-Währung, Rentner-Vorteile, Infrastruktur

Südostasien:

- Malaysia: Moderne Infrastruktur, Englischsprachig, niedrige Kosten

- Thailand: Kultureller Reichtum, ausgezeichnete Gesundheitsversorgung, warmes Klima

- Philippinen: Englischsprachig, Insel-Lifestyle, sehr niedrige Kosten

Europa:

- Portugal: EU-Mitgliedschaft, gute Gesundheitsversorgung, mildes Klima

- Griechenland: Niedrigere Kosten als Westeuropa, Insel-Optionen

- Osteuropa: Sehr niedrige Kosten, sich verbessernde Infrastruktur

Renten-Visa und Aufenthalts-Optionen

Häufige Renten-Visa-Programme:

- Portugal D7 Visa: Für Rentner mit passivem Einkommen

- Spanien Non-Lucrative Visa: Für finanziell unabhängige Rentner

- Malaysia MM2H: Langzeit-Aufenthalt für ausländische Rentner

- Panama Pensioner Visa: Rabatte und Vorteile für Rentner

Überlegungen für internationale Rente:

- Gesundheitsversorgung-Zugang: Qualität und Kosten medizinischer Versorgung

- Sprachbarrieren: Kommunikation im täglichen Leben und Notfällen

- Kulturelle Anpassung: Anpassung an verschiedene Lifestyles und Bräuche

- Steuer-Implikationen: Auswirkung auf Renteneinkommen und Nachlassplanung

Ihren Renten-Umsetzungsplan erstellen

Phase 1: Übergangs-Planung (Alter 60-65)

Finanzielle Vorbereitung:

- Entnahmestrategie Entwicklung und Testen

- Gesundheitsversorgung Übergang von Arbeitgeber-Plänen

- Sozialversicherung/Rente Antrags-Optimierung

- Steuerstrategie für Renteneinkommen

Lifestyle-Vorbereitung:

- Aktivitäten-Planung für Erfüllung und Zweck

- Soziale Verbindungen Entwicklung außerhalb der Arbeit

- Gesundheitsoptimierung für aktive Rente

- Standort-Entscheidungen für Rentenjahre

Phase 2: Frühe Renten-Implementierung (Alter 65-75)

Einkommen-Optimierung:

- Staatliche Leistungen zu optimalen Zeiten beantragen

- Entnahme-Sequenzierung aus verschiedenen Kontotypen

- Steuerplanung für Renten-Einkommensströme

- Investment-Strategie Anpassung für Einkommen-Fokus

Lifestyle-Etablierung:

- Renten-Routine Entwicklung

- Aktivitäts-Engagement in Hobbys und Interessen

- Soziales Netzwerk Aufrechterhaltung und Erweiterung

- Gesundheits-Aufrechterhaltung durch präventive Pflege

Phase 3: Mitte-Renten-Anpassungen (Alter 75-85)

Strategie-Verfeinerung:

- Entnahmeraten Anpassung basierend auf Portfolio-Performance

- Gesundheitsplanung für zunehmende medizinische Bedürfnisse

- Investment-Vereinfachung für einfachere Verwaltung

- Nachlassplanung Updates für aktuelle Umstände

Lifestyle-Anpassung:

- Aktivitäten-Modifikation für sich ändernde körperliche Fähigkeiten

- Haus-Modifikationen für Altern zu Hause

- Unterstützungssystem Entwicklung für Hilfsbedürfnisse

- Legacy-Planung für Vermögensübertragung und Werte

Phase 4: Späte Renten-Management (Alter 85+)

Vereinfachte Verwaltung:

- Portfolio-Vereinfachung für einfachere Übersicht

- Professionelle Verwaltung Überlegung für komplexe Situationen

- Familie-Einbeziehung in finanzielle Übersicht

- Pflege-Planung für potenzielle Hilfsbedürfnisse

Legacy-Implementierung:

- Vermögensübertragung Umsetzung nach Naclassplänen

- Wohltätige Spenden Implementierung

- Familie-Finanzbildung für nächste Generation

- Werte-Übertragung über finanzielle Vermögenswerte hinaus

Notfall-Planung für Rentner

Finanzielle Notfälle

Markt-Abschwünge:

- Größere Barreserven: 12-24 Monatsausgaben in bar

- Flexible Ausgaben: Fähigkeit, Ermessensausgaben zu reduzieren

- Alternatives Einkommen: Teilzeit-Arbeit oder Beratungsfähigkeiten

- Professionelle Führung: Finanzberater für Krisen-Management

Gesundheits-Notfälle:

- Umfassende Versicherung: Angemessene Abdeckung für größere medizinische Ereignisse

- Gesundheits-Notfallfonds: Getrennt von allgemeinen Notfallfonds

- Pflege-Koordination: Familie oder professionelle Pflege-Verwaltung

- Vorsorgevollmachten: Klare Gesundheitswünsche dokumentiert

Familien-Notfälle

Erwachsene Kinder-Krisen:

- Vorbestimmte Grenzen: Wie viel Unterstützung Sie bieten können

- Notfall-Protokolle: Systeme für dringende Familie-Finanzbedürfnisse

- Professionelle Koordination: Finanzberater in Familienkrisen einbeziehen

- Grenz-Aufrechterhaltung: Ihre eigene finanzielle Sicherheit schützen

Handeln für Renten-Erfolg

Ihre Renten-Umsetzungsstrategie sollte so sorgfältig geplant sein wie Ihr Vermögensaufbau war.

Sofortige Handlungspunkte:

- Berechnen Sie Ihre Entnahmerate basierend auf aktuellem Portfolio und Ausgaben

- Optimieren Sie staatliche Leistungen Antragsstrategien

- Überprüfen und aktualisieren alle Nachlassplanung-Dokumente

- Etablieren Sie Gesundheitsversorgung und Langzeitpflege-Finanzierungsstrategien

Erstes Jahr Ziele:

- Implementieren Sie Ihre Entnahme- und Einkommen-Strategie

- Etablieren Sie Renten-Lifestyle Routinen und Aktivitäten

- Überwachen und anpassen Finanzstrategien basierend auf tatsächlicher Erfahrung

- Bauen Sie Unterstützungssysteme für laufende finanzielle und Lebens-Verwaltung

Laufende Verwaltung:

- Jährliche Strategie-Überprüfungen mit Finanzprofis

- Vierteljährliche Portfolio- und Entnahmerate-Bewertungen

- Regelmäßige Gesundheitsversorgung und Versicherungsabdeckung-Überprüfungen

- Nachlassplanung-Updates für sich ändernde Umstände und Gesetze

Die Schlüssel zum Renten-Finanz-Erfolg

Flexibilität: Ihre Rente wird wahrscheinlich 20-30 Jahre dauern. Ihre Strategien müssen sich an sich ändernde Märkte, Gesundheit und Lebensumstände anpassen.

Diversifikation: Multiple Einkommensquellen, geografische Diversifikation und verschiedene Investment-Typen bieten Sicherheit und Möglichkeiten.

Professionelle Unterstützung: Komplexe Renten-Finanzverwaltung profitiert oft von professioneller Führung für Steuer-, Investment-, Nachlass- und Gesundheitsplanung.

Familie-Kommunikation: Klare Kommunikation mit der Familie über Ihre finanzielle Situation, Wünsche und Notfall-Verfahren schützt alle Beteiligten.

Zweck und Bedeutung: Finanzielle Sicherheit ist ein Mittel zum Zweck – ein erfülltes, bedeutungsvolles Rentenleben zu leben, das Ihre Werte und Träume reflektiert.

Denken Sie daran: Sie haben Jahrzehnte damit verbracht, Vermögen für diese Lebensphase aufzubauen. Mit angemessener Planung und Umsetzung können Ihre Rentenjahre finanziell sicher und persönlich belohnend sein. Ihr Geld soll das Leben unterstützen, das Sie leben möchten – jetzt ist die Zeit, es zu leben.

Der Übergang vom Vermögensaufbau zum Vermögensausgeben ist herausfordernd, aber mit den richtigen Strategien und Mentalität können Ihre goldenen Jahre wirklich golden sein.

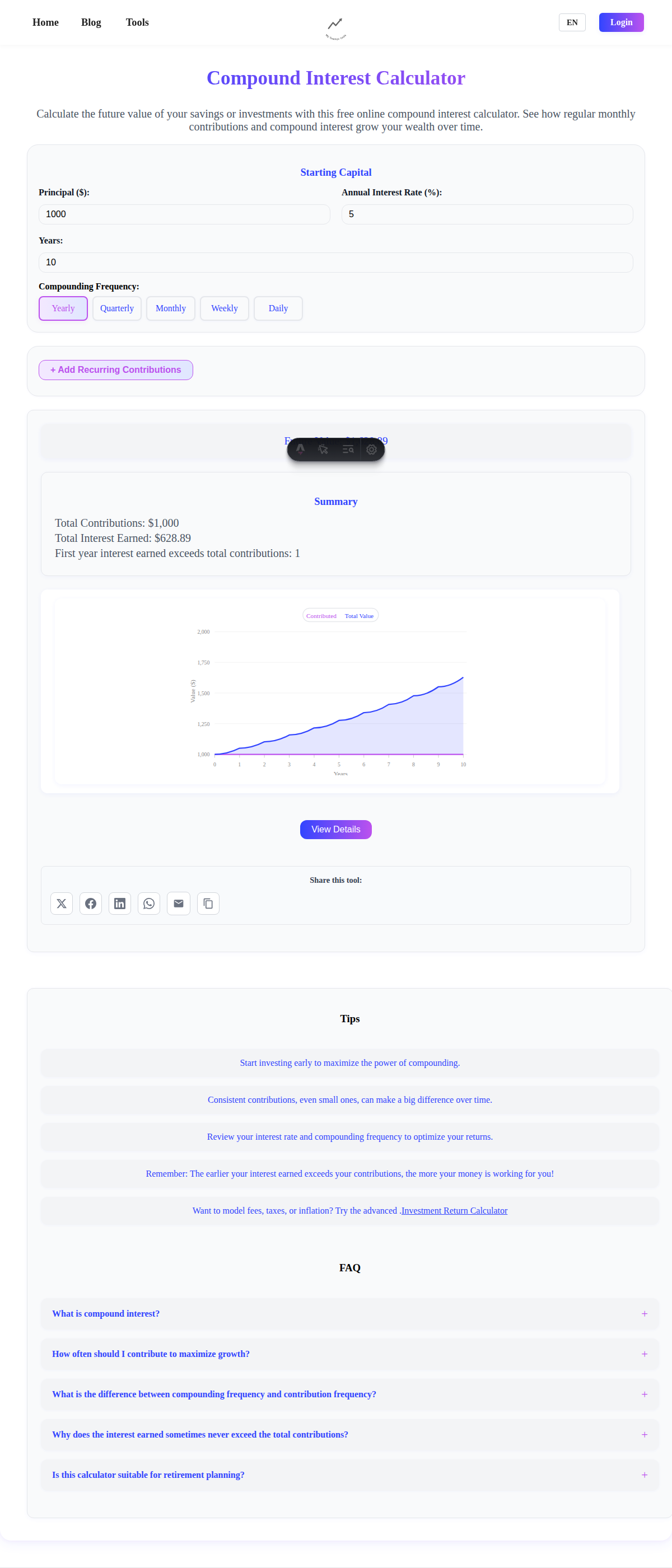

Bereit, Ihre Renten-Strategie umzusetzen? Nutzen Sie unsere Finanzrechner, um verschiedene Entnahmestrategien zu modellieren und Ihren personalisierten Plan zu erstellen, um Ihr Geld ein Leben lang zu erhalten.