Un fondo de emergencia es tu red de seguridad financiera—el colchón que se interpone entre tú y una crisis cuando la vida da un giro inesperado. Sin embargo, los estudios muestran que casi el 40 % de los estadounidenses no podrían cubrir una emergencia de 400 $ sin endeudarse o vender algo.

Si te encuentras entre quienes no tienen ahorros de emergencia adecuados, no estás solo, y aún estás a tiempo de comenzar. Esta guía completa te mostrará exactamente cómo construir un fondo de emergencia que te brinde verdadera estabilidad financiera.

¿Qué es un fondo de emergencia?

Es dinero reservado específicamente para gastos inesperados o emergencias financieras. No es para gastos planificados, caprichos u oportunidades—es solo para situaciones imprevistas que amenazan tu estabilidad financiera.

¿Qué se considera una emergencia?

Emergencias reales:

- Pérdida de empleo o reducción significativa de ingresos

- Gastos médicos no cubiertos por el seguro

- Reparaciones urgentes del hogar (filtraciones, calefacción, plomería)

- Reparaciones del coche necesarias para trabajar

- Emergencias familiares que requieren viajar o apoyo económico

NO emergencias:

- Vacaciones o escapadas

- Regalos de cumpleaños o fiestas

- Remodelaciones o mejoras en el hogar

- Compras por descuentos u ofertas

- Oportunidades de inversión

¿Cuánto deberías ahorrar?

La recomendación estándar es ahorrar de 3 a 6 meses de gastos, pero la cantidad ideal depende de tu situación personal.

El enfoque progresivo

Fase 1: Fondo inicial ($500–$1,000)

Tu primer objetivo debe ser un fondo pequeño para emergencias menores sin usar tarjetas de crédito.

Fase 2: Fondo básico (1 mes de gastos)

Calcula tus gastos esenciales y ahorra un mes. Ideal para interrupciones de ingresos de corto plazo.

Fase 3: Fondo estándar (3–6 meses)

Cubre la mayoría de situaciones como búsquedas de empleo o emergencias extendidas.

Fase 4: Fondo ampliado (6–12+ meses)

Para ingresos variables, problemas de salud o situaciones de mayor riesgo.

Calcula tu cantidad objetivo

Paso 1: Lista tus gastos mensuales esenciales

- Vivienda (alquiler/hipoteca, servicios, seguro)

- Alimentación y supermercado

- Transporte (coche, gasolina, seguro)

- Pagos mínimos de deuda

- Gastos de salud

- Ropa básica

- Suscripciones esenciales (teléfono, internet)

Paso 2: Multiplica por los meses que deseas cubrir

- Conservador: 6 meses

- Moderado: 3–4 meses

- Agresivo: 1–2 meses (no recomendado)

Ejemplo:

- Gastos esenciales: $3,500

- Meta: 6 meses

- Objetivo del fondo de emergencia: $21,000

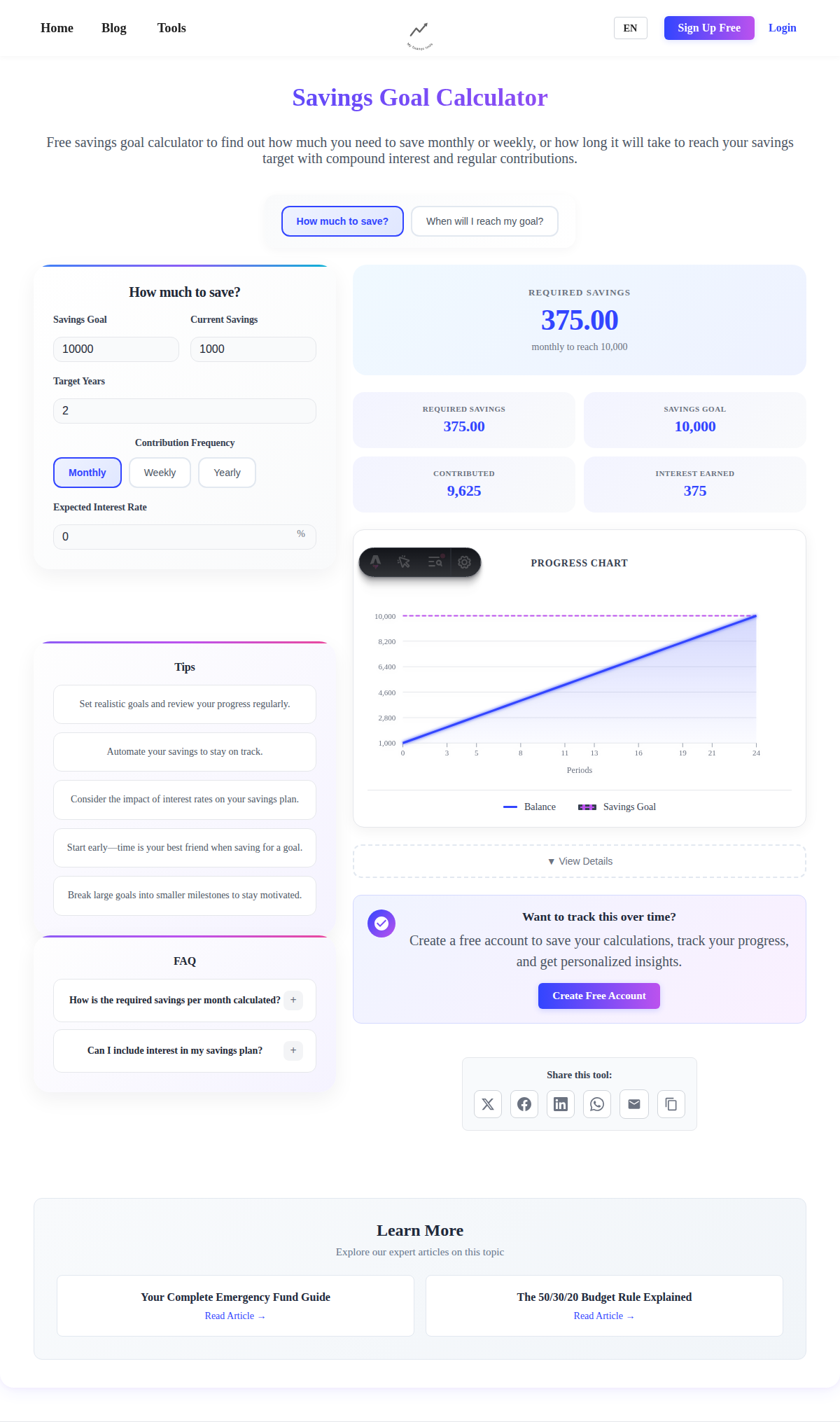

💡 Obtén tu Recomendación Personalizada: Utiliza nuestra Calculadora de Fondo de Emergencia para determinar el tamaño ideal de tu fondo de emergencia basado en tu situación específica, incluyendo tipo de empleo, dependientes y factores de riesgo. La calculadora también te muestra exactamente cuánto tiempo tomará alcanzar tu meta y rastrea tu progreso en el camino.

¿Quién necesita más (o menos) que 6 meses?

Ahorra de 8 a 12 meses si tienes:

- Ingresos variables (freelance, ventas por comisión, trabajo estacional)

- Hogar de un solo ingreso con dependientes

- Problemas de salud que pueden afectar tu capacidad de trabajar

- Profesión especializada con pocas ofertas laborales

- Incertidumbre económica en tu industria

- Negocio propio o autoempleo

3–4 meses podrían ser suficientes si:

- Hogar con dos ingresos estables

- Alta seguridad laboral (funcionariado, cargos permanentes)

- Habilidades muy demandadas

- Red de apoyo familiar fuerte

- Seguro de incapacidad laboral

Casos especiales:

- Alta deuda: Comienza con $1,000, luego enfócate en reducir deudas

- Ingresos extremadamente bajos: Incluso $250 es mejor que nada

- Alto patrimonio: Puede requerirse un fondo más grande por nivel de vida

¿Dónde guardar tu fondo de emergencia?

Debe estar líquido, seguro y separado de tus cuentas diarias.

Mejores opciones

Cuentas de ahorro de alto rendimiento

- Ventajas: Aseguradas por el gobierno, tasas competitivas (4–5 % APY), acceso fácil

- Desventajas: Tasas variables, requisitos de saldo mínimo

- Ideal para: La mayoría de los fondos de emergencia

Cuentas del mercado monetario

- Ventajas: Más rendimiento que cuentas tradicionales, aseguradas, permiten cheques

- Desventajas: Saldo mínimo alto, límite de transacciones

- Ideal para: Fondos mayores a $10,000

CDs a corto plazo (3–12 meses)

- Ventajas: Rentabilidad fija, seguros, evitan gastos impulsivos

- Desventajas: Penalidades por retiro anticipado, menos liquidez

- Ideal para: Parte de fondos grandes

Evita estas opciones

Cuentas corrientes

- Demasiado accesibles

- Poco o ningún interés

- Mejor para gastos mensuales, no ahorros de emergencia

Inversiones en bolsa

- Pueden perder valor en el peor momento

- No garantizado ni accesible al instante

Cuentas de retiro

- Penalizaciones e impuestos por retiro anticipado

- Afectan tu jubilación

- Solo como último recurso

Criptomonedas o inversiones especulativas

- Extremadamente volátiles

- Riesgo alto de pérdida

- No apropiadas para fondos de emergencia

Cómo construir tu fondo: estrategia paso a paso

Paso 1: Establece un objetivo inicial ($500–$1,000)

Ideas para reunir dinero rápidamente:

- Vende artículos que no usas

- Toma turnos extras o trabaja freelance

- Usa tu reembolso de impuestos o bono

- Reduce gastos no esenciales por 1–2 meses

Paso 2: Automatiza tus ahorros

Configura transferencias automáticas:

- De tu cuenta corriente a tu fondo de emergencia

- Justo después del día de pago

- Comienza con cualquier monto (ej. $25/semana)

Ejemplo de progresión:

- Semanas 1–4: $25/semana = $100

- Meses 2–3: $50/semana = $400

- Mes 4 en adelante: $75/semana = $300/mes

Paso 3: Encuentra dinero extra

Reduce gastos temporalmente:

- Cancela suscripciones innecesarias

- Cocina en casa

- Compra marcas genéricas

- Menos entretenimiento

Aumenta tus ingresos:

- Trabajos extra o freelance

- Vende cosas que no usas

- Apps de recompensas

- Horas extra en tu empleo

Aprovecha ingresos inesperados:

- Reembolsos de impuestos

- Bonificaciones

- Herencias o regalos

- Pagos de seguros

Paso 4: Optimiza tu enfoque

Presupuesto 50/30/20 modificado para emergencias:

- 50 % necesidades

- 20 % fondo de emergencia

- 30 % deseos

Equilibrio deuda-emergencia:

- Ahorra $1,000 primero

- Enfócate en eliminar deudas con alto interés

- Luego, completa tu fondo

Errores comunes con el fondo de emergencia

Error #1: Tenerlo demasiado accesible

Problema: Lo usas para gastos diarios

Solución: Cuenta separada, preferentemente en otro banco

Error #2: Invertirlo

Problema: El mercado cae cuando necesitas el dinero

Solución: Opciones seguras y líquidas

Error #3: Usarlo para no emergencias

Problema: Se gasta en caprichos o gastos previstos

Solución: Define qué es una emergencia y separa fondos de vacaciones

Error #4: No reponerlo tras usarlo

Problema: Se vacía y no se recarga

Solución: Retoma tu plan de ahorro inmediatamente

Error #5: Perfeccionismo

Problema: Esperas ganar más para comenzar

Solución: Comienza con cualquier cantidad

Estrategias avanzadas

Enfoque escalonado

- Nivel 1: $1,000 en cuenta de alto rendimiento

- Nivel 2: 2–3 meses en cuenta de mercado monetario

- Nivel 3: Lo restante en CDs o bonos

Línea de crédito como respaldo

Solo para ahorradores disciplinados:

- Fondo reducido en efectivo (2–3 meses)

- Línea de crédito sin usar como respaldo

- Riesgo: No usarla para caprichos

Escalera de fondos

- Divide el fondo en CDs con vencimientos escalonados

- Siempre uno vence cada 90 días

- Mejor rendimiento que cuentas tradicionales

- Riesgo: Penalidad por retiro anticipado

Cuándo (y cómo) usar tu fondo

Antes de retirarlo

Pregúntate:

- ¿Es una emergencia real que amenaza mis finanzas?

- ¿Ya intenté otras opciones (ayuda familiar, pagos a plazos)?

- ¿Puedo esperar hasta el próximo sueldo?

- ¿Evito una deuda o creo un problema mayor?

Cómo retirarlo

- Transfiere solo lo necesario

- Guarda recibos y registra el gasto

- Minimiza costos (pide varios presupuestos, usa seguros)

- Planea reponerlo de inmediato

Después de usarlo

Plan de recuperación:

- Analiza la causa

- Retoma el ahorro automático

- Considera aumentar temporalmente tu ahorro

- Revisa si tu objetivo es suficiente

Casos reales de éxito

Caso 1: Pérdida de empleo

- Situación: Gerente despedido

- Fondo: $18,000 (5 meses)

- Resultado: Buscó el trabajo ideal y obtuvo un 15 % más de salario

Caso 2: Emergencia médica

- Situación: Cirugía inesperada de $5,000

- Fondo: $8,000

- Resultado: Pagó sin endeudarse, se concentró en su recuperación

Caso 3: Reparación del hogar

- Situación: Falla del aire acondicionado en verano

- Fondo: $3,000 (recién iniciado)

- Resultado: Cubrió la mayor parte del costo, solo necesitó un pequeño préstamo

¿Y después del fondo?

Una vez que completes tu fondo, redirige ese ahorro automático a otros objetivos:

Prioridades siguientes

- Paga deudas con alto interés

- Aumenta tus aportes para jubilación (hasta el 15 % de ingresos)

- Ahorra para metas grandes (casa, educación de hijos)

- Invierte para generar patrimonio

Graduación del fondo

Cuando tu patrimonio crezca mucho:

- Aumenta tu meta por estilo de vida

- Evalúa seguros adicionales (incapacidad, responsabilidad)

- Considera estrategias de manejo de efectivo más sofisticadas

Impuestos

El interés del fondo es gravable

- Los intereses ganados se declaran como ingreso

- Guarda registro de los intereses

- Evalúa si conviene usar cuentas con ventajas fiscales

Estrategia avanzada: fondo en cuenta Roth IRA

- Se pueden retirar las aportaciones sin penalización

- Las ganancias quedan para jubilación libres de impuestos

- Riesgo: Tentación de usarlo para gastos no emergentes

Tu plan de acción

Semana 1: Evaluación y configuración

- Calcula tus gastos mensuales esenciales

- Establece tu meta del fondo

- Abre una cuenta de alto rendimiento

- Configura ahorro automático

Mes 1: Impulso inicial

- Alcanza tu primer miniobjetivo ($250–$500)

- Recorta gastos innecesarios

- Vende artículos sin uso

- Celebra cada progreso

Meses 2–6: Crecimiento constante

- Aumenta el monto de ahorro cuando puedas

- Usa ingresos extra para tu fondo

- Monitorea tu avance cada mes

- No lo uses para cosas no urgentes

Mes 6+: Mantenimiento y avance

- Llega a tu meta

- Revisa tu meta cada año

- Redirige el ahorro a otras metas

- Mantén disciplina para emergencias reales

Conclusión: Comienza hoy

Un fondo de emergencia no es solo dinero—es tranquilidad, opciones y libertad. Es la diferencia entre un contratiempo temporal y una catástrofe financiera.

Puntos clave:

- Empieza hoy, aunque sea con poco

- Automatiza para constancia

- Sepáralo de tus cuentas diarias

- Líquido, no invertido

- Solo emergencias reales

- Reponlo después de usarlo

Recuerda: El mejor fondo de emergencia es el que tienes cuando lo necesitas. No importa si empiezas con $25 o $250—lo importante es comenzar.

¿Listo para construir tu fondo? Usa nuestra calculadora de meta de ahorro para crear tu plan personalizado.