Exécution de Retraite dans la Soixantaine+ : Faire Durer Votre Argent Toute la Vie

Félicitations—vous avez atteint la ligne d’arrivée de votre carrière professionnelle et la ligne de départ de la retraite. Après des décennies d’épargne, d’investissement et de planification, il est temps de passer de la construction de richesse à sa préservation et sa dépense sage.

Cette transition de l’accumulation à la distribution est l’une des phases financières les plus difficiles de votre vie. Vous ne recevez plus un salaire régulier, la volatilité du marché peut sembler plus menaçante, et le spectre de survivre à votre argent devient réel. Mais avec une planification et une exécution appropriées, vos années de retraite peuvent être les plus sécurisées financièrement et personnellement satisfaisantes de votre vie.

La Nouvelle Réalité Financière de la Retraite

Le Défi de Longévité : La retraite moderne peut durer 20-30+ ans. Quelqu’un qui prend sa retraite à 65 ans aujourd’hui a une bonne chance de vivre jusqu’à 90 ans ou plus. Cela signifie que votre argent doit potentiellement durer plus longtemps que toute votre carrière professionnelle.

Espérance de Vie par Région (2024) :

- France : 82,5 ans en moyenne

- Suisse : 83,4 ans en moyenne

- Allemagne : 81,2 ans en moyenne

- Japon : 84,8 ans en moyenne

- Australie : 83,2 ans en moyenne

- Moyenne mondiale : 73,16 ans

La Réalité de l’Inflation : Même une inflation modeste de 2-3% annuelle érode significativement le pouvoir d’achat sur 20-30 ans. Ce qui coûte 1 000€ aujourd’hui coûtera 1 800€+ dans 20 ans avec 3% d’inflation.

Escalade des Coûts de Soins de Santé : Les dépenses de soins de santé augmentent typiquement avec l’âge et dépassent souvent les taux d’inflation générale. En France, un retraité moyen dépense 3 000-5 000€+ annuellement en coûts de santé non couverts par la sécurité sociale.

Les Quatre Phases de la Retraite

Phase 1 : Retraite Précoce (Âges 60-70)

- Style de vie actif avec dépenses plus élevées pour voyages et activités

- Période de transition du travail à la retraite complète

- Santé généralement bonne avec dépenses médicales plus faibles

- Taux de retrait plus élevés souvent soutenables

Phase 2 : Retraite Active (Âges 70-80)

- Routine établie avec dépenses modérées

- Plus d’activités basées à domicile et voyages locaux

- Besoins de santé croissants mais encore gérables

- Taux de retrait standard recommandés

Phase 3 : Retraite Passive (Âges 80-90)

- Niveaux d’activité réduits et dépenses discrétionnaires plus faibles

- Coûts de soins de santé significativement plus élevés

- Besoins potentiels de soins à long terme

- Stratégies de retrait conservatrices essentielles

Phase 4 : Dépendant des Soins (Âges 90+)

- Dépenses discrétionnaires minimales

- Coûts maximum de soins de santé et de soins

- Planification successorale devient focus principal

- Préservation de richesse pour soins et héritage

Stratégies de Retrait : Faire Durer Votre Argent

La Règle Classique des 4%

L’approche traditionnelle suggère de retirer 4% de votre portefeuille la première année de retraite, puis d’ajuster annuellement pour l’inflation.

Exemple :

- Portefeuille d’1 million d’euros : 40 000€ retrait première année

- Année 2 avec 3% d’inflation : 41 200€ retrait

- Année 3 : 42 436€ retrait

Avantages de la Règle 4% :

- Simple à comprendre et implémenter

- Basée sur données historiques du marché

- Fournit revenus prévisibles

Inconvénients de la Règle 4% :

- Ne s’adapte pas aux conditions du marché

- Peut être trop conservatrice dans marchés haussiers

- Peut être trop agressive dans marchés baissiers

- Ne tient pas compte du risque de séquence de rendements

Stratégies de Retrait Dynamiques

Des approches plus sophistiquées ajustent les retraits basés sur la performance du marché et les valeurs du portefeuille.

La Stratégie des Seaux : Divisez votre portefeuille en trois “seaux” :

Seau 1 (Dépenses années 1-5) :

- Investissements conservateurs : Épargne haut rendement, CDs, obligations court terme

- But : Besoins immédiats de revenus

- Protection : De la volatilité du marché

Seau 2 (Dépenses années 6-15) :

- Investissements modérés : Fonds équilibrés, actions à dividendes, obligations intermédiaires

- But : Croissance et revenus moyen terme

- Équilibre : Croissance et stabilité

Seau 3 (Dépenses années 16+) :

- Investissements de croissance : Fonds indiciels actions, actions internationales

- But : Croissance long terme pour combattre inflation

- Tolérance au risque : Plus élevée pour besoins long terme

La Stratégie des Garde-Fous : Définissez des limites supérieures et inférieures de retrait basées sur la performance du portefeuille :

- Portefeuille monte 20%+ : Augmenter retraits de 10%

- Portefeuille baisse 20%+ : Diminuer retraits de 10%

- Années normales : Maintenir taux retrait standard

Considérations Globales de Retrait

Séquençage Efficient Fiscalement des Retraits :

- Distributions minimales requises (où applicable)

- Comptes imposables (traitement gains capital)

- Comptes à impôts différés (comptes retraite traditionnels)

- Comptes libres d’impôts (comptes Roth, épargne libre d’impôts)

Implications Fiscales Internationales :

- Traités fiscaux entre pays peuvent affecter taxation des retraits

- Crédits fiscaux étrangers pour investissements internationaux

- Changements de résidence peuvent impacter significativement obligations fiscales

- Conseil professionnel essentiel pour situations internationales complexes

Planification et Coûts de Soins de Santé

Les soins de santé deviennent la plus grande dépense variable à la retraite, nécessitant planification soigneuse et ressources adéquates.

Systèmes de Santé Globaux

Pays avec Soins de Santé Universels (France, Allemagne, Suisse) :

- Couverture de base fournie par systèmes gouvernementaux

- Assurance supplémentaire pour services améliorés

- Couverture médicaments prescrits varie selon pays

- Soins à long terme nécessitent souvent planification additionnelle

Systèmes de Soins de Santé Privés (États-Unis, Suisse) :

- Planification Medicare (États-Unis) pour couverture de base

- Assurance supplémentaire essentielle pour couverture complète

- Comptes Épargne Santé fournissent financement soins santé avantageux fiscalement

- Assurance internationale pour retraités globaux

Planification Coûts Soins de Santé

Dépenses Annuelles Soins Santé par Âge :

- Âges 65-74 : 3 000-4 000€ annuellement (exemple français)

- Âges 75-84 : 4 000-6 000€ annuellement

- Âges 85+ : 6 000-10 000€+ annuellement

Coûts Soins Long Terme :

- Soins à domicile : 25-40€/heure pour services aide

- Soins de jour adultes : 60-100€/jour

- Vie assistée : 2 000-4 000€/mois

- Maison de retraite : 3 000-6 000€+/mois

Variations Coûts Globales : Les coûts soins santé varient dramatiquement par pays et région :

- Asie du Sud-Est : 50-80% moins cher que pays occidentaux

- Europe de l’Est : 60-70% moins cher que Europe de l’Ouest

- Amérique Latine : 40-70% moins cher que Amérique du Nord

- Europe de l’Ouest/Amérique du Nord : Coûts les plus élevés globalement

Stratégies de Financement Soins Santé

Comptes Épargne Santé (HSAs) : Où disponibles, HSAs fournissent triple avantage fiscal :

- Contributions déductibles d’impôts

- Croissance libre d’impôts

- Retraits libres d’impôts pour dépenses médicales qualifiées

Assurance Soins Long Terme :

- Achetée dans cinquantaine : Primes plus basses, meilleure qualification santé

- Polices hybrides : Assurance vie avec bénéfices soins long terme

- Couverture internationale : Importante pour retraités globaux

Fonds Urgence Soins Santé : Séparé du fonds urgence général :

- Objectif : 50 000-100 000€ pour événements médicaux majeurs

- Investissement : Fonds conservateurs, facilement accessibles

- Reconstitution : Plan pour inflation continue soins santé

Optimisation Sécurité Sociale et Prestations Gouvernementales

La plupart des pays fournissent quelque forme de prestations retraite gouvernementales nécessitant optimisation stratégique.

Sécurité Sociale Française

Stratégies de Demande :

- Demande précoce (60-62) : Décotes permanentes selon années cotisées

- Âge légal retraite (62-67) : 100% des prestations calculées

- Retraite différée (après 67) : Surcotes annuelles pour retard

Prestations Conjoint :

- Pension de réversion : Jusqu’à 60% de la pension du conjoint décédé

- Stratégies de demande : Coordonner timing pour prestations ménage maximales

Prestations Gouvernementales Internationales

Allemagne :

- Pension d’État : Pension complète nécessite années contribution complètes

- Pensions privées : Pensions lieu travail et personnelles

- Crédit pension : Prestation testée moyens pour retraités bas revenus

Suisse :

- AVS (1er Pilier) : Pension de base pour tous résidents

- Caisse de Pension (2ème Pilier) : Prévoyance professionnelle

- 3ème Pilier : Prévoyance privée

Italie :

- Pensione di Vecchiaia : Basée sur contributions pendant années travail

- Pensions complémentaires : Fonds pension privés

- Supplemento al minimo : Pour seniors bas revenus

Évolution Stratégie Investissement à la Retraite

Votre approche investissement doit équilibrer génération revenus, croissance et préservation capital.

Allocation Actifs Appropriée Âge

Retraite Précoce (60-70) :

- 40% actions / 50% obligations / 10% alternatifs

- Encore besoin croissance pour combattre inflation

- Réduire volatilité pour tranquillité esprit

Retraite Moyenne (70-80) :

- 30% actions / 60% obligations / 10% alternatifs

- Focus se déplace vers revenus et préservation

- Maintenir quelque croissance pour longévité

Retraite Tardive (80+) :

- 20% actions / 70% obligations / 10% alternatifs

- Préservation et liquidité deviennent primordiales

- Portefeuille simplifié pour gestion plus facile

Investissement Axé Revenus

Stratégies Dividendes :

- Actions croissance dividendes : Entreprises avec historique augmentation dividendes

- ETFs dividendes : Exposition diversifiée entreprises payant dividendes

- Dividendes internationaux : Diversification géographique revenus

- Implications fiscales : Considérer traitement fiscal dividendes

Échelonnement Obligations : Créez revenus prévisibles via achats systématiques obligations :

- Acheter obligations avec dates échéance échelonnées

- Recevoir principal retour à intervalles réguliers

- Réinvestir dans nouvelles obligations aux taux actuels

- Protection inflation : Via réinvestissement régulier

Fiducies Placement Immobilier (REITs) :

- Rendements dividendes élevés : Souvent 3-6% annuellement

- Couverture inflation : Immobilier augmente typiquement avec inflation

- Diversification : Différent des actions et obligations

- Considérations fiscales : Dividendes REIT souvent taxés comme revenus ordinaires

Considérations Investissement Global

Couverture Devise : Protégez contre fluctuations devises :

- Biais devise locale : Gardez majorité investissements en devise retraite

- Diversification : Quelque exposition internationale pour opportunités

- Fonds couverts : Investissements internationaux couverts devise

- Couverture naturelle : Immobilier international dans lieux retraite

Investissement Global Efficient Fiscalement :

- Comptes avantageux fiscalement : Maximiser usage comptes retraite

- Traités fiscaux : Comprendre implications investissements internationaux

- Impôts retenue source : Crédits fiscaux étrangers pour dividendes internationaux

- Conseil professionnel : Essentiel pour portefeuilles internationaux complexes

Planification Successorale et Gestion Héritage

Votre soixantaine et au-delà sont quand planification successorale devient critique, tant pour votre sécurité que votre héritage.

Documents Essentiels Planification Successorale

Testament :

- Distribution actifs selon vos souhaits

- Désignation tuteur pour dépendants

- Nomination exécuteur pour gestion succession

- Mises jour régulières pour changements vie

Procuration :

- Procuration financière : Pour prise décisions financières

- Procuration soins santé : Pour décisions médicales

- Dispositions durables : Effectives même si vous devenez incapable

- Individus confiance : Choisir agents fiables, financièrement responsables

Directives Soins Santé :

- Testament vie : Préférences soins fin de vie

- Ne pas réanimer (DNR) : Si désiré

- Don d’organes : Souhaits clairement énoncés

- Communication : Discuter préférences avec famille

Structures Fiducie :

- Fiducies révocables : Flexibilité avec évitement homologation

- Fiducies irrévocables : Avantages fiscaux avec contrôle réduit

- Fiducies besoins spéciaux : Pour bénéficiaires handicapés

- Fiducies caritatives : Pour objectifs philanthropiques

Stratégies Transfert Richesse

Donations Annuelles : La plupart pays permettent donations annuelles libres impôts :

- France : Donations familiales avec abattements significatifs

- Allemagne : 20 000€ aux enfants tous 10 ans

- Suisse : Pas d’impôt donation niveau fédéral, généralement cantonal aussi

- Limites annuelles limitées autres pays UE

Financement Éducation :

- Plans éducation : Épargne éducation avantageux fiscalement

- Paiements directs frais scolarité : Souvent exception illimitée impôt donation

- Fiducies éducation : Pour soutien éducation continu

- Écoles internationales : Considérer options éducation globales

Donations Caritatives :

- Déductions fiscales : Pour contributions caritatives

- Fonds conseillés donateurs : Comptes donation caritative flexibles

- Fiducies caritatives restantes : Revenus vie, reste charité

- Planification héritage : Impact significatif au-delà votre vie

Planification Successorale Internationale

Considérations Transfrontalières :

- Testaments multiples : Pour actifs différents pays

- Traités fiscaux : Prévenir double taxation successions

- Conseil professionnel : Essentiel pour successions internationales

- Localisation actifs : Placement stratégique pour efficacité fiscale

Gérer Anxiété Financière à la Retraite

Peurs Financières Communes Retraite

Survivre à Votre Argent :

- Planification longévité : Planifier pour 90+ années vie

- Taux retrait conservateurs : Commencer avec 3-3,5% si inquiet

- Options travail temps partiel : Maintenir quelque capacité gain

- Filets sécurité sociaux : Comprendre programmes prestations gouvernementales

Volatilité Marché :

- Diversification : Réduire volatilité portefeuille

- Fonds urgence : Réserves liquides plus importantes pour tranquillité esprit

- Dépenses flexibles : Capacité réduire dépenses pendant ralentissements

- Perspective historique : Marchés récupèrent avec temps

Coûts Soins Santé :

- Assurance complète : Couverture adéquate pour dépenses majeures

- Épargne soins santé : Fonds dédiés pour coûts médicaux

- Style vie sain : Mesures préventives pour réduire coûts futurs

- Planification lieu : Considérer coûts soins santé dans décisions lieu

Aspects Psychologiques Dépense à la Retraite

Permission Dépenser : Beaucoup retraités luttent avec passage épargne à dépense :

- Changement mentalité : Votre argent destiné soutenir votre retraite

- Budgétisation : Créer plans dépense retraite

- Catégories sans culpabilité : Désigner argent pour plaisir

- Révisions régulières : S’assurer dépenses alignées avec ressources

Activité et But : Sécurité financière permet activités retraite significatives :

- Travail bénévole : Contribuer causes qui vous importent

- Apprentissage : Cours, ateliers, nouvelles compétences

- Voyages : Explorer lieux que vous avez toujours voulu visiter

- Temps famille : Créer souvenirs avec êtres chers

Technologie et Gestion Financière Retraite

Outils Numériques pour Retraités

Apps Gestion Financière :

- Suivi portefeuille : Surveiller tous comptes investissement

- Outils budgétisation : Suivre dépenses retraite

- Automatisation paiement factures : Simplifier tâches financières routines

- Fonctionnalités sécurité : Protéger contre fraude et vol identité

Gestion Soins Santé :

- Dossiers santé : Stockage numérique informations médicales

- Navigation assurance : Comprendre couverture et réclamations

- Gestion médicaments : Suivre médicaments et coûts

- Télésanté : Accès distant soins santé

Outils Communication :

- Coordination familiale : Partager informations financières avec famille confiance

- Communication professionnelle : Appels vidéo avec conseillers

- Stockage documents : Stockage nuage sécurisé pour documents importants

- Accès urgence : Systèmes pour famille accéder informations si nécessaire

Cybersécurité pour Seniors

Menaces Communes :

- Emails phishing : Messages faux demandant informations personnelles

- Arnaques investissement : Opportunités investissement trop belles pour être vraies

- Arnaques romance : Arnaques relation en ligne ciblant seniors solitaires

- Arnaques support technique : Services faux réparation ordinateur

Stratégies Protection :

- Mots passe forts : Mots passe uniques pour tous comptes financiers

- Authentification deux facteurs : Sécurité extra pour comptes sensibles

- Surveillance régulière : Vérifier tous comptes pour activité non autorisée

- Implication familiale : Membres famille confiance qui peuvent aider vérifier activité suspecte

Considérations Style Vie Retraite Global

Arbitrage Coût Vie

Beaucoup retraités découvrent que leur argent va plus loin certains endroits :

Destinations Retraite Populaires Bas Coût :

Amérique Latine :

- Mexique : 40-60% coûts plus bas, bons soins santé, proximité Europe

- Costa Rica : Démocratie stable, bons soins santé, biodiversité

- Panama : Devise dollar américain, avantages retraités, infrastructure

Asie Sud-Est :

- Malaisie : Infrastructure moderne, anglophone, coûts bas

- Thaïlande : Richesse culturelle, excellents soins santé, climat chaud

- Philippines : Anglophone, style vie îles, coûts très bas

Europe :

- Portugal : Adhésion UE, bons soins santé, climat doux

- Grèce : Coûts plus bas qu’Europe Ouest, options îles

- Europe Est : Coûts très bas, infrastructure s’améliorant

Options Visa et Résidence Retraite

Programmes Visa Retraite Communs :

- Portugal D7 Visa : Pour retraités avec revenus passifs

- Espagne Non-Lucrative Visa : Pour retraités financièrement indépendants

- Malaisie MM2H : Résidence long terme pour retraités étrangers

- Panama Pensioner Visa : Réductions et avantages pour retraités

Considérations Retraite Internationale :

- Accès soins santé : Qualité et coût soins médicaux

- Barrières langue : Communication vie quotidienne et urgences

- Adaptation culturelle : Ajustement différents styles vie et coutumes

- Implications fiscales : Impact revenus retraite et planification successorale

Créer Votre Plan Exécution Retraite

Phase 1 : Planification Transition (Âges 60-65)

Préparation Financière :

- Développement stratégie retrait et test

- Transition couverture soins santé des plans employeur

- Optimisation demande Sécurité Sociale/retraite

- Stratégie fiscale pour revenus retraite

Préparation Style Vie :

- Planification activités pour accomplissement et but

- Développement connexions sociales hors travail

- Optimisation santé pour retraite active

- Décisions lieu pour années retraite

Phase 2 : Implémentation Retraite Précoce (Âges 65-75)

Optimisation Revenus :

- Demander prestations gouvernementales aux moments optimaux

- Séquençage retraits de différents types comptes

- Planification fiscale pour flux revenus retraite

- Ajustement stratégie investissement pour focus revenus

Établissement Style Vie :

- Développement routine retraite

- Engagement activités dans hobbies et intérêts

- Maintenance et expansion réseau social

- Maintenance santé via soins préventifs

Phase 3 : Ajustements Retraite Moyenne (Âges 75-85)

Raffinement Stratégie :

- Ajustement taux retrait basé sur performance portefeuille

- Planification soins santé pour besoins médicaux croissants

- Simplification investissement pour gestion plus facile

- Mises jour planification successorale pour circonstances actuelles

Adaptation Style Vie :

- Modification activités pour capacités physiques changeantes

- Modifications domicile pour vieillir sur place

- Développement système soutien pour besoins assistance

- Planification héritage pour transfert richesse et valeurs

Phase 4 : Gestion Retraite Tardive (Âges 85+)

Gestion Simplifiée :

- Simplification portefeuille pour supervision plus facile

- Considération gestion professionnelle pour situations complexes

- Implication familiale dans supervision financière

- Planification soins pour besoins assistance potentiels

Implémentation Héritage :

- Exécution transfert richesse selon plans successoraux

- Implémentation donations caritatives

- Éducation financière familiale pour prochaine génération

- Transmission valeurs au-delà actifs financiers

Planification Urgence pour Retraités

Urgences Financières

Ralentissements Marché :

- Réserves liquides plus importantes : 12-24 mois dépenses en liquide

- Dépenses flexibles : Capacité réduire dépenses discrétionnaires

- Revenus alternatifs : Capacités travail temps partiel ou conseil

- Guidance professionnelle : Conseiller financier pour gestion crise

Urgences Santé :

- Assurance complète : Couverture adéquate pour événements médicaux majeurs

- Fonds urgence soins santé : Séparé des fonds urgence généraux

- Coordination soins : Gestion soins familiale ou professionnelle

- Directives avancées : Souhaits soins santé clairement documentés

Urgences Familiales

Crises Enfants Adultes :

- Limites prédéterminées : Combien soutien vous pouvez fournir

- Protocoles urgence : Systèmes pour besoins financiers familiaux urgents

- Coordination professionnelle : Impliquer conseillers financiers dans crises familiales

- Maintenance limites : Protéger votre propre sécurité financière

Passer Action pour Succès Retraite

Votre stratégie exécution retraite devrait être aussi soigneusement planifiée que votre accumulation richesse l’était.

Éléments Action Immédiats :

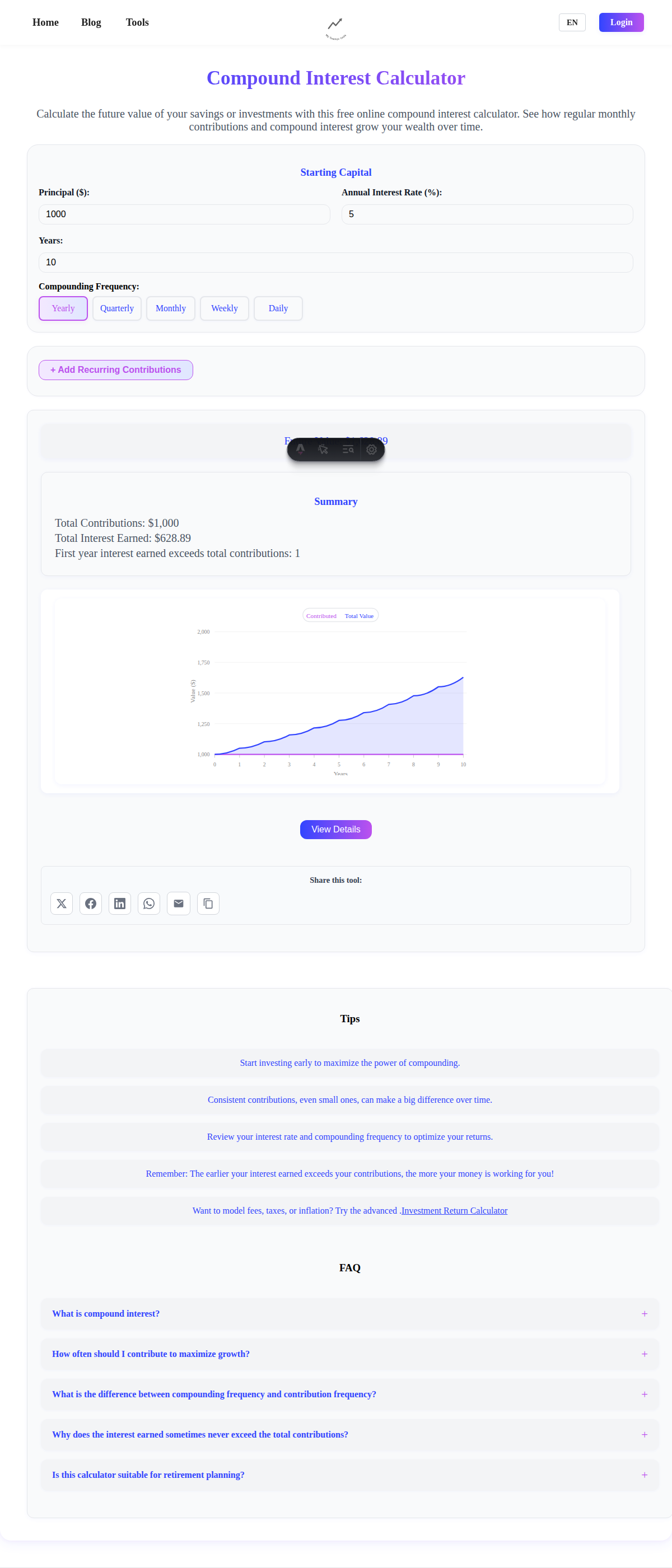

- Calculez votre taux retrait basé sur portefeuille actuel et dépenses

- Optimisez stratégies demande prestations gouvernementales

- Révisez et mettez jour tous documents planification successorale

- Établissez stratégies financement soins santé et soins long terme

Objectifs Première Année :

- Implémentez votre stratégie retrait et revenus

- Établissez routines et activités style vie retraite

- Surveillez et ajustez stratégies financières basées sur expérience réelle

- Construisez systèmes soutien pour gestion financière et vie continue

Gestion Continue :

- Révisions stratégie annuelles avec professionnels financiers

- Évaluations portefeuille et taux retrait trimestrielles

- Révisions soins santé et couverture assurance régulières

- Mises jour planification successorale pour circonstances et lois changeantes

Les Clés du Succès Financier Retraite

Flexibilité : Votre retraite durera probablement 20-30 ans. Vos stratégies doivent s’adapter aux marchés changeants, santé et circonstances vie.

Diversification : Sources revenus multiples, diversification géographique et types investissement variés fournissent sécurité et opportunités.

Soutien Professionnel : Gestion financière retraite complexe bénéficie souvent guidance professionnelle pour planification fiscale, investissement, successorale et soins santé.

Communication Familiale : Communication claire avec famille sur votre situation financière, souhaits et procédures urgence protège tous impliqués.

But et Signification : Sécurité financière est moyen pour fin—vivre retraite épanouissante, significative qui reflète vos valeurs et rêves.

Rappelez-vous : vous avez passé décennies construisant richesse pour cette phase vie. Avec planification et exécution appropriées, vos années retraite peuvent être financièrement sécurisées et personnellement gratifiantes. Votre argent destiné soutenir vie que vous voulez vivre—maintenant temps de la vivre.

Transition de construction richesse à dépense richesse est difficile, mais avec bonnes stratégies et mentalité, vos années dorées peuvent être vraiment dorées.

Prêt à exécuter votre stratégie retraite ? Utilisez nos calculateurs financiers pour modéliser différentes stratégies retrait et créer votre plan personnalisé pour faire durer votre argent toute la vie.