Ein Notgroschen ist dein finanzielles Sicherheitsnetz – der Puffer, der dich im Ernstfall vor dem finanziellen Absturz bewahrt. Studien zeigen jedoch, dass fast 40 % der Amerikaner keine 400 $ für einen Notfall hätten, ohne sich zu verschulden oder etwas zu verkaufen.

Wenn du noch keinen ausreichenden Notgroschen hast, bist du nicht allein – und es ist noch nicht zu spät. In diesem umfassenden Leitfaden erfährst du, wie du Schritt für Schritt ein echtes finanzielles Polster aufbaust.

Was ist ein Notgroschen?

Ein Notgroschen ist Geld, das speziell für unerwartete Ausgaben oder finanzielle Notlagen zurückgelegt wird. Nicht gedacht ist er für geplante Ausgaben, Wünsche oder Chancen – sondern ausschließlich für echte Notfälle, die deine finanzielle Stabilität gefährden.

Was zählt als echter Notfall?

Echte Notfälle:

- Jobverlust oder drastische Einkommensminderung

- Größere medizinische Ausgaben (nicht versichert)

- Notwendige Hausreparaturen (z. B. Dach, Heizung, Wasserleitung)

- Autoreparaturen, um zur Arbeit zu kommen

- Familiäre Notfälle mit Reise- oder Finanzbedarf

Keine Notfälle:

- Urlaube oder Reiseangebote

- Geschenke zu Feiertagen oder Geburtstagen

- Renovierungen oder Aufwertungen am Haus

- Sonderangebote oder Rabatte

- Investitionsgelegenheiten

Wie viel solltest du sparen?

Die Standardempfehlung liegt bei 3–6 Monaten Lebenshaltungskosten – aber der tatsächliche Betrag hängt von deiner individuellen Situation ab.

Die stufenweise Methode

Phase 1: Start-Notgroschen (500–1.000 €)

Ziel ist ein kleiner Betrag, um kleinere Notfälle ohne Kreditkarte abzufangen.

Phase 2: Basis-Notgroschen (1 Monat Ausgaben)

Errechne deine wichtigsten Monatskosten und spare diesen Betrag für kurzfristige Engpässe.

Phase 3: Standard-Notgroschen (3–6 Monate)

Der klassische Puffer für längere Jobsuche oder größere Notlagen.

Phase 4: Erweiterter Notgroschen (6–12+ Monate)

Für Selbstständige, gesundheitlich eingeschränkte oder risikoreiche Lebenslagen.

Zielbetrag berechnen

Schritt 1: Liste deine Fixkosten

- Wohnen (Miete/Kredit, Strom, Versicherung)

- Essen und Lebensmittel

- Transport (Auto, Benzin, Versicherung)

- Mindestschuldenzahlungen

- Gesundheitskosten

- Kleidung (Grundbedarf)

- Essenzielle Abos (Telefon, Internet)

Schritt 2: Multipliziere mit Anzahl Monate

- Konservativ: 6 Monate

- Durchschnittlich: 3–4 Monate

- Aggressiv: 1–2 Monate (nicht empfohlen)

Beispielrechnung:

- Monatliche Fixkosten: 3.500 €

- Ziel: 6 Monate

- Notgroschen-Ziel: 21.000 €

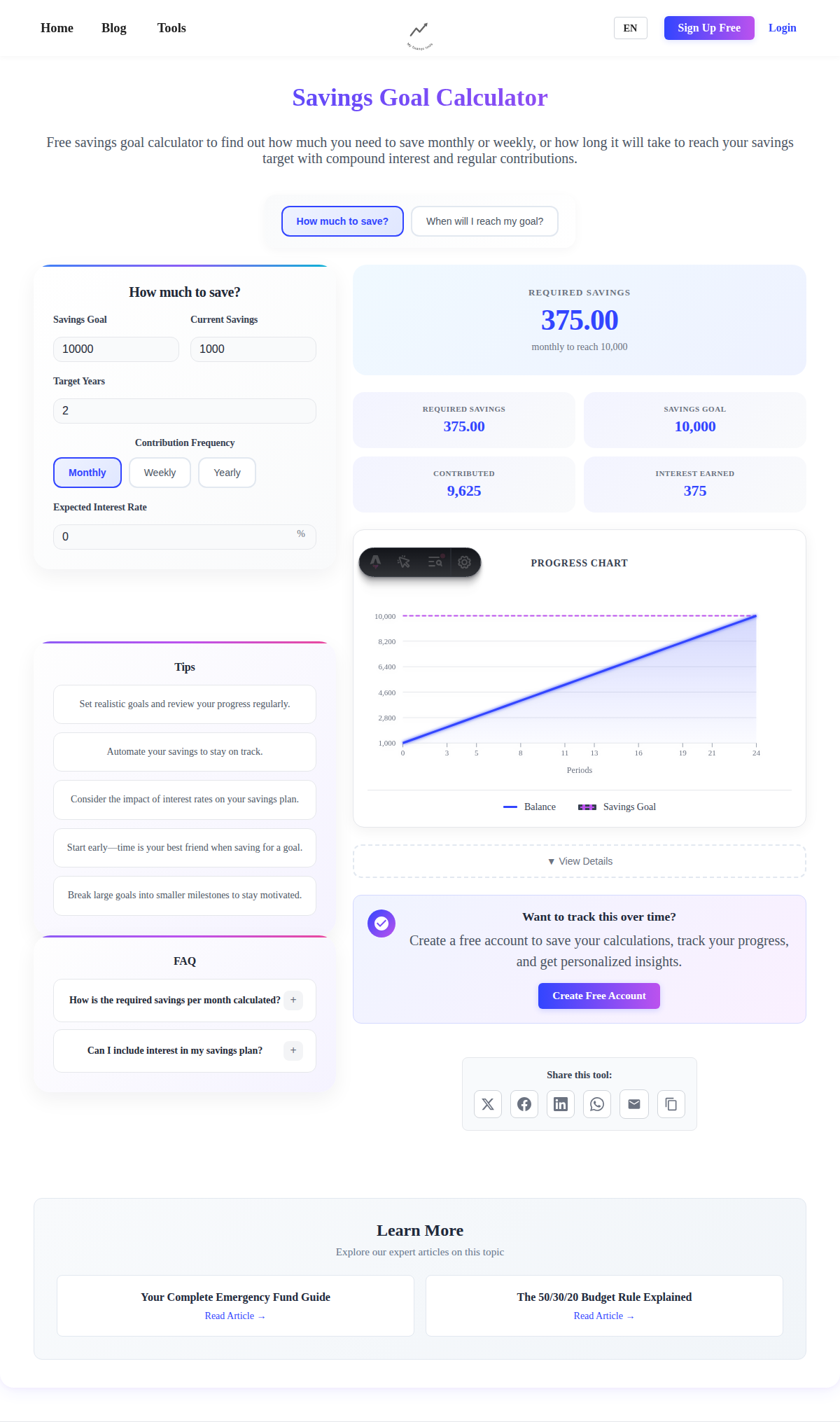

💡 Personalisierte Empfehlung erhalten: Nutze unseren Notgroschen-Rechner, um die ideale Größe deines Notgroschens basierend auf deiner spezifischen Situation zu ermitteln – einschließlich Beschäftigungsart, Angehörige und Risikofaktoren. Der Rechner zeigt dir auch genau, wie lange es dauert, bis du dein Ziel erreichst, und verfolgt deinen Fortschritt.

Wer braucht mehr oder weniger Rücklagen?

Spare 8–12 Monate, wenn du:

- Schwankendes Einkommen hast (Freelancer, Provision, Saisonarbeit)

- Alleinverdiener mit Familie bist

- Gesundheitsprobleme hast

- Spezialisierte Karriere mit wenig offenen Stellen hast

- Wirtschaftliche Unsicherheit im Berufsfeld herrscht

- Selbstständig oder Unternehmer bist

3–4 Monate könnten reichen, wenn du:

- Zwei stabile Einkommen im Haushalt hast

- Hohe Jobsicherheit genießt (z. B. Verbeamtung)

- Schnell vermittelbare Qualifikationen hast

- Starke familiäre Unterstützung bekommst

- Gute Berufsunfähigkeitsversicherung hast

Besondere Fälle:

- Hohe Schulden: Starte mit 1.000 €, dann Schuldenabbau

- Sehr geringes Einkommen: 250 € sind besser als 0 €

- Hohes Vermögen: Größerer Notgroschen durch hohen Lebensstil nötig

Wo sollte man den Notgroschen aufbewahren?

Dein Notgroschen muss liquide, sicher und getrennt vom Alltag sein.

Die besten Optionen

Tagesgeldkonto mit hoher Verzinsung

- Vorteile: Einlagensicherung, 4–5 % Zinsen, täglich verfügbar

- Nachteile: Zinssatz kann schwanken, evtl. Mindestguthaben

- Geeignet für: Hauptstandort des Notgroschens

Geldmarktkonto

- Vorteile: Höhere Zinsen, sicher, evtl. mit Schecks

- Nachteile: Transaktionslimit, höhere Mindestsummen

- Geeignet für: Rücklagen ab 10.000 €

Kurzfristige Festgeldkonten (3–12 Monate)

- Vorteile: Fester Zinssatz, keine Impulsausgaben

- Nachteile: Strafe bei vorzeitiger Entnahme

- Geeignet für: Teil größerer Notgroschen

Diese Orte meiden

Girokonto

- Zu leicht verfügbar → wird für Alltagsausgaben genutzt

- Kaum bis keine Zinsen

Aktien/ETF

- Kursverluste möglich, wenn du Geld brauchst

- Keine Garantien, hohe Volatilität

Altersvorsorgekonten

- Strafsteuer und Verlust bei früher Auszahlung

- Sollte nur letzter Ausweg sein

Krypto oder Spekulation

- Hohe Volatilität

- Gefahr von Totalverlust

- Nicht geeignet für Notgroschen

Notgroschen aufbauen: Schritt-für-Schritt

Schritt 1: Startziel setzen (500–1.000 €)

Schnelle Maßnahmen:

- Dinge verkaufen

- Nebenjobs oder Überstunden

- Steuererstattung oder Bonus nutzen

- 1–2 Monate Ausgaben stark kürzen

Schritt 2: Automatisch sparen

Automatische Überweisung einrichten:

- Vom Girokonto auf Tagesgeldkonto

- Direkt nach Gehaltseingang

- Selbst 25 €/Woche helfen

Beispiel-Progression:

- Woche 1–4: 25 €/Woche = 100 €

- Monat 2–3: 50 €/Woche = 400 €

- Monat 4+: 75 €/Woche = 300 €/Monat

Schritt 3: Geldreserven schaffen

Ausgaben senken:

- Abos kündigen

- Zuhause kochen

- Hausmarken kaufen

- Freizeitkosten einschränken

Einnahmen erhöhen:

- Nebenjob oder Freiberuf

- Unbenutztes verkaufen

- Cashback-Apps

- Überstunden

Zuflüsse nutzen:

- Steuererstattung

- Boni

- Geldgeschenke

- Versicherungsleistungen

Schritt 4: Strategie anpassen

50-30-20-Modell angepasst:

- 50 % Grundbedürfnisse

- 20 % Notgroschen (statt allgemeines Sparen)

- 30 % Freizeit

Kombi-Strategie Schulden/Notgroschen:

- 1.000 € Notgroschen

- Hochzins-Schulden tilgen

- Vollständigen Notgroschen aufbauen

Häufige Fehler beim Notgroschen

Fehler #1: Zu leicht verfügbar

Problem: Geld wird für Alltag genutzt

Lösung: Externes Sparkonto, separate Bank

Fehler #2: Investieren

Problem: Verlust bei Börsencrash

Lösung: Nur sichere Konten mit garantierter Verfügbarkeit

Fehler #3: Zweckentfremdung

Problem: Nutzung für Wunschkäufe

Lösung: Klare Notfall-Definition, Extra-Konten für Urlaub etc.

Fehler #4: Nach Notfall nicht auffüllen

Problem: Notgroschen bleibt leer

Lösung: Sparplan sofort wieder starten

Fehler #5: Perfektionismus

Problem: Warten auf „genug Einkommen“

Lösung: Mit kleinen Beträgen starten

Erweiterte Strategien

Stufenmodell

- Stufe 1: 1.000 € Tagesgeld

- Stufe 2: 2–3 Monate auf Geldmarktkonto

- Stufe 3: Rest auf Festgeld (kurzfristig)

Kreditlinie als Backup

Nur für Disziplinierte:

- 2–3 Monate als Cash

- Kreditrahmen verfügbar

- Achtung: Kein Kredit für Wunschkäufe nutzen!

Notgroschen-Leiter

- Aufteilung in Festgeld mit gestaffelter Laufzeit

- Alle 3 Monate ein Teil verfügbar

- Höherer Ertrag als Sparkonto

- Achtung: Strafe bei früher Entnahme

Wann (und wie) sollte man auf den Notgroschen zugreifen?

Vor dem Zugriff: Fragen stellen

- Ist es ein echter Notfall?

- Gibt es andere Optionen (Familie, Zahlungsplan)?

- Kann ich bis zum Gehalt warten?

- Vermeide ich Schulden – oder schaffe ich neue?

Auszahlung

- Nur das Nötige abheben

- Belege aufbewahren

- Kosten minimieren (z. B. mehrere Angebote einholen)

- Wiederaufbauplan sofort starten

Nach der Nutzung

Erholungsplan:

- Ursache analysieren

- Sparrate wieder aktivieren

- Sparbeitrag ggf. temporär erhöhen

- Zielhöhe prüfen und ggf. anpassen

Erfolgsbeispiele

Fall 1: Jobverlust

- Situation: Marketing-Manager gekündigt

- Notgroschen: 18.000 € (5 Monate)

- Ergebnis: Keine Panik, besserer Job mit 15 % mehr Gehalt

Fall 2: Medizinischer Notfall

- Situation: OP mit 5.000 € Selbstbeteiligung

- Notgroschen: 8.000 €

- Ergebnis: Kein Kredit nötig, Fokus auf Genesung

Fall 3: Hausreparatur

- Situation: Klimaanlage im Sommer kaputt

- Notgroschen: 3.000 € (frisch aufgebaut)

- Ergebnis: Großteil der 4.500 € Kosten gedeckt, kleiner Kredit statt Kreditkarte

Nach dem Notgroschen: Was dann?

Wenn dein Ziel erreicht ist, leite deine Sparrate um:

Weitere Ziele

- Schuldenabbau (z. B. Kreditkarten)

- Rentenbeiträge erhöhen (15 % vom Einkommen)

- Großziele sparen (Haus, Kinder)

- Vermögen aufbauen (Investitionen)

„Notgroschen-Abschluss“

- Mehr Rücklagen bei steigendem Lebensstil

- Andere Versicherungen prüfen (z. B. Berufsunfähigkeit)

- Cash-Strategie anpassen

Steueraspekte

Zinserträge sind steuerpflichtig

- Erträge aus Sparkonten versteuern

- Belege aufbewahren

- Steuervorteile prüfen (z. B. bei Kombimodellen)

Fortgeschritten: Notgroschen über Roth IRA

- Beiträge jederzeit steuerfrei entnehmbar

- Wachstum bleibt steuerfrei bei Rentennutzung

- Achtung: Verlockung zur Zweckentfremdung!

Dein 4-Wochen-Plan

Woche 1: Grundlagen

- Monatsausgaben berechnen

- Zielbetrag festlegen

- Tagesgeldkonto eröffnen

- Automatisches Sparen starten

Monat 1: Momentum aufbauen

- Erstes Ziel (250–500 €) erreichen

- Unnötige Ausgaben streichen

- Unbenutztes verkaufen

- Erfolge feiern!

Monate 2–6: Dranbleiben

- Sparrate anpassen

- Windfälle fürs Sparen nutzen

- Monatlich Fortschritt checken

- Keine falschen Notfälle zulassen

Ab Monat 6: Erhalten und erweitern

- Zielhöhe erreicht?

- Ziel jährlich überprüfen

- Sparrate für andere Ziele nutzen

- Disziplin behalten

Fazit: Fang heute an

Ein Notgroschen ist mehr als Geld – er bringt Ruhe, Freiheit und Sicherheit.

Wichtigste Punkte:

- Jetzt starten, egal mit welchem Betrag

- Automatisieren für Konstanz

- Trennen vom Alltag

- Liquidität vor Rendite

- Nur echte Notfälle zulassen

- Nach Entnahme sofort auffüllen

Der beste Notgroschen ist der, den du hast, wenn du ihn brauchst. Fang an – dein zukünftiges Ich wird dir danken.

Nutze unseren Sparziel-Rechner, um deinen Plan zu erstellen und deinen Fortschritt zu sehen.