Choisir entre une IRA traditionnelle et une Roth IRA est l’une des décisions les plus importantes en matière de planification de retraite pour les investisseurs américains. Ce choix a un impact direct sur vos impôts aujourd’hui, sur vos impôts à la retraite, et sur la richesse que vous accumulerez au fil du temps.

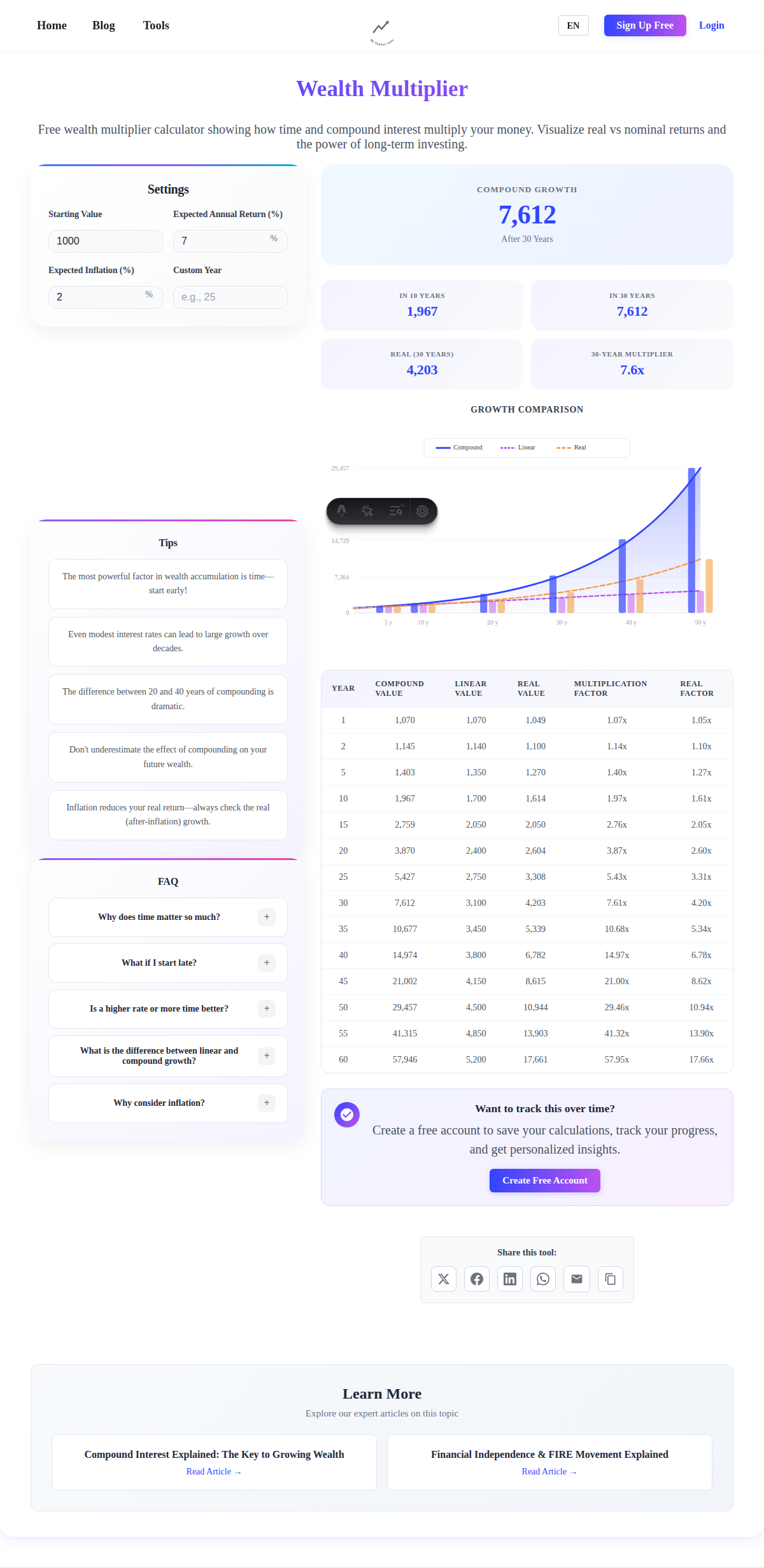

Cette décision est encore plus cruciale lorsqu’elle est combinée à d’autres stratégies de retraite. Comme nous l’avons vu dans notre guide sur les intérêts composés, le pouvoir de la capitalisation avec avantage fiscal sur plusieurs décennies peut faire la différence entre une retraite confortable et une retraite financièrement précaire.

Remarque : Ce guide est spécifiquement basé sur la législation fiscale des États-Unis. Les lecteurs internationaux doivent consulter les options de comptes retraite et règles fiscales locales.

Bases de l’IRA : Ce qu’il faut savoir

Qu’est-ce qu’une IRA ?

Une IRA (Individual Retirement Account) est un compte d’investissement bénéficiant d’avantages fiscaux destiné à aider les Américains à préparer leur retraite. Contrairement au 401(k) proposé par les employeurs, l’IRA est ouverte et gérée de manière individuelle.

Avantages clés :

- Avantages fiscaux : déductions immédiates ou croissance exonérée d’impôts

- Contrôle de l’investissement : large choix de placements

- Portabilité : ne dépend pas de votre employeur

- Épargne complémentaire : idéale en plus d’un plan 401(k)

Plafonds de cotisation IRA en 2025

- Moins de 50 ans : 7 000 $/an

- 50 ans et plus : 8 000 $/an (avec rattrapage)

- Date limite : jusqu’à la date de déclaration fiscale (généralement 15 avril)

Seuils de revenu :

- Déduction IRA traditionnelle : varie selon si vous avez un plan retraite au travail

- Cotisation Roth IRA : réduite entre 138 000 $ et 153 000 $ (célibataire) / 218 000 $–228 000 $ (couple marié déclarant conjointement)

IRA Traditionnelle : Avantage fiscal immédiat

Fonctionnement

- Cotisations : déductibles si éligible

- Croissance : différée d’impôts

- Retraits : imposés comme revenu ordinaire à la retraite

Logique fiscale : vous réduisez vos impôts maintenant, mais paierez des impôts plus tard sur les retraits.

Règles de déduction (2025)

- Sans plan employeur : déduction complète

- Avec plan :

- Célibataire : déduction réduite entre 77 000 $–87 000 $ AGI

- Marié conjoint : 123 000 $–143 000 $

- Marié séparé : 0–10 000 $

Exemple : Revenu de 82 000 $ avec un 401(k) → seulement une partie déductible

RMD – Retraits minimums obligatoires

- Dès 73 ans : obligation de commencer les retraits

- Pénalité : 25 % si vous ne retirez pas

- Impact : planification fiscale nécessaire

Testez vos projections avec notre calculateur d’intérêts composés.

Roth IRA : Croissance totalement exonérée

Fonctionnement

- Cotisations : après impôts

- Croissance : exonérée

- Retraits : exonérés si conditions remplies

Logique fiscale : vous payez maintenant pour ne plus jamais payer d’impôts sur ces fonds.

Seuils de revenu (2025)

- Célibataire : 138 000 $–153 000 $

- Marié conjoint : 218 000 $–228 000 $

Au-dessus des limites ?

- Utilisez le Backdoor Roth

Règles de retrait

- Cotisations : disponibles à tout moment sans pénalité

- Gains : 5 ans + 59½ ans requis pour éviter la pénalité

- Exceptions : premier achat immobilier (10 000 $), frais médicaux, études

Stratégie fiscale : Choix basé sur votre tranche d’imposition

Choisir selon votre taux actuel vs futur

Préférez IRA traditionnelle si :

- Votre taux actuel est élevé (24 %+)

- Vous anticipez un revenu plus faible à la retraite

- Vous vivez dans un État fortement imposé

Préférez Roth IRA si :

- Votre taux actuel est faible (12–22 %)

- Vos revenus vont croître

- Vous cherchez une diversification fiscale

Exemples concrets

- Jeune pro (22 %, 55 000 $) → Roth

- Revenu élevé (150 000 $, taux 24 %) → Traditionnelle

- Très haut revenu (>200 000 $) → Backdoor Roth recommandé

Impact fiscal de l’État de résidence

Sans impôt d’État : TX, FL, NV, WA, etc.

État avec impôts élevés : CA, NY, NJ → Roth utile pour contrer des hausses futures

Stratégies avancées

Backdoor Roth

Pour hauts revenus

- Cotiser à une IRA traditionnelle (non déductible)

- Convertir en Roth

- Éviter la règle de prorata si aucune autre IRA

Échelle de conversion Roth

- Convertir progressivement à partir de 55 ans

- Utile durant les années de faible revenu

Diversification fiscale

- Posséder à la fois des comptes Roth et Traditionnels

- Optimise les retraits futurs

Transmission du patrimoine

IRA traditionnelle

- Conjoint : peut reporter les RMD

- Autres héritiers : doivent retirer sous 10 ans

Roth IRA

- Exonéré d’impôts

- Pas de RMD

- Idéal pour la transmission

Stratégie d’investissement

- IRA traditionnelle : obligations, REITs, titres à dividendes

- Roth IRA : actions à fort potentiel de croissance

Erreurs fréquentes

- Se concentrer uniquement sur le taux actuel

- Oublier les impôts d’État

- Négliger l’impact des RMD

- Mauvaise application du Backdoor Roth

- Ne pas diversifier

Recommandations selon l’âge

- 20s–30s : Roth idéal

- 40s–50s : Mix ou traditionnelle

- 55+ : Conversion Roth si possible

Outils utiles

Conclusion

Le choix entre Roth et IRA traditionnelle dépend de votre situation fiscale actuelle et future. L’essentiel est de commencer à cotiser. Le temps est votre meilleur allié pour faire fructifier votre épargne retraite.