Fondamentaux DeFi : Prêts, Liquidité et Gestion des Risques

Ceci est la Partie 3 de notre série complète sur les cryptomonnaies. Lisez Partie 1 : Bases des Cryptomonnaies et Partie 2 : Stratégies d’Investissement pour les connaissances fondamentales.

La Finance Décentralisée (DeFi) représente l’un des développements les plus innovants dans l’espace des cryptomonnaies, offrant des services financiers traditionnels sans intermédiaires. Cependant, avec des rendements potentiellement plus élevés vient une complexité et un risque significativement accrus. Ce guide fournit une introduction pratique aux fondamentaux DeFi, se concentrant sur les prêts, la fourniture de liquidité et les stratégies complètes de gestion des risques.

Contrairement aux options de finance centralisée (CeFi) discutées dans la Partie 2, les protocoles DeFi opèrent à travers des contrats intelligents sur les blockchains, principalement Ethereum. Bien que cela élimine le risque de contrepartie des plateformes centralisées, cela introduit de nouveaux risques incluant les vulnérabilités de contrats intelligents, la perte impermanente et l’incertitude réglementaire.

Comprendre la Finance Décentralisée (DeFi)

Ce qui Rend DeFi Différent

Les protocoles DeFi recréent les services financiers traditionnels en utilisant des contrats intelligents au lieu d’institutions centralisées :

Pas d’Intermédiaires : Interactions directes peer-to-peer ou peer-to-protocole Code Ouvert : La plupart des protocoles ont un code auditable publiquement Composabilité : Les protocoles DeFi peuvent interagir entre eux, créant des produits financiers complexes Accès Mondial : Disponible 24/7 pour quiconque avec une connexion internet et un wallet compatible Transparence : Toutes les transactions sont publiquement visibles sur la blockchain

Catégories Principales de DeFi

Prêts et Emprunts : Plateformes comme Aave, Compound et MakerDAO Exchanges Décentralisés (DEXs) : Uniswap, SushiSwap, Curve Agrégateurs de Rendement : Yearn Finance, Harvest Finance Actifs Synthétiques : Synthetix, Mirror Protocol Assurance : Nexus Mutual, Cover Protocol Dérivés : dYdX, Perpetual Protocol

DeFi vs Finance Traditionnelle

| Aspect | Finance Traditionnelle | DeFi |

|---|---|---|

| Accès | Nécessite des comptes bancaires, vérifications de crédit | Seulement wallet et détentions crypto |

| Horaires | Heures ouvrables seulement | 24/7/365 |

| Limites Géographiques | Restreint par juridiction | Accès mondial |

| Transparence | Visibilité limitée | Complètement transparent |

| Contrôle | Contrôlé par intermédiaires | Auto-garde |

| Risque | Support institutionnel | Risque de contrat intelligent |

Prêts DeFi : Gagner des Intérêts sur Votre Crypto

Comment Fonctionnent les Prêts DeFi

Les protocoles de prêt DeFi créent des pools de liquidité où les utilisateurs peuvent :

- Prêter : Déposer de la crypto pour gagner des intérêts des emprunteurs

- Emprunter : Prendre des prêts en utilisant la crypto comme garantie

- Gagner : Recevoir des paiements d’intérêts et souvent des tokens de protocole comme récompenses

Principales Plateformes de Prêt

Aave :

- Supporte 20+ actifs à travers plusieurs blockchains

- Fonctionnalités comme les prêts flash et la délégation de crédit

- Typiquement 2-8% APY pour les stablecoins majeurs

Compound :

- Protocole de marché monétaire algorithmique

- Ajustements automatiques des taux d’intérêt basés sur l’offre/demande

- Les utilisateurs reçoivent des cTokens représentant leurs dépôts

MakerDAO :

- Concentré sur la génération de stablecoin DAI

- Système basé sur des coffres pour emprunter contre ETH et autres actifs

- Gouvernance décentralisée à travers le token MKR

Évaluation des Risques pour les Prêts DeFi

Risque de Contrat Intelligent : Bugs ou vulnérabilités pourraient mener à une perte de fonds Risque de Liquidation : Si vous empruntez, la garantie peut être liquidée pendant les baisses du marché Risque Réglementaire : Régulations changeantes pourraient affecter les opérations du protocole Risque de Gouvernance : Les détenteurs de tokens prennent des décisions de protocole qui pourraient impacter vos investissements

Commencer avec les Prêts DeFi

Étape 1 : Configuration du Wallet

- Utilisez des wallets matériels pour des montants significatifs

- Options populaires : MetaMask, Ledger, Trezor

- Assurez-vous de contrôler vos clés privées

Étape 2 : Recherche de Plateforme

- Vérifiez les audits de protocole et historiques de sécurité

- Comprenez les structures de frais et termes de retrait

- Commencez avec des protocoles établis (Aave, Compound)

Étape 3 : Gestion des Risques

- Commencez avec de petits montants pour apprendre l’interface

- Concentrez-vous sur les actifs blue-chip (ETH, USDC, DAI)

- Surveillez les positions régulièrement pour des changements dans les taux ou risques

Fourniture de Liquidité et Créateurs de Marché Automatisés (AMMs)

Comprendre les Pools de Liquidité

Les pools de liquidité sont des contrats intelligents contenant deux ou plusieurs tokens qui permettent le trading décentralisé. Les fournisseurs de liquidité (LPs) déposent des tokens et gagnent des frais des échanges.

Comment Cela Fonctionne :

- Déposez des valeurs en euros égales de deux tokens (ex : 500€ ETH + 500€ USDC)

- Recevez des tokens LP représentant votre part du pool

- Gagnez des frais de trading (typiquement 0,25-1% par échange)

- Peut recevoir des récompenses supplémentaires en tokens de protocole

Plateformes AMM Populaires

Uniswap V3 :

- La liquidité concentrée permet des améliorations d’efficacité du capital

- Niveaux de frais : 0,05%, 0,3%, et 1%

- Supporte les paires de tokens majeurs à travers plusieurs chaînes

Curve Finance :

- Se spécialise dans les swaps de stablecoins et actifs similaires

- Slippage plus faible pour les actifs corrélés

- Offre souvent des récompenses supplémentaires en tokens CRV

Balancer :

- Pools multi-tokens (pas seulement des paires)

- Poids et frais de pool personnalisables

- Rééquilibrage automatique de portefeuille

Comprendre la Perte Impermanente

La perte impermanente se produit quand le ratio de prix de vos tokens déposés change comparé à quand vous les avez déposés.

Exemple :

- Dépôt : 1 000€ (500 USDC + 500€ ETH à 2 000€/ETH)

- Changement de Prix : ETH monte à 4 000€

- Résultat : Votre pool contient maintenant plus d’USDC, moins d’ETH

- Perte : Vous avez moins de valeur totale que si vous aviez détenu les tokens séparément

Stratégies d’Atténuation :

- Choisissez des paires corrélées (USDC/DAI, ETH/stETH)

- Concentrez-vous sur les pools à frais élevés pour compenser les pertes potentielles

- Considérez les protocoles de protection contre la perte impermanente

- Surveillez et sortez des positions pendant la volatilité extrême

Calculer les Retours LP

Les retours LP totaux incluent :

- Frais de Trading : Votre part de tous les frais de swap

- Récompenses de Tokens : Tokens de protocole supplémentaires (souvent 2-20% APR)

- Perte Impermanente : Réduction potentielle des montants de tokens

Utilisez des outils d’analytics DeFi pour suivre :

- APR des frais et récompenses

- Perte impermanente en temps réel

- Performance historique des pools

Stratégies DeFi Avancées

Bases du Yield Farming

Le yield farming implique de déplacer des fonds entre protocoles pour maximiser les retours à travers :

Mining de Liquidité : Fournir de la liquidité pour gagner des tokens de protocole Empilement de Récompenses : Gagner plusieurs types de récompenses simultanément Saut de Protocoles : Se déplacer entre protocoles quand les rendements changent Stratégies de Levier : Emprunter pour amplifier les positions LP (haut risque)

Stratégies Multi-Protocoles

Stratégie de Rendement Stable :

- Déposer USDC dans Aave (3% APY)

- Emprunter DAI contre USDC (2% APR)

- Fournir liquidité USDC/DAI sur Curve (5% APY + récompenses CRV)

- Rendement net positif tout en maintenant l’exposition stablecoin

Stratégie de Maximisation ETH :

- Déposer ETH dans Compound

- Emprunter des stablecoins (à taux plus bas que le rendement de staking ETH)

- Acheter plus d’ETH avec les fonds empruntés

- Répéter (gérer soigneusement le risque de liquidation)

Retours Ajustés au Risque

Lors de l’évaluation des stratégies DeFi, considérez :

Investissement de Temps : Exigences de gestion active Coûts de Gas : Les frais de réseau Ethereum peuvent être substantiels Risque de Complexité : Plus d’étapes = plus de points de défaillance potentiels Coût d’Opportunité : Comparez avec des stratégies de staking plus simples

Gestion Complète des Risques en DeFi

Risques de Contrats Intelligents

Audits de Code : N’utilisez que des protocoles avec plusieurs audits professionnels Temps sur le Marché : Préférez les protocoles opérant avec succès depuis 12+ mois Valeur Totale Verrouillée (TVL) : Une TVL plus élevée suggère la confiance du marché Bug Bounties : Programmes incitant les chercheurs en sécurité

Liste de Vérification Due Diligence :

- Révisez les rapports d’audit de firmes réputées

- Vérifiez si le protocole est immutable ou a des clés admin

- Comprenez les processus de gouvernance et distribution de tokens

- Recherchez les antécédents de l’équipe et projets précédents

Risques de Liquidité et de Marché

Concentration de Pool : Évitez de mettre de gros pourcentages dans des pools individuels Risque de Slippage : Les grandes positions peuvent être difficiles à sortir rapidement Risque de Corrélation : Choisissez des actifs non corrélés quand possible Timing de Marché : Considérez les conditions générales du marché crypto

Risques Opérationnels

Sécurité du Wallet : Utilisez des wallets matériels et suivez les meilleures pratiques de sécurité Gestion du Gas : Surveillez la congestion réseau et optimisez le timing des transactions Protection MEV : Soyez conscient des risques de valeur extractible maximale Risque de Frontend : Vérifiez que vous utilisez les interfaces officielles du protocole

Risques Réglementaires et de Conformité

Implications Fiscales : Suivez toutes les activités DeFi pour le reporting fiscal Changements Réglementaires : Restez informé sur les régulations DeFi évoluant Restrictions Géographiques : Certains protocoles peuvent restreindre l’accès par localisation Conseil Professionnel : Considérez consulter des professionnels fiscaux crypto-savvy

Meilleures Pratiques de Sécurité DeFi

Gestion de Wallet et Clés

Wallets Matériels : Essentiels pour une exposition DeFi significative Wallets Multi-Signature : Pour des montants plus importants ou gestion d’équipe Sécurité de Phrase Semence : Stockage offline sécurisé avec plusieurs sauvegardes Audits de Sécurité Réguliers : Révisez et mettez à jour les pratiques de sécurité trimestriellement

Sécurité des Transactions

Double-Vérification des Adresses : Vérifiez toujours les adresses de destinataire Limites d’Approbation : Définissez des allocations de dépense appropriées pour les contrats Révoquer les Permissions : Auditez et révoquez régulièrement les approbations inutilisées Outils de Simulation : Utilisez des simulateurs de transaction avant confirmation

Directives d’Interaction avec les Protocoles

Commencer Petit : Commencez avec des montants minimaux pour apprendre les interfaces Transactions de Test : Envoyez de petits montants d’abord pour vérifier la fonctionnalité Surveiller les Positions : Check-ins réguliers sur toutes les positions actives Plans d’Urgence : Sachez comment sortir rapidement des positions si nécessaire

DeFi à Travers Différentes Blockchains

Écosystème DeFi Ethereum

Avantages : Le plus mature, TVL la plus élevée, meilleure composabilité Inconvénients : Frais de gas élevés, congestion réseau Meilleur Pour : Grandes positions où les frais sont proportionnellement plus petits

DeFi de Blockchain Alternative

Binance Smart Chain (BSC) :

- Frais plus bas mais plus centralisé

- Protocoles populaires : PancakeSwap, Venus

Polygon :

- Compatible Ethereum avec coûts plus faibles

- Écosystème croissant avec des déploiements de protocoles majeurs

Arbitrum/Optimism :

- Solutions Ethereum Layer 2

- Frais plus bas tout en maintenant la sécurité Ethereum

Solana :

- Blockchain haute vitesse avec écosystème DeFi croissant

- Protocoles comme Raydium, Marinade

Considérations Cross-Chain

Risques de Bridge : Déplacer des actifs entre chaînes introduit des risques supplémentaires Fragmentation de Liquidité : Pools plus petits sur les chaînes alternatives Trade-offs de Sécurité : Les nouvelles chaînes peuvent avoir une sécurité moins éprouvée Exigences de Token de Gas : Besoin de tokens natifs pour les frais de transaction

Taxation et Tenue de Registres pour DeFi

Implications Fiscales par Activité

Prêts : Intérêts gagnés typiquement taxés comme revenus Fourniture de Liquidité : Calculs complexes impliquant frais, récompenses et perte impermanente Yield Farming : Événements taxables multiples des swaps de tokens et récompenses Récompenses de Tokens : Souvent taxées comme revenus lors de la réception

Exigences de Tenue de Registres

Logs de Transaction : Enregistrements détaillés de toutes les interactions DeFi Valeurs de Marché Équitable : Valeurs USD au moment de chaque transaction Positions de Pool : Prix d’entrée/sortie et montants de tokens LP Frais de Gas : Potentiellement déductibles comme dépenses d’investissement

Outils Fiscaux DeFi

Solutions Spécifiques DeFi :

- Rotki : Suivi de portefeuille open-source

- CoinTracker : Import automatisé de transactions DeFi

- TokenTax : Logiciel fiscal crypto spécialisé

Suivi Manuel :

- Templates de feuille de calcul pour activités DeFi

- Snapshots réguliers des positions et valeurs

- Documentation des changements de stratégie et raisonnement

Construire une Stratégie d’Allocation DeFi

Intégration de Portefeuille

Approche Conservatrice (1-3% d’allocation crypto) :

- Prêts blue-chip sur protocoles établis

- Paires de stablecoins avec perte impermanente minimale

- Focus sur gagner du rendement tout en apprenant les bases DeFi

Approche Modérée (5-10% d’allocation crypto) :

- Mix de prêts et positions LP

- Exposition à des protocoles plus récents mais audités

- Stratégies de yield farming de base

Approche Agressive (10%+ d’allocation crypto) :

- Yield farming actif et optimisation de stratégie

- Exposition multi-chaîne et stratégies avancées

- Participation à des protocoles à risque/récompense plus élevé

Allocation Ajustée au Risque

Considérez votre :

- Expertise Technique : DeFi nécessite un apprentissage continu et surveillance

- Disponibilité de Temps : Les stratégies actives nécessitent une attention régulière

- Tolérance au Risque : Les risques de contrats intelligents sont différents des risques de marché traditionnels

- Taille du Capital : Les frais de gas peuvent rendre les petites positions non économiques

Surveillance et Suivi de Performance

Métriques Clés à Suivre

Métriques de Rendement :

- APY des frais et récompenses

- Perte impermanente en temps réel

- Coûts de gas en pourcentage des retours

- Retours ajustés au risque vs. simple détention

Métriques de Risque :

- Santé du protocole et tendances TVL

- Statut d’audit de contrat intelligent

- Ratios de liquidation pour positions d’emprunt

- Exposition DeFi globale en pourcentage de portefeuille

Outils et Ressources

Suivi de Portefeuille :

- DeBank : Tracker de portefeuille DeFi multi-chaîne

- Zapper : Gestion de positions et optimisation de rendement

- DeFi Pulse : Rankings de protocoles et analytics

Ressources de Recherche :

- DeFiLlama : TVL et analytics de protocole

- Token Terminal : Financials de protocoles DeFi

- Messari : Recherche approfondie de protocole

Intégration avec Stratégie d’Investissement Traditionnelle

DeFi comme Diversificateur de Portefeuille

DeFi peut servir comme :

- Source de Rendement Alternative : Retours potentiellement plus élevés que les revenus fixes traditionnels

- Investissement Technologique : Exposition à l’innovation financière

- Couverture Contre la Finance Traditionnelle : Source de retour non corrélée

Intégration de Gestion des Risques

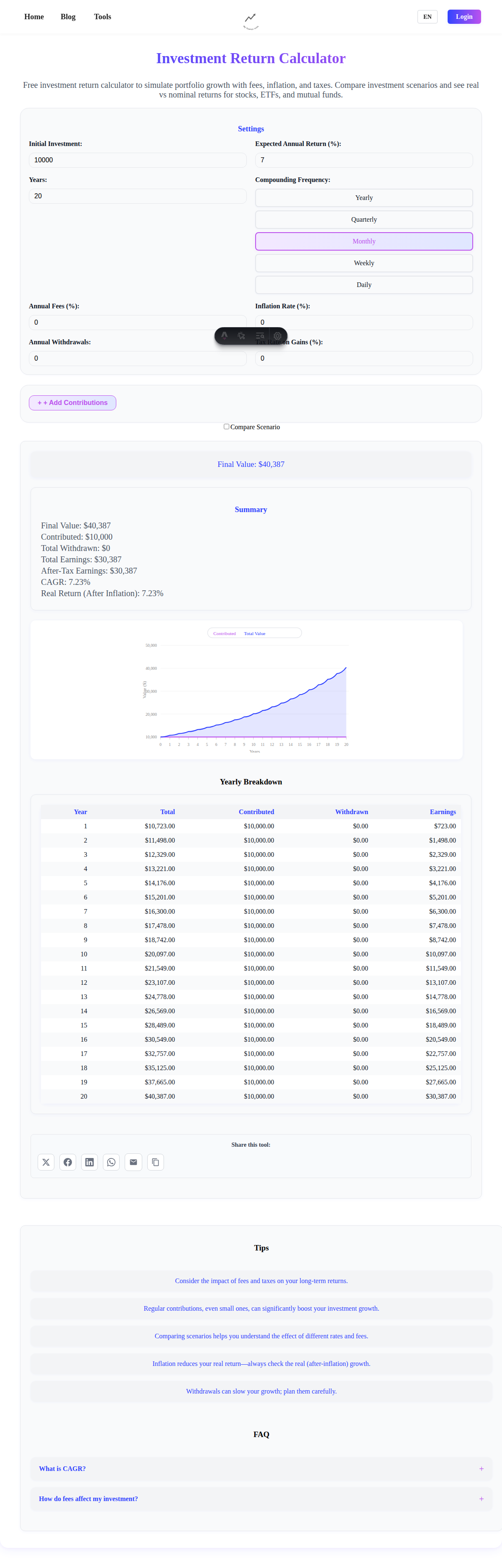

Utilisez notre Calculatrice de Retour d’Investissement pour modéliser des scénarios DeFi aux côtés d’investissements traditionnels, en factorisant :

- Volatilité plus élevée que les actifs traditionnels

- Complexité supplémentaire et exigences de temps

- Potentiel pour des retours plus élevés et perte totale

Approche d’Implémentation Graduelle

Phase 1 (Mois 1-2) : Apprendre les fondamentaux avec de petits montants Phase 2 (Mois 3-4) : Implémenter des stratégies de prêt de base Phase 3 (Mois 5-6) : Ajouter la fourniture de liquidité avec des paires stables Phase 4 (Continu) : Optimiser les stratégies basées sur l’expérience et conditions de marché

Futur de DeFi et Considérations Stratégiques

Tendances Émergentes

DeFi Institutionnel : Les institutions traditionnelles explorent l’intégration DeFi Cadres Réglementaires : Des règles plus claires peuvent augmenter l’adoption et réduire les risques Mise à l’Échelle Layer 2 : Coûts réduits rendant DeFi accessible aux petits investisseurs Protocoles Cross-Chain : Mouvement fluide d’actifs entre blockchains

Pensée Stratégique Long Terme

Développement de Compétences : L’alphabétisation DeFi peut devenir une compétence financière précieuse Effets de Réseau : Les utilisateurs précoces peuvent bénéficier de la croissance du protocole Risque Technologique : Les protocoles actuels peuvent devenir obsolètes Impact Réglementaire : Les régulations futures pourraient altérer significativement le paysage

Se Préparer à l’Évolution

Rester Informé : Suivez les nouvelles et développements DeFi Maintenir la Flexibilité : Soyez prêt à adapter les stratégies alors que les marchés évoluent Construire Graduellement : Développez l’expertise au fil du temps plutôt que de précipiter Gestion des Risques d’Abord : Priorisez la préservation du capital sur la maximisation du rendement

Conclusion : Participation Responsable en DeFi

DeFi représente un changement de paradigme dans les services financiers, offrant des opportunités sans précédent pour la génération de rendement et l’innovation financière. Cependant, ces opportunités viennent avec des risques commensurables qui nécessitent une étude soigneuse, une implémentation graduelle et une vigilance continue.

Les principes clés pour une participation DeFi réussie incluent :

- Éducation d’Abord : Comprenez complètement les protocoles avant de déposer des fonds

- Commencer Petit : Commencez avec des montants que vous pouvez vous permettre de perdre complètement

- Diversifier Extensivement : Répartissez le risque à travers protocoles, chaînes et stratégies

- Maintenir la Sécurité : Ne compromettez jamais la sécurité du wallet et opérationnelle

- Tout Suivre : Maintenez des enregistrements détaillés pour les impôts et analyse de performance

- Rester Informé : L’espace DeFi évolue rapidement ; l’apprentissage continu est essentiel

Rappelez-vous que DeFi est encore une technologie expérimentale. Les bugs de contrats intelligents, exploits économiques et changements réglementaires peuvent résulter en perte partielle ou totale des fonds. Considérez toujours DeFi comme un composant à haut risque, haute récompense d’une allocation crypto diversifiée.

À Venir : Dans la Partie 4 de notre série cryptocurrency, nous explorerons “Optimisation Avancée de Portefeuille Crypto et Analyse de Marché,” couvrant les métriques on-chain, rééquilibrage de portefeuille avancé, analyse de cycles de marché et stratégies de sortie sophistiquées.

Utilisez notre Calculatrice de Budget pour déterminer des montants d’allocation DeFi appropriés, et considérez comment les rendements DeFi pourraient impacter votre stratégie d’investissement globale avec notre Calculatrice d’Intérêt Composé.

Les informations fournies dans cet article sont à des fins éducatives seulement et ne devraient pas être considérées comme conseil financier personnalisé. Les protocoles DeFi sont expérimentaux et portent des risques significatifs incluant le potentiel de perte totale des fonds. Les vulnérabilités de contrats intelligents, perte impermanente et changements réglementaires peuvent substantiellement impacter les retours. Considérez consulter des professionnels financiers qualifiés familiers avec les risques DeFi avant de participer à ces protocoles.