Lorsque vous êtes accablé de dettes, choisir la bonne stratégie de remboursement peut faire toute la différence entre retrouver votre liberté financière et payer des intérêts pendant des années. Les deux méthodes les plus populaires pour éliminer ses dettes sont la stratégie snowball (boule de neige) et la stratégie avalanche, chacune avec ses avantages.

Qu’est-ce que la méthode Snowball ?

La méthode snowball met l’accent sur la motivation psychologique en ciblant vos plus petites dettes en premier, sans tenir compte du taux d’intérêt.

Fonctionnement :

- Listez toutes vos dettes de la plus petite à la plus grande

- Payez le minimum sur toutes les dettes

- Allouez tout paiement supplémentaire à la plus petite dette

- Une fois la plus petite dette remboursée, transférez ce paiement à la suivante

- Répétez jusqu’à éliminer toutes les dettes

Exemple Snowball :

- Carte A : 500 $ (TAEG 18 %)

- Carte B : 2 000 $ (TAEG 22 %)

- Prêt auto : 8 000 $ (TAEG 5 %)

Avec la méthode snowball, vous remboursez d’abord la carte A, puis B, puis le prêt auto.

Qu’est-ce que la méthode Avalanche ?

La méthode avalanche priorise l’efficacité mathématique en s’attaquant d’abord aux dettes avec le taux d’intérêt le plus élevé.

Fonctionnement :

- Listez toutes vos dettes du taux d’intérêt le plus élevé au plus bas

- Payez le minimum sur toutes les dettes

- Allouez les paiements supplémentaires à la dette au taux le plus élevé

- Une fois cette dette remboursée, passez à la suivante

- Continuez jusqu’à être débarrassé de vos dettes

Exemple Avalanche :

Avec les mêmes dettes, vous commencez par rembourser la carte B (22 %), puis A (18 %), puis le prêt auto (5 %).

Snowball vs Avalanche : les chiffres réels

Vos dettes :

- Carte 1 : 3 000 $ à 24 % (minimum 75 $)

- Carte 2 : 5 000 $ à 18 % (minimum 125 $)

- Prêt personnel : 8 000 $ à 12 % (minimum 200 $)

- Paiement supplémentaire disponible : 200 $/mois

Résultats Snowball :

- Temps pour être sans dettes : 34 mois

- Intérêts totaux payés : 4 891 $

- Paiements totaux : 20 891 $

Résultats Avalanche :

- Temps pour être sans dettes : 32 mois

- Intérêts totaux payés : 4 156 $

- Paiements totaux : 20 156 $

- Économie d’intérêts : 735 $

Envie de faire vos propres calculs ? Utilisez notre calculateur de remboursement de dette pour comparer les stratégies avec vos chiffres.

Quelle stratégie choisir ?

Choisissez Snowball si :

- Vous avez besoin de victoires rapides pour rester motivé

- Vous avez échoué dans le passé à rembourser vos dettes

- Vous avez plusieurs petites dettes qui vous stressent

- Les taux d’intérêt sont similaires

- Vous valorisez la simplicité et la motivation plus que l’optimisation mathématique

Choisissez Avalanche si :

- Vous êtes motivré par l’économie d’intérêts

- Vous êtes discipliné et aimez planifier à long terme

- Les différences de taux sont importantes

- Vous voulez l’approche la plus optimale

- Vous pouvez supporter un départ plus lent

L’approche hybride : le meilleur des deux mondes

Certains experts recommandent une approche modifiée :

- Commencez avec la méthode snowball pour les 2-3 plus petites dettes

- Passez ensuite à la méthode avalanche

- Ciblez en priorité toute dette avec un taux supérieur à 20 %

Cette approche combine motivation rapide et optimisation des intérêts sur le long terme.

Erreurs courantes à éviter

1. Ne pas avoir de plan écrit

Notez vos dettes, montants, taux et paiements minimums. Utilisez un tableur ou notre calculateur.

2. Ignorer l’épargne d’urgence

Avant d’attaquer vos dettes, épargnez 500 à 1 000 $ pour les imprévus. Sinon, vous risquez de reprendre des dettes.

3. Ne payer que les minimums

Même 25 $ de plus par mois peuvent vous faire économiser des centaines d’intérêts.

4. Fermer vos cartes trop tôt

Gardez-les ouvertes pour votre score de crédit, mais ne les utilisez plus.

5. Ne pas traiter les causes profondes

Si vos dépenses excessives sont en cause, établissez un budget et changez vos habitudes.

Accélérer votre remboursement

Augmentez vos paiements mensuels :

- Activité supplémentaire : freelance, covoiturage, vente d’objets

- Réduisez vos dépenses : cuisine maison, négociation de factures

- Revenus exceptionnels : remboursements fiscaux, primes, cadeaux

- Consolidation : prêt à taux réduit (si vous êtes éligible)

Modification de la règle 50-30-20 pour les dettes :

- 50 % besoins (loyer, nourriture, services)

- 20 % remboursement de dettes (au lieu de l’épargne)

- 30 % envies et épargne minimale

Outils pour suivre vos progrès

Ressources gratuites :

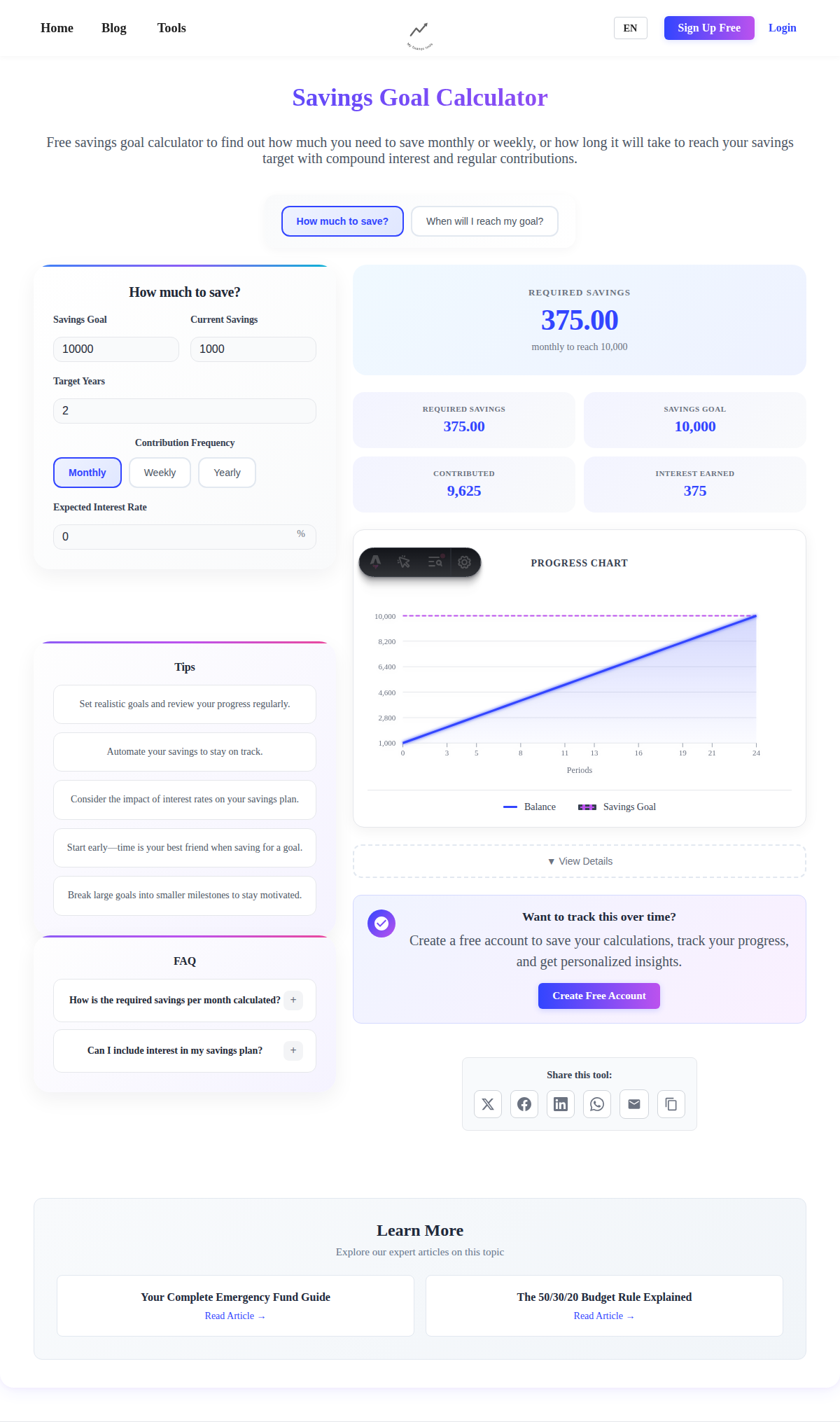

- Calculateur de remboursement de dette - Comparez les stratégies

- Modèles de tableurs - Suivi manuel des paiements

- Applications de suivi - Calculs automatiques et rappels

Planification avancée :

- Calculateur d’intérêt composé - Visualisez vos gains une fois sans dettes

- Calculateur d’objectif d’épargne - Prévoyez votre fonds d’urgence

- Applications de budget - Mint, YNAB, EveryDollar

En résumé

Les deux méthodes, snowball et avalanche, fonctionnent. La meilleure est celle que vous appliquerez jusqu’au bout. La méthode avalanche est mathématiquement plus rentable, mais la méthode snowball offre une motivation essentielle.

Notre conseil : commencez par notre calculateur de remboursement de dette pour estimer vos gains. Si l’économie d’intérêts d’avalanche est importante (>500 $), envisagez-la. Sinon, optez pour snowball pour garder le cap.

Se libérer des dettes est un marathon, pas un sprint. Le plus important est de commencer. Peu importe la méthode, toute action vous rapproche de la liberté financière.

Prêt à commencer votre parcours vers une vie sans dettes ? Essayez notre calculateur gratuit pour créer votre plan personnalisé et visualiser la date exacte de votre liberté financière.